La legge di bilancio riforma completamente la disciplina fiscale e contabile delle imprese minori, vale a dire le imprese in contabilità semplificata che non abbiano optato per la tenuta della contabilità ordinaria. Vediamo, attraverso una serie di esempi pratici, quali possono essere le conseguenze per l’impresa di piccole dimensioni.

La novità prevede l’abbandono del principio di competenza per la determinazione del reddito in favore dell’adozione del principio di cassa così come previsto per gli esercenti arti e professioni. Il nuovo regime si caratterizza per il fatto che le componenti economiche rilevanti concorrono alla formazione del reddito nel momento della loro manifestazione numeraria, vale a dire all’atto del loro incasso (se positivi) o pagamento (se negativi). La riforma in commento non ha previsto la riformulazione del regime delle perdite fiscali, che restano utilizzabili in riduzione del reddito complessivo, nel limite del loro ammontare, senza la possibilità di riportare l’eccedenza ai periodi d’imposta successivi (art. 56 comma 2 del TUIR).

La riforma in commento prevede che il reddito d’impresa del periodo d’imposta in cui si applicano le disposizioni relative alle imprese minori in regime di contabilità semplificata è ridotto delle rimanenze finali che hanno concorso a formare il reddito dell’esercizio precedente secondo il criterio di competenza. Il passaggio dal criterio di competenza a quello di cassa prevede quindi la rilevanza, quale componente negativo, dell’importo delle rimanenze finali dell’anno precedente.

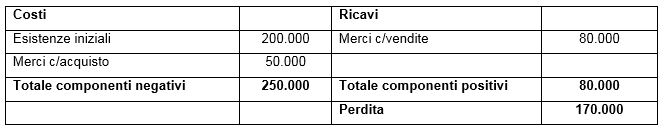

Si prenda in considerazione un’impresa commerciale che al 31/12/2016 (per comodità espositiva abbiamo assunto le rimanenze iniziali di pari importo a quelle finali) si trovi nella seguente situazione:

Al 31/12/2017 le rimanenze rilevano ai fini della determinazione del reddito e (assumendo per comodità i medesimi costi e ricavi caratteristici) con il regime di cassa si determinerebbe la seguente situazione:

Per la maggior parte delle imprese di piccole dimensioni che operano nel commercio, l’imputazione delle rimanenze iniziali quale componente negativo nella determinazione del reddito genera un consistente risultato negativo e tale super perdita di 170.000 euro, allo stato normativo attuale, non potrà essere riportata negli esercizi successivi.

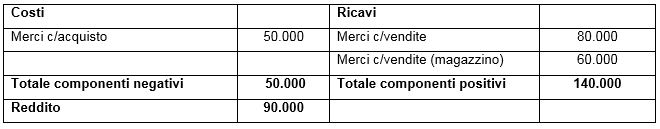

Ammettiamo l’ipotesi che l’impresa nel 2018 abbia venduto un quarto delle merci esistenti in magazzino applicando un ricarico medio del 20%. Sempre a parità di costi e ricavi tipici, si determinerebbe la seguente situazione:

Alla super perdita virtuale del 2017 farà seguito un super reddito altrettanto virtuale per il 2018, con conseguenze negative per l’impresa, che dovrà versare imposte su utili fittizi senza la possibilità di riportare le perdite del primo anno in modo da compensare quell’utile fittizio. Il contribuente dovrà dichiarare per il 2018 un reddito pari a 90.000 euro che risulta triplicato rispetto all’anno 2016 esclusivamente in virtù di un artificio contabile senza che quel reddito abbia alcuna corrispondenza nella realtà.

Se l’impresa avesse determinato il reddito secondo il criterio della competenza, il risultato sarebbe stato il seguente:

Il criterio di competenza avrebbe aggiustato il risultato finale considerando tassabile solo il margine positivo che si determina a seguito della vendita parziale delle merci in magazzino.

L’iniquità della norma è evidente: la super perdita del primo anno, in ragione del fatto che non sia riportabile negli esercizi seguenti, determina negli anni successivi al primo super redditi tassabili per intero. È necessario correggere l’asimmetria che viene generata dalla mancata previsione di riportare le perdite del primo anno negli anni successivi in combinazione con la rilevanza reddituale che si determina dalla vendita delle rimanenze di magazzino. La norma correttiva dovrebbe prevedere il riporto delle perdite generatesi nel primo anno di attività negli anni successivi, senza limitazione alcuna.

Nicolò Cipriani – Centro Studi CGN