Il criterio del costo ammortizzato per la valutazione dei crediti, dei debiti e dei titoli immobilizzati rappresenta una delle novità di maggior impatto del D.Lgs. n. 139/2015 in materia di bilancio d’esercizio e consolidato delle società di capitali. Chiariamo, attraverso un esempio pratico, qual è l’impatto di tale novità.

La nuova versione dell’art. 2426, al punto 8, del codice civile recita infatti: “i crediti e i debiti sono rilevati in bilancio secondo il criterio del costo ammortizzato, tenendo conto del fattore temporale e, per quanto riguarda i crediti, del valore di presumibile realizzo”. Il medesimo articolo, al punto 1, dispone: “le immobilizzazioni rappresentate da titoli sono rilevate in bilancio con il criterio del costo ammortizzato, ove applicabile”.

Il criterio di valutazione del costo ammortizzato è ampiamente utilizzato nell’elaborazione dei bilanci secondo i principi IAS/IFRS. Tale criterio tiene conto delle eventuali differenze fra i tassi di interesse nominali e quelli effettivi in stretta applicazione della logica finanziaria e prevede la ripartizione dei costi di transazione (spese di istruttoria, perizie e oneri accessori vari) lungo il periodo di durata del contratto.

È un cambiamento epocale. La sostituzione dei precedenti criteri del valore di realizzazione per i crediti e del valore nominale per i debiti con il criterio del costo ammortizzato modificherà anche il modo di leggere gli aggregati finanziari del bilancio.

L’introduzione del criterio del costo ammortizzato può essere meglio compreso attraverso il seguente esempio, con tutte le semplificazioni del caso, dove vengono posti a confronto i due criteri di contabilizzazione precedente e successivo al decreto bilanci.

Esempio

La Società ALFA ha ottenuto in data 1° gennaio 2016 un finanziamento bancario per la durata di 5 anni del valore nominale di 100.000 euro, al tasso annuo di interesse del 5%. Gli interessi devono essere corrisposti al 31 dicembre di ogni esercizio e il prestito deve essere rimborsato in un’unica soluzione alla scadenza (31 dicembre 2020). La società ha corrisposto alla banca spese di istruttoria e commissioni per 5.000 euro.

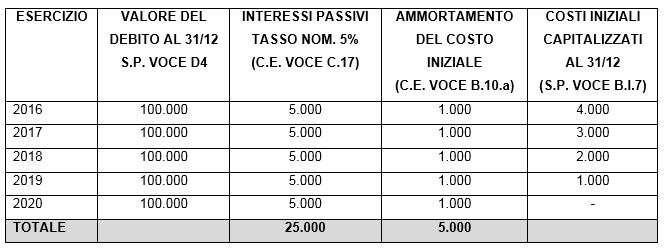

La disciplina precedente prevedeva l’iscrizione del debito nello stato patrimoniale al valore nominale di 100.000 euro e manteneva tale valore di iscrizione in tutti gli esercizi successivi, fino all’estinzione del prestito.

Gli interessi passivi venivano calcolati al tasso nominale del 5% sul valore nominale del prestito (pari al valore di rimborso). Gli oneri accessori sostenuti per ottenere il finanziamento, pari a 5.000 euro, dovevano essere capitalizzati e ammortizzati in 5 anni.

Nella tabella che segue sono indicati i valori di bilancio nei 5 esercizi di durata del prestito.

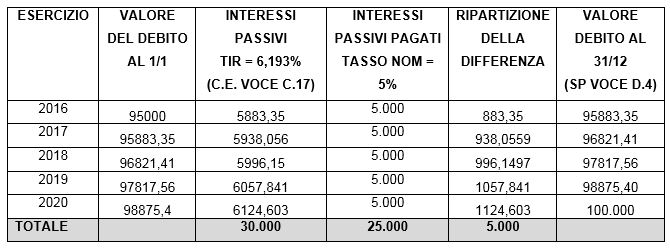

Il nuovo criterio è applicabile a tutti i debiti per i quali il tasso di interesse effettivo sia differente dal tasso di interesse nominale, ossia quando siano presenti aggi o disaggi di emissione o costi iniziali, quali ad esempio spese di istruttoria, commissioni bancarie, spese legali e di consulenza. Tale criterio sarà dunque generalmente applicabile a tutti i debiti finanziari a medio lungo termine, siano essi prestiti obbligazionari o finanziamenti bancari. Gli interessi passivi vengono imputati a conto economico non in base al tasso nominale (con il quale si calcolano gli interessi da corrispondere alla banca), bensì in base al tasso di interesse effettivo, che risulta differente da quello nominale, proprio per effetto della presenza dei costi iniziali (o di aggi di emissione). La somma erogata a titolo di finanziamento, infatti, risulta diversa dal valore nominale del prestito, che costituisce la base di calcolo degli interessi. Il tasso effettivo di interesse è il tasso interno di rendimento che rende uguale il valore attuale dei flussi di cassa in uscita futuri (per interessi e rimborso del capitale) al valore iniziale di iscrizione in bilancio del debito.

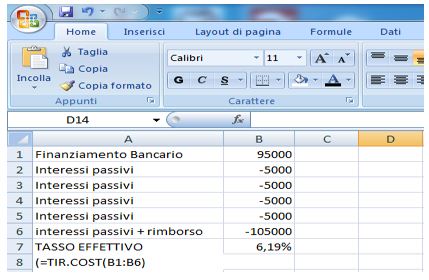

Il tasso interno di rendimento può essere determinato utilizzando un foglio di calcolo elettronico (excel) e applicando la funzione TIR.COST. Riprendendo i dati dell’esempio precedente si procede come segue.

Il tasso di rendimento interno è il tasso di interesse applicato ad un finanziamento caratterizzato da entrate (valori positivi) ed uscite (valori negativi) che avvengono ad intervalli regolari. Non è necessario che i flussi di cassa siano costanti, ma devono occorrere a intervalli regolari (esempio mensilmente o annualmente).

Da un punto di vista contabile, al termine del primo anno si dovrà procedere con l’iscrizione in conto economico degli interessi passivi per un importo pari al 6,193% del valore iniziale di iscrizione (95.000 euro), pari a 5.883,35 euro. Posto che gli interessi effettivamente dovuti sono pari a 5.000 euro, la differenza di 883,35 euro è la prima differenza da imputare al conto debito. Si procede di anno in anno fino ad arrivare al quinto, dove il valore del debito è pari al valore di rimborso (100.000 euro).

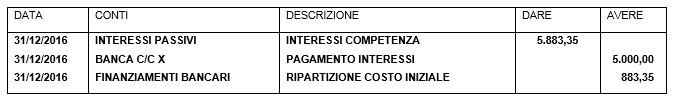

La scrittura contabile al 31.12.2016 sarà pertanto:

Dalle esemplificazioni proposte risulta evidente che, a parità di costo complessivo affluito al conto economico in 5 anni (25.000 + 5.000 euro), sono differenti la ripartizione del costo nei diversi esercizi e la classificazione delle voci di costo. L’introduzione del criterio del costo ammortizzato ha comportato l’eliminazione dagli schemi di stato patrimoniale del disaggio e dell’aggio di emissione, in quanto il valore iniziale di iscrizione dei debiti ne deve comprendere l’effetto.

Le nuove disposizioni trovano applicazione nei bilanci relativi agli esercizi finanziari aventi inizio a partire dal 1° gennaio 2016: per i soggetti con esercizio coincidente con l’anno solare sono interessati i bilanci chiusi al 31/12/2016.

Le norme transitorie attribuiscono valenza prospettica al criterio in esame: vuol dire che le partite già aperte al 1/1/2016 possono continuare a essere valutate secondo i criteri pregressi fino ad esaurimento degli effetti. In altre termini le società che redigono il bilancio in forma ordinaria devono applicare il nuovo criterio per i debiti, crediti e titoli acquisiti a partire dall’1/1/2016; mentre per i debiti, crediti e titoli esistenti al 31/12/2015 in capo alle società è prevista solo una facoltà di applicazione del nuovo criterio.

Le imprese che redigono il bilancio in forma abbreviata (art. 2435 bis) e le microimprese (art. 2435 ter) hanno la facoltà di non applicare il costo ammortizzato e di continuare a valutare i debiti al valore nominale, i crediti al presumibile valore di realizzo e i titoli al costo di acquisto eventualmente svalutato per perdite durevoli di valore.

Nicolò Cipriani – Centro Studi CGN