L’articolo 5 del DL 193/2016 ha modificato i commi 8 e 8bis dell’articolo 2 del DPR 322/98 estendendo anche alle dichiarazioni integrative a favore la possibilità di essere presentate entro i termini di decadenza dell’accertamento ovvero entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione. Chiariamo, attraverso tre esempi pratici, i riflessi di questa novità normativa.

I crediti emergenti da tali dichiarazioni possono essere utilizzati in compensazione, ai sensi dell’art. 17 del d.lgs. n. 241 del 1997, per eseguire il versamento di debiti maturati a partire dal periodo d’imposta successivo a quello in cui sono state presentate le dichiarazioni integrative. La sola eccezione riguarda i crediti derivanti da correzioni di errori contabili che possono essere compensati con qualsiasi debito, sorto anche prima della presentazione della dichiarazione integrativa.

Il credito emergente dalle dichiarazioni integrative a favore oltre il termine di presentazione della dichiarazione relativa al periodo d’imposta successivo deve essere indicato nella dichiarazione dei redditi del periodo d’imposta in cui la stessa è stata presentata.

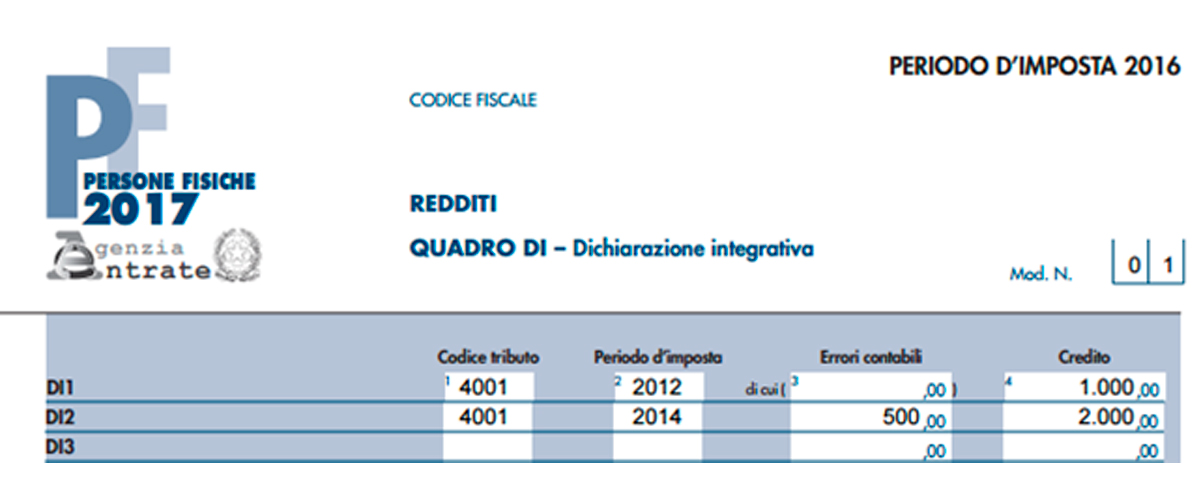

Queste modifiche trovano riscontro nel modello Redditi 2017, che ha visto l’eliminazione del prospetto “Errori contabili” del quadro RS e la nascita del quadro DI per accogliere tali informazioni.

Vediamo un esempio di compilazione del quadro DI nel modello Redditi PF 2017.

In colonna 4 vanno indicati gli importi relativi ai minori debiti o maggiori crediti risultanti dalle dichiarazioni integrative a favore, non richiesti a rimborso, presentate nel corso del 2016.

La somma degli importi riportati in colonna 4 del quadro DI concorre alla formazione del risultato d’imposta a debito o a credito della dichiarazione.

Alla luce delle nuove regole, vediamo qualche esempio di compensazione dei crediti che scaturiscono dal quadro RX del modello Redditi PF 2017.

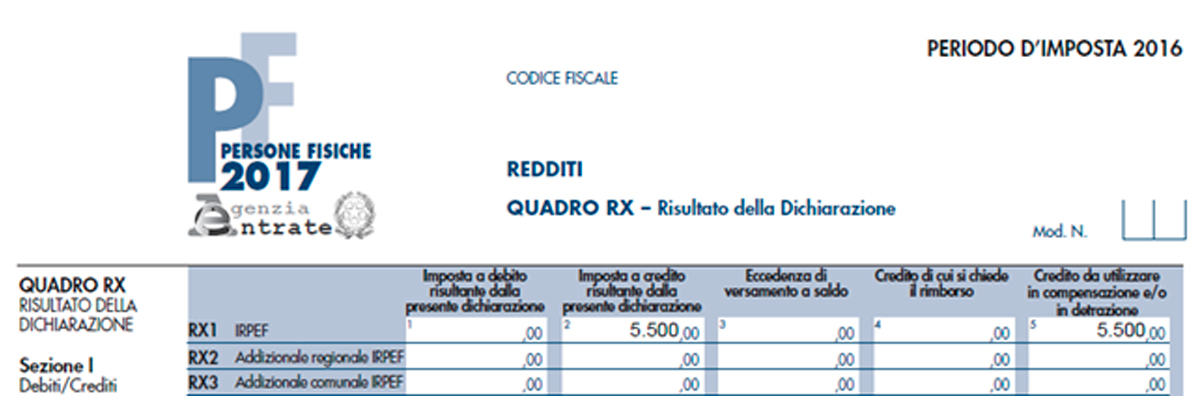

Esempio 1:

Considerando la compilazione del quadro DI come sopra riportato e supponendo che al rigo RN46 del modello Redditi 2017 risulti un credito di 2.500€, al rigo RX1 colonna 2 andrà indicata la sommatoria dei crediti risultanti dalla colonna 4 del quadro DI e del rigo RN46 (3.000 + 2.500) pari a 5.500€.

Il credito totale di 5.500€ potrà essere così compensato:

- 3.000€ senza limitazioni (art.2 co.8-bis, D.P.R. n.322/1998) pari alla somma di RN46 e colonna 3 del quadro DI (2.500 + 500).

- 2.500€ con limitazioni (art.2, co.8-bis, D.P.R. n.322/1998) – compensazione solo con debiti maturati dal periodo di imposta successivo a quello di presentazione della dichiarazione integrativa (nel nostro esempio 2017) – pari alla differenza tra il totale di colonna 4 e il totale di colonna 3 del quadro DI (3.000 – 500).

In questo caso il credito supera il limite dei 5.000€ e quindi per utilizzare in compensazione la parte eccedente (500€) sarà indispensabile apporre il visto di conformità alla Dichiarazione come previsto dalla cd. Manovra correttiva del 24/04/2017 (D.L. 50/2017).

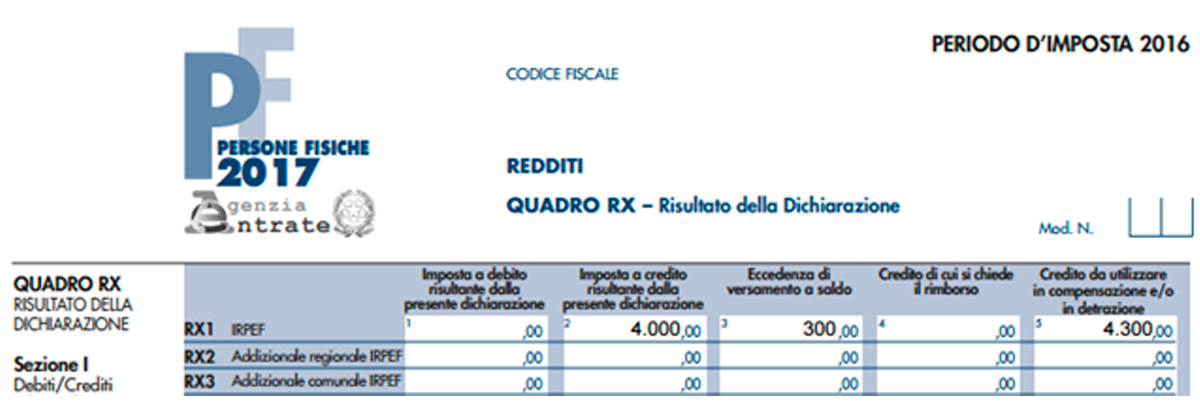

Esempio 2:

Considerando la compilazione del quadro DI come sopra riportato e supponendo che al rigo RN46 del modello Redditi 2017 risulti un credito di 1.000€ e che per il contribuente sia stato indebitamente versato un tributo 4001 per l’anno 2016 di 300€.

Al rigo RX1 colonna 2 andrà indicata la sommatoria dei crediti risultanti dalla colonna 4 del quadro DI e del rigo RN46 (3.000 + 1.000) pari a 4.000 €, in colonna 3 andrà riportata l’eccedenza di versamento pari a 300€.

Il credito totale di 4.300€ potrà essere così compensato:

- 1.800€ senza limitazioni (art.2 co.8-bis, D.P.R. n.322/1998) pari alla somma di RN46, colonna 3 del quadro DI e delle eccedenze di versamento riportate in RX colonna 3 (1.000 + 500 + 300).

- 2.500€ con limitazioni (art.2, co.8-bis, D.P.R. n.322/1998) – compensazione solo con debiti maturati dal periodo di imposta successivo a quello di presentazione della dichiarazione integrativa (nel nostro esempio 2017) – pari alla differenza tra il totale di colonna 4 e il totale di colonna 3 del quadro DI (3.000 – 500).

In questo caso, non superando il limite dei 5.000€, il credito potrà essere totalmente compensato senza la necessità di apporre il visto di conformità alla dichiarazione.

Esempio 3:

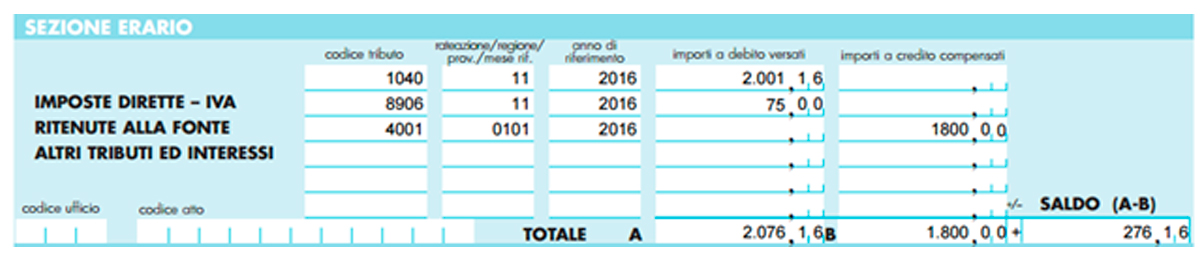

Considerando il credito di cui all’esempio precedente, supponiamo che il contribuente debba ravvedere in data 30.06.2017 il versamento di una ritenuta d’acconto, riferita al pagamento di una parcella eseguito nel mese di novembre 2016, di 2.000€ (tributo 1040 anno riferimento 2016).

Per regolarizzare il versamento il contribuente potrà utilizzare in compensazione il credito 4001 sorto dalla dichiarazione (RX1 colonna 5), ma solo per la parte senza limitazioni (1800€).

Il credito con limitazioni potrà infatti essere utilizzato solo per debiti sorti dal 01/01/2017.

La delega F24 relativa al ravvedimento risulterà cosi compilata: