Una delle novità più significative riguardanti il modello di dichiarazione dei redditi è costituita dalla possibilità di recuperare i maggiori crediti relativi alla presentazione di una dichiarazione integrativa a favore oltre il termine lungo dell’anno. Ecco alcune indicazioni operative sul tema.

È una novità introdotta dall’art. 5 del D.L. n. 193/2016 che regolamenta la dichiarazione integrativa a favore anche oltre il termine prescritto per la presentazione della dichiarazione relativa al periodo d’imposta successivo. Il credito risultante è utilizzabile in compensazione per eseguire il versamento di debiti maturati a partire dal periodo d’imposta successivo a quello in cui la dichiarazione integrativa è presentata: per esempio i crediti risultanti dalle dichiarazioni integrative ultra annuali che sono state presentate dal 24 ottobre, data di entrata in vigore del decreto, al 31 dicembre 2016 sono fruibili a partire dal 1° gennaio 2017.

Occorre tuttavia evidenziare che le istruzioni per la compilazione delle dichiarazioni impongono, senza che le disposizioni normative prevedano alcun vincolo al riguardo, di utilizzare preventivamente il credito risultante in compensazione verticale creando non pochi problemi agli operatori.

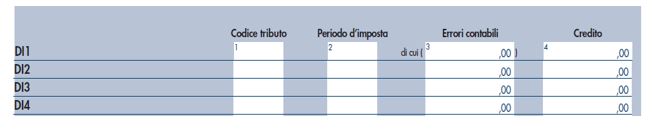

Nelle dichiarazioni dei redditi relative a tutte le tipologie di contribuenti è stato inserito il nuovo “quadro DI” che svolge l’importante funzione di segnalare l’esistenza di una dichiarazione integrativa a favore presentata oltre l’anno. Prendendo in considerazione il modello redditi persone fisiche, nel “quadro DI” vanno indicati:

- il codice tributo relativo al credito derivante dalla dichiarazione integrativa (per esempio 4001 relativamente all’iRPEF);

- l’anno relativo al modello utilizzato per la dichiarazione integrativa (ad esempio 2013 per la dichiarazione integrativa UNICO 2014);

- il credito derivante dal minor debito o dal maggior credito risultante dalla dichiarazione integrativa per i casi di integrazione di “errori contabili di competenza”;

- il credito risultante dalla dichiarazione integrativa (comprensivo di quello di cui al punto precedente) per la quota non chiesta a rimborso.

Se nel 2016 sono state presentate più dichiarazioni integrative relative a differenti periodi d’imposta occorre compilare un distinto rigo per ciascun codice tributo e relativo periodo d’imposta.

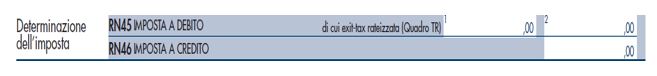

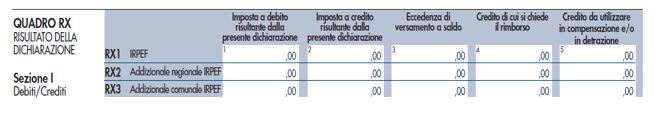

Il quadro in commento permette di creare un collegamento tra l’integrativa a favore ultrannuale e la dichiarazione relativa all’anno nel corso del quale l’integrativa è stata presentata. Tuttavia, sia nelle istruzioni al quadro DI che in quelle relative al quadro RN del modello Redditi 2017, con riferimento all’eventuale saldo si dice che se è stato compilato almeno un rigo del quadro DI con il codice tributo 4001 (IRPEF) oppure 2003 (IRES), l’importo da riportare nel quadro RX deve essere preventivamente diminuito del credito indicato nel quadro DI.

Di conseguenza, nella compilazione del quadro DI, l’importo del credito evidenziato viene prioritariamente destinato a compensare l’eventuale saldo Ires/Irpef a debito del 2016 (compensazione verticale). Solo successivamente l’eventuale credito residuo diviene liberamente utilizzabile.

Ad esempio se il debito IRPEF risultante dal RN del modello redditi è pari a € 4.000 e il credito di cui al quadro DI è pari a € 3.000, nel quadro RX deve essere indicato un debito IRPEF pari a € 1.000 al netto della compensazione verticale. Stando alle istruzioni non sarebbe possibile utilizzare il predetto credito in compensazione orizzontale con altri tributi e versare in misura piena il debito risultante in sede di dichiarazione.

Si possono così verificare due situazioni:

- il contribuente non ha ancora utilizzato il credito nascente dalle integrative ultra annuali: la compensazione obbligatoria dettata dalle istruzioni rappresenta la prima occasione utile per utilizzare il credito;

- il contribuente ha già impiegato il credito in compensazione, ad esempio per l’Iva mensile o trimestrale del 2017 o per la prima rata Imu e Tasi del 16 giugno scorso. In questo caso, i contribuenti si ritroveranno di fronte al fatto che il programma di compilazione della dichiarazione effettua la compensazione del credito evidenziato nella quadro DI con il saldo Ires/Irpef a debito per il 2016, ancorché lo stesso sia già stato precedentemente impiegato. In questo caso il contribuente deve annullare la compensazione versando l’imposta precedentemente compensata.

Nicolò Cipriani – Centro Studi CGN