La deduzione ACE è volta ad incentivare le imprese che si finanziano con capitale proprio mediante una riduzione dell’IRES dovuta, per un importo corrispondente al rendimento nozionale del capitale proprio. Tale rendimento nozionale è fissato per il periodo di imposta 2017 al 1,6%.

Il D.L. 201/2011 dispone che “Il rendimento nozionale del nuovo capitale proprio è valutato mediante applicazione dell’aliquota percentuale … alla variazione in aumento del capitale proprio rispetto a quello esistente alla chiusura dell’esercizio in corso al 31 dicembre 2010 …se il periodo di imposta è superiore o inferiore a un anno, la variazione in aumento va ragguagliata alla durata del periodo stesso.”

Al fine di determinare la deduzione ACE, il rendimento nozionale deve essere applicato all’importo minore tra l’incremento di patrimonio netto avvenuto dopo l’esercizio 2010 ed il patrimonio netto stesso del periodo di imposta di riferimento.

Sulla base di queste brevi premesse analizziamo, nel modello Redditi SC 2018, come determinare questo “minor importo” che costituisce la base di calcolo della deduzione ACE.

Rigo Differenza – RS 113 colonna 4

Incrementi:

- Conferimenti in denaro da parte dei soci;

- Rinuncia incondizionata dei soci al diritto alla restituzione dei crediti verso la società;

- Compensazione dei crediti vantati dai soci in sede di sottoscrizione di aumenti del capitale;

- Utili accantonati a riserva disponibile;

- Rettifiche operate in sede di prima adozione dei principi contabili:

- Eliminazione di costi di ricerca e pubblicità non più capitalizzabili;

- Utilizzo del criterio del costo ammortizzato.

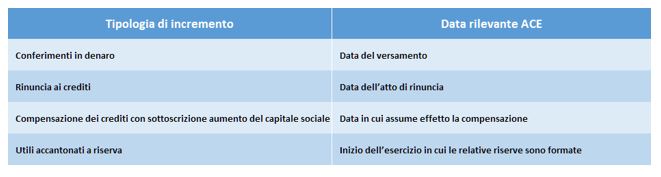

In relazione agli incrementi relativi al periodo di imposta, occorre ragguagliare l’importo degli stessi sulla base della data rilevante ai fini ACE, come di seguito schematizzato:

Decrementi:

- Distribuzione dividendi a qualsiasi titolo (sia in denaro che in natura)

- Rilevano sempre a partire dall’inizio dell’esercizio in cui si sono verificati

Riduzioni:

- Acquisti di partecipazioni in società controllate;

- Acquisti di aziende o di rami di aziende;

- Incremento delle consistenze dei titoli e valori mobiliari, diversi dalle partecipazioni, rispetto al 2010;

- Riduzioni derivanti dalle disposizioni aventi finalità antielusiva

- Rilevano sempre a partire dall’inizio dell’esercizio in cui si sono verificati.

Patrimonio netto – RS 113 colonna 5

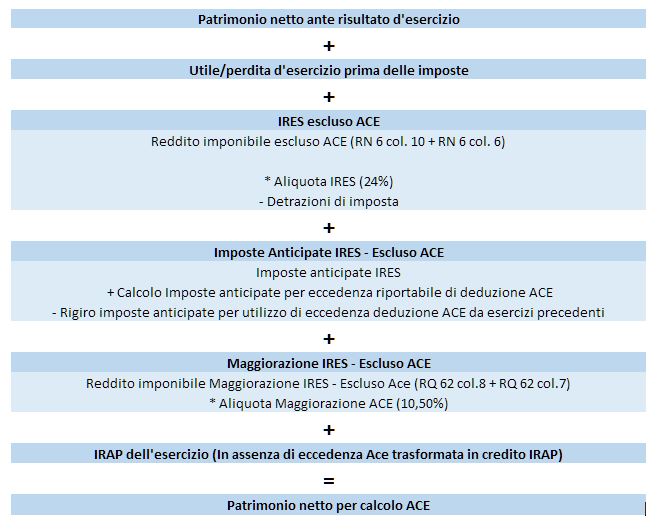

Come accennato in premessa, il limite massimo della deduzione è dato dall’importo del patrimonio netto risultante dal bilancio dell’esercizio al netto della parte di imposta che è stata influenzata a sua volta dall’agevolazione ACE; ciò significa che l’importo del patrimonio netto da considerarsi include l’utile o la perdita dell’esercizio post imposte ma determinate in assenza della deduzione ACE.

Al fine del calcolo del patrimonio netto così determinato occorre quindi rideterminare le imposte senza tener conto della stessa deduzione ACE:

Minor importo – RS 113 colonna 6

La base di calcolo della deduzione ACE su cui applicare il rendimento nozionale del 1,60% è quindi il minore tra gli importi del rigo Differenza (RS113 colonna 4) ed il rigo Patrimonio Netto (RS113 colonna 5).

Elisabetta Simon – Centro Studi CGN