La “nuova” gestione delle rimanenze, a partire dall’esercizio 2017, per le società di persone che adottano la contabilità semplificata, oltre ad avere impatto sulla determinazione del reddito, ha implicazioni anche sul test di verifica dell’operatività previsto dall’articolo 30 della Legge 724/94 e, conseguentemente, sulla compilazione del quadro RS del Modello Redditi SP 2018.

Ricordiamo che, a seguito delle novità introdotte con la Legge di Bilancio 2017 (L.232/2016, art. 1 commi 17 – 23) è prevista, da un lato, l’irrilevanza delle rimanenze finali, che non devono più essere rilevate contabilmente a partire dall’esercizio 2017 e, dall’altro, è stabilito che le rimanenze iniziali (ovvero le rimanenze finali rilevate al 31/12/2016) debbano essere portate interamente in deduzione nel primo anno di applicazione del nuovo regime.

Tale ultima disposizione trova applicazione non solo nel 2017, quale primo anno di adozione del nuovo regime, ma anche in tutti i casi di passaggio dal regime di contabilità ordinaria (basato sulla competenza) al regime di contabilità semplificata (improntato alla cassa), come chiarito dall’Agenzia delle Entrate con la Circolare 11/E del 13/04/2017 al paragrafo 4.2.

La Circolare citata fornisce anche indicazioni sulle conseguenze della nuova gestione delle rimanenze sull’applicazione della disciplina delle società di comodo.

Vediamo ora, operativamente, cosa cambia nella compilazione del quadro RS del Modello Redditi SP 2018.

Nel rigo RS18 colonna 3 devono essere riportati i ricavi, gli incrementi di rimanenze e i proventi, esclusi quelli straordinari, assunti in base alle risultanze medie del conto economico dell’esercizio e dei due precedenti. Nelle Istruzioni Ministeriali, viene specificato che per le imprese minori, che determinano il reddito ai sensi dell’articolo 66 del TUIR, tali elementi devono essere desunti sulla base delle scritture contabili, ne consegue che, a partire dall’anno 2017, le rimanenze finali non concorreranno alla determinazione dei ricavi medi del triennio, in quanto non devono più essere rilevate contabilmente.

In caso di mancato superamento del test ricavi, ovvero qualora i ricavi effettivi risultino inferiori ai ricavi presunti o la società sia in perdita sistemica, si rende necessario il calcolo del reddito imponibile minimo.

A tal fine, nel rigo RS19 sono indicati alcuni elementi correttivi del reddito presunto determinato al rigo RS18 colonna 5, quest’ultimo calcolato mediante l’applicazione di determinati coefficienti ai valori dei beni posseduti nell’esercizio.

La novità consiste nel fatto che il rigo RS19 colonna 2 deve comprendere, oltre ai proventi esenti, ai proventi soggetti a ritenute alle fonte a titolo d’imposta o a imposte sostitutive, anche l’importo delle rimanenze iniziali (finali 2016) che sono state portate in deduzione nel primo periodo di applicazione del regime di cassa per le imprese minori. Si tratta in sostanza delle rimanenze iniziali indicate nel quadro RG al rigo 13 colonna 4. L’effetto è un beneficio per la società di comodo, la quale vedrà ridursi il reddito minimo imponibile, che per effetto di tale riduzione potrebbe anche azzerarsi o diventare negativo.

Vediamo di seguito un esempio di compilazione del quadro RS.

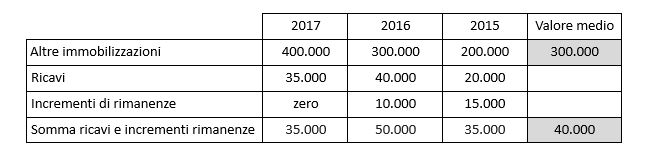

Ipotizziamo una società di persone in contabilità semplificata con i seguenti dati:

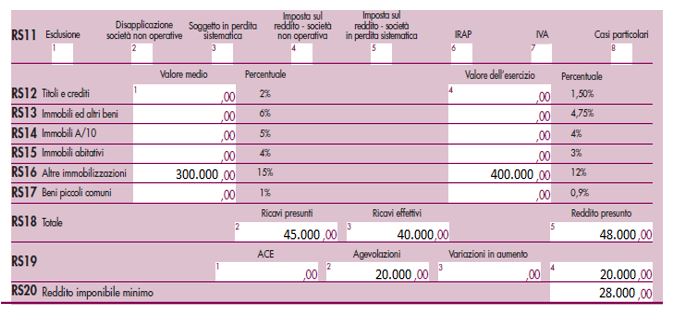

I ricavi presunti, calcolati applicando il coefficiente del 15% al valore medio della voce “Altre immobilizzazioni” sono pari a 300.000 x 15% = 45.000 euro.

I ricavi effettivi, calcolati come media del triennio 2015 – 2017, sono pari a 40.000 euro, pertanto la società è di comodo.

Il reddito presunto, calcolato applicando il coefficiente del 12% al valore delle altre immobilizzazioni nell’anno 2017, è pari a 400.000 euro x 12% = 48.000 euro.

Il reddito presunto così determinato è ridotto delle rimanenze iniziali indicate nel rigo RG13 colonna 4 che ipotizziamo essere di 20.000 euro, pertanto il reddito imponibile minimo è pari a 28.000 euro.

Paola Cogo – Centro Studi CGN