L’art. 1, commi da 13 a 16, della legge n. 145 del 30 dicembre 2018 – Legge di bilancio 2019 – ha sancito che i compensi derivanti dall’attività di lezioni private e ripetizioni, svolta dai docenti titolari di cattedre nelle scuole di ogni ordine e grado, sono assoggettati a un’imposta sostitutiva dell’Irpef e delle relative addizionali regionali e comunali con l’aliquota del 15%.

Nel caso in cui si opti per la tassazione ordinaria il reddito può essere inserito nel modello 730 indicando:

- in colonna 1 il codice 5

- in colonna 2 l’ammontare dei redditi lordi percepiti

- in colonna 3 le spese inerenti la produzione di tali redditi.

Si ricorda che per le spese inerenti va redatto un prospetto a parte, conservato dal contribuente ed esibito su richiesta dell’Amministrazione finanziaria.

Esempio:

Gianni, professore di matematica al liceo, svolge anche ripetizioni private al proprio domicilio percependo un compenso annuo pari a euro 11.000,00 e spese inerenti (di cancelleria e per l’acquisto di un software dedicato) per euro 2.300,00.

Volendo optare per la tassazione ordinaria, inserisce il reddito percepito nel 730 compilando il quadro D – rigo D5 nel seguente modo:

Indicando:

- in colonna 1 il codice 5 che contraddistingue tale tipologia di reddito

- in colonna 2 l’importo lordo percepito e cioè 11.000

- in colonna 3 l’importo delle spese inerenti sostenute, cioè 2.300

- la colonna 4 NON va compilata.

Per le spese inerenti conserverà le fatture e un prospetto riepilogativo, contente i dati delle spese sostenute e le modalità di pagamento.

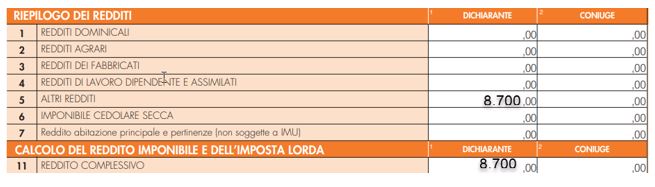

Il reddito netto confluirà al punto 5 del prospetto di liquidazione, sommandosi poi agli altri redditi percepiti al punto 11:

Nel caso in cui si opti per l’applicazione dell’imposta sostitutiva questa va versata, in acconto e a saldo, seguendo le disposizioni stabilite per il pagamento in acconto e a saldo dell’imposta sul reddito delle persone fisiche, alla cui disciplina occorre fare riferimento anche per quanto concerne la liquidazione, l’accertamento, la riscossione, i rimborsi, le sanzioni, gli interessi e il contenzioso riguardanti la medesima imposizione sostitutiva.

Questi i codici tributo da utilizzare nel modello F24:

- 1854 – acconto prima rata

- 1855 – acconto seconda rata o unica soluzione

- 1856 – saldo.

Le somme tassate con l’imposta sostitutiva vanno indicate nel quadro RM – rigo RM32 – del modello Redditi Persone Fisiche e non concorrono alla formazione del reddito complessivo né rilevano ai fini del riconoscimento e della determinazione di detrazioni, deduzioni e altre agevolazioni fiscali.

Esempio:

Riprendendo l’esempio di prima, Gianni, optando per l’imposta sostitutiva, compilerà il rigo RM32 del modello Redditi PF (che può presentare anche separatamente dal 730) nel seguente modo:

Indicando:

- in colonna 1 l’importo netto percepito (11.000 – 2.300)

- in colonna 2 l’imposta sostitutiva dovuta, pari al 15% di colonna 1

- in colonna 7 l’imposta a debito.

In RM33 andrà indicato invece l’importo relativo al primo e al secondo acconto, calcolati secondo le regole Irpef.

Per completezza, si ricorda che il contribuente che presenta il modello Redditi PF e non il 730, indicherà l’importo in RL15 con il codice 6 (o 7 se Campione d’Italia), se intende optare per la tassazione ordinaria.

Rita Martin – Centro Studi CGN