L’erogazione dei compensi agli amministratori è una pratica piuttosto comune nella realtà di molte società, trattandosi di una funzione onerosa a cui corrispondono precisi compiti e responsabilità. In vista della chiusura dei bilanci di esercizio si formula una sintesi del trattamento fiscale relativo ai compensi e ai rimborsi spese con particolare riguardo alle operazioni effettuate a ridosso della fine dell’esercizio.

I compensi agli amministratori necessitano sempre di un’apposita delibera, non essendo sufficiente la ratifica implicita nell’ambito dell’approvazione del bilancio, e possono essere certificati:

- nel caso di amministratori professionisti, da una fattura;

- negli altri casi, da un cedolino (mensile, trimestrale o annuale) nel quale al compenso lordo vengono stornate le ritenute fiscali, quelle previdenziali ed eventualmente anche l’Inail.

Le norme fiscali (art. 95, comma 5 Tuir) prevedono che i compensi spettanti agli amministratori di società sono deducibili nell’esercizio in cui sono corrisposti. Le spese di vitto e alloggio, sostenute per le trasferte effettuate fuori dal territorio comunale dai lavoratori dipendenti e dai titolari di rapporti di collaborazione coordinata e continuativa, sono ammesse in deduzione per un ammontare giornaliero non superiore a specifici limiti (art. 95, comma 3 Tuir). L’utilizzo autorizzato del proprio autoveicolo o il noleggio comporta la deducibilità limitata della spesa al costo di percorrenza o alle tariffe di noleggio relative ad autoveicoli di potenza non superiore a 17 cavalli fiscali, ovvero 20 se con motore diesel.

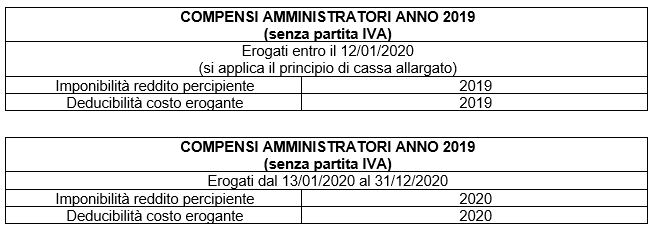

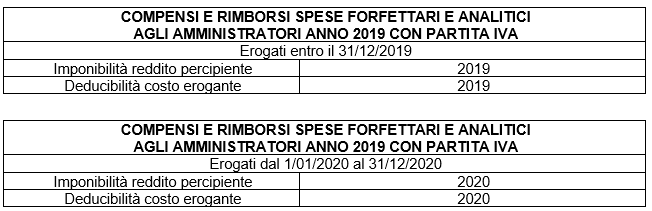

I compensi agli amministratori, in ragione della loro imponibilità in capo al percipiente e della loro deducibilità in capo al soggetto erogante, seguono regole diverse a seconda che gli amministratori siano in possesso o meno della partita IVA.

I rimborsi spese analitici e forfettari erogati agli amministratori con partita IVA rappresentano comunque una forma di compenso per gli amministratori assumendo rilievo imponibile per il percettore e natura di costo fiscale per l’erogante facendo riferimento alle regole previste sull’imputabilità temporale prevista per i compensi.

I rimborsi spese analitici erogati agli amministratori senza partita IVA relativi a trasferte fuori dal Comune sede di lavoro per vitto, alloggio, viaggio trasporto e indennità chilometriche, non costituiscono fonte di reddito per il percipiente. Per l’erogante si tratta di costi deducibili secondo l’ordinario criterio di competenza:

- fino a € 180,76 al giorno per trasferte in Italia;

- fino a € 258,23 al giorno per trasferte all’estero;

- nei limiti dei costi di auto di potenza fino a 17 cavalli fiscali (20 se diesel) con riferimento ai dati delle tabelle Aci.

Per i rimborsi spese forfettari erogati agli amministratori senza partita IVA, le regole seguono quelle dei compensi circa l’imputabilità temporale (principio di cassa allargato), mentre assumono rilievo imponibile per il percettore solo se superano i limiti previsti dalle norme fiscali.

Nicolò Cipriani – Centro Studi CGN