Pur avendo già pagato la provvigione all’intermediario immobiliare, può accadere, per svariati motivi, che non venga stipulato il contratto di compravendita e l’immobile non venga ceduto. È, comunque, possibile godere dei benefici fiscali per la spesa sostenuta? Che cosa accade invece se la provvigione è già stata detratta in virtù della registrazione di un contratto preliminare?

Nell’acquistare un immobile, si sa, si va incontro ad una serie di spese correlate, come quelle sostenute per la perizia sull’immobile o per la fattura del notaio che redige il contratto. Tra queste, molto spesso, vi è anche la provvigione corrisposta all’agenzia immobiliare che si occupa della procedura di compravendita tra negoziazione, analisi di mercato, sopralluoghi e conclusione del procedimento. Pur essendo un onere che grava sia sul venditore che sull’acquirente, solo quest’ultimo ha diritto a godere dell’agevolazione fiscale. La stessa consiste nella detrazione dall’imposta lorda del 19% della somma sostenuta nel limite massimo di 1.000 €. Per tutte le condizioni, la documentazione da conservare e le modalità di compilazione del dichiarativo, si rimanda al seguente contenuto: Modello Redditi e spese di intermediazione immobiliare.

Cosa accade se, dopo aver corrisposto la provvigione all’intermediario, la compravendita non va a buon fine?

In generale, è bene precisare che l’agente non ha diritto ad alcuna pretesa di pagamento finché non viene firmato il contratto. Lo stesso, però, può consistere anche nel solo preliminare di vendita, ossia quell’atto con cui le parti si impegnano a stipulare un successivo contratto, definitivo, prevedendone già il contenuto essenziale. Si desume, quindi, che sia possibile pagare l’agenzia immobiliare anche in virtù del solo preliminare. In merito a quest’ultima casistica, l’Agenzia delle entrate ha chiarito che:

- la spesa per l’intermediazione immobiliare è detraibile nella dichiarazione dei redditi relativa all’anno in cui la stessa è stata sostenuta, a patto che il preliminare risulti regolarmente registrato;

- l’agevolazione è ammessa anche se la provvigione è corrisposta nell’anno precedente la stipula del preliminare, “a condizione che alla data di presentazione della dichiarazione, in cui la detrazione è fatta valere, risulti stipulato e registrato il preliminare di vendita o il rogito”. Quindi, ad esempio, se il contribuente Giulio avesse pagato le spese per l’intermediazione immobiliare nel 2019, egli potrà godere del beneficio fiscale nel Modello Redditi 2020 o modello 730/2020 anche se il contratto non fosse stato stipulato contestualmente al versamento ma, ad esempio, ad aprile 2020.

Come sopra accennato, però, può accadere che, nonostante sia stato stipulato un preliminare, la compravendita non si perfezioni, facendo venire meno il diritto al beneficio fiscale. In questi casi, se il contribuente:

- non aveva ancora detratto l’onere, non potrà indicarlo nella dichiarazione dei redditi, pur avendo sostenuto la spesa;

- aveva già beneficiato dell’agevolazione fiscale, dovrà restituire la detrazione fruita assoggettando a tassazione separata l’importo di cui aveva goduto.

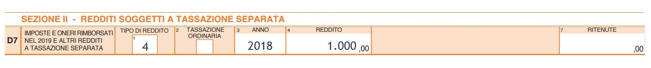

Facciamo un esempio: Andrea nel 2018 ha pagato la provvigione all’agenzia immobiliare in virtù di un preliminare di vendita regolarmente registrato ed ha detratto la spesa per un ammontare pari a 1.000 € nel 730/2019 indicandola nel rigo E8 cod. 17. L’immobile non è divenuto la sua abitazione principale in quanto la compravendita non si è conclusa. Andrea dovrà restituire la somma di cui ha beneficiato indebitamente compilando nel 730/2020 il rigo D7 codice 4, come segue:

Giulia Zanotto – Centro studi CGN