L’incaricato alla vendita diretta a domicilio (c.d. venditore porta a porta) presenta un regime di tassazione particolare che non sempre però lo esonera dagli adempimenti di carattere fiscale e contributivo. Vediamo nello specifico quali sono gli adempimenti e quando il soggetto è o non è esonerato dall’apertura della partita Iva.

L’attività di venditore porta a porta è regolamentata dalla Legge 173/2005; l’incaricato alla vendita diretta a domicilio non ha una rappresentanza d’impresa e, pertanto, si limita a raccogliere ordinativi di acquisto presso privati consumatori e per conto di imprese che esercitano tale tipologia di attività.

Le società che intendono avvalersi dei venditori porta a porta hanno l’obbligo di:

- presentare la relativa Scia al Comune di residenza;

- presentare all’autorità di Pubblica Sicurezza di residenza l’elenco degli incaricati alla vendita diretta;

- rilasciare agli stessi un tesserino di riconoscimento, numerato e rinnovato con cadenza annuale.

Di regola:

- non ha obbligo di vendere i prodotti;

- non ha obbligo di acquisto dei prodotti, tranne per il campionario;

- non può riscuotere pagamenti, concedere sconti o dilazioni di pagamento senza autorizzazione della casa mandante;

- salvo accordo diverso scritto, non ha alcun vincolo di esclusiva con la casa mandante.

Al venditore è riconosciuta una provvigione che è tassata con imposta sostitutiva del 23% sul 78% dei compensi.

Aspetti fiscali

Il venditore porta a porta può essere:

- dipendente della casa mandante, con vero e proprio contratto di lavoro subordinato;

- lavoratore occasionale: se il reddito al netto della deduzione forfettaria del 22% non supera i 5.000 euro (6.410,26 euro lordi); in questo caso non ha obbligo di apertura della partita Iva e non è soggetto al pagamento dei contributi previdenziali; l’importo percepito, assoggettato a ritenuta a titolo d’imposta, non va dichiarato ai fini fiscali e non rileva nel computo del reddito per essere considerato fiscalmente a carico. Non formano reddito imponibile i rimborsi spese anticipati per conto della casa mandante e gli omaggi consegnati per conto della casa mandante. Se il limite sopra citato viene superato, il soggetto ha l’obbligo di aprire partita Iva e di rispettare tutti gli adempimenti ad essa correlati, compresa la fatturazione elettronica, per i compensi che eccedono tale limite; in caso di superamento della soglia in corso d’anno, vi sono 30 gg. di tempo per l’apertura della partita Iva;

- lavoratore autonomo con vero e proprio contratto di agenzia; in questo caso il soggetto avrà tutti gli obblighi fiscali e contributivi di un normale agente mandatario; non può accedere al regime forfetario.

Calcolo del reddito imponibile

Il reddito imponibile lordo è dato dalla somma delle provvigioni + gli eventuali premi + gli incentivi.

Il reddito imponibile netto è dato dal reddito imponibile lordo, dedotto della riduzione forfetaria del 22%.

La ritenuta a titolo d’imposta del 23% è calcolata sull’imponibile netto.

Adempimenti previdenziali

Se trattasi di venditore porta a porta occasionale (entro il limite citato) non esiste alcun obbligo.

Superata la soglia, ha l’obbligo di iscriversi alla Gestione Separata Inps e di versare i contributi previdenziali sull’importo eccedente i 5.000 euro netti, calcolato per 1/3 a carico del venditore e per i 2/3 a carico della casa mandante. I contributi devono essere corrisposti entro il giorno 16 del mese successivo al pagamento del compenso.

Nessun obbligo nei confronti dell’INAIL.

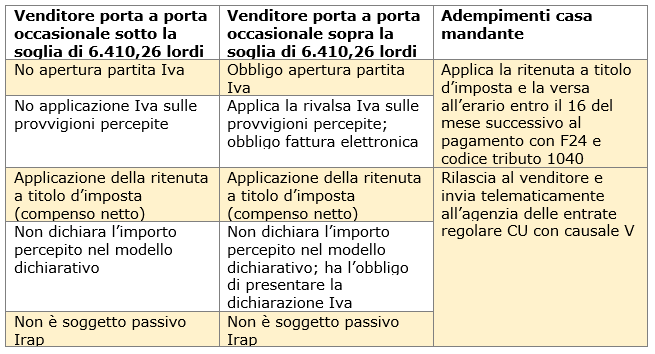

Tabella di sintesi

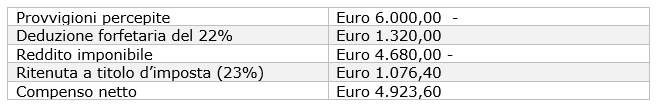

Esempio: venditore occasionale con redditi inferiori alla soglia

Mario Rossi percepisce nell’anno d’imposta provvigioni per euro 6.000,00.

Il compenso netto è il seguente:

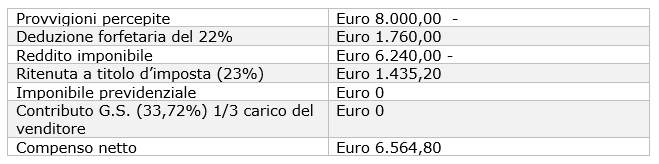

Esempio venditore occasionale con redditi superiori alla soglia

Mario Rossi percepisce nell’anno d’imposta provvigioni per euro 8.000,00

Il compenso netto è il seguente:

Rita Martin – Centro Studi CGN