Quando si parla di fringe benefit si intende qualsiasi elemento aggiuntivo alla retribuzione vera e propria. Solitamente, e nella maggior parte dei casi, il benefit si configura nella concessione ad uso promiscuo dell’autovettura aziendale ma non solo, perché potrebbe riferisti a prestiti, alla concessione di fabbricati e trasporto ferroviario, tutti surplus concessi al dipendente.

Ai sensi dell’art. 51 c. 1 del TUIR, il reddito di lavoro dipendente è costituito da tutte le somme e valori in genere, a qualunque titolo percepiti nel periodo d’imposta, compresi i fringe benefit.

Il principio generale disciplinato dall’art. 9, comma 3 del TUIR, stabilisce che tutti i beni e servizi forniti al dipendente aventi natura differente al denaro, devono essere quantificati al loro valore normale di mercato.

Esistono però delle deroghe a tale principio ed in questa sede andremo a focalizzare l’attenzione sull’art. 51, comma 4 lett. A) del TUIR che tratta la disciplina della determinazione del valore del fringe benefit delle auto concesse in uso promiscuo al dipendente.

Il suddetto articolo del TUIR è stato oggetto di modifica con l’articolo 1, comma 632 della legge 160/2019 (Legge di Bilancio 2020).

Fino al 30/06/2020, infatti, il fringe benefit delle auto aziendali concesse al dipendente era quantificato forfettariamente nella misura del 30% dell’importo corrispondente a una percorrenza convenzionale di 15.000 km calcolato in base al costo chilometrico di esercizio desumibile dalle Tabelle ACI.

A partire dal 01/07/2020, la nuova formulazione dell’articolo sull’art. 51, comma 4 lett. A) del TUIR pone l’attenzione ad una politica green. Infatti, la tassazione del benefit dipende dal livello di emissione di anidride carbonica del mezzo.

Andiamo qui di seguito a riepilogare la percentuale di tassazione dei quattro cluster individuati dalla nuova disciplina:

- 25%, per veicoli con valore di emissione di anidride carbonica non superiore a 60 g/Km;

- 30%, per veicoli con valore di emissione di anidride carbonica superiore a 60 g/Km, ma non a 160 g/Km;

- 40%, per veicoli con valore di emissione di anidride carbonica superiore a 160 g/Km, ma non a 190 g/Km;

- 50%, per veicoli con valore di emissione di anidride carbonica superiore a 190 g/Km.

È evidente che la ratio della normativa è quella di incentivare il rinnovo del parco macchine aziendale con veicoli a basso impatto ambientale.

Un punto di rilevante importanza è l’individuazione dell’esatto momento temporale a partire dal quale si debba applicare la nuova normativa. Con la circolare n. 46/e del 14/08/2020, l’Agenzia Entrate ha espresso il proprio parere su tale punto.

Infatti, per ragioni logistico-sistemiche, la stessa ha fatto coincidere le due condizioni temporali: la data di immatricolazione del veicolo nuovo e la data di stipula e perfezionamento del contratto di assegnazione dell’autovettura al dipendente. Entrambe devono far data dal 1° luglio 2020.

Nell’ipotesi in cui il contratto di concessione dell’autovettura aziendale sia datato e perfezionato prima del 1° luglio si applica la vecchia norma “che, conseguentemente, continuerà “a vivere” per tutta la durata del contratto” (circ. 46/E del 14/08/2020). Per un maggior approfondimento l’Agenzia delle Entrate ha inoltre richiamato la risoluzione n. 74/e del 20 giugno 2017.

Concludiamo esaminando brevemente l’aspetto previdenziale relativo ai fringe benefit. Il principio generale dell’armonizzazione delle basi imponibili prevede che, da un punto di vista previdenziale, le basi di calcolo siano le stesse di quelle fiscali tenendo conto anche delle eventuali deroghe al principio generale.

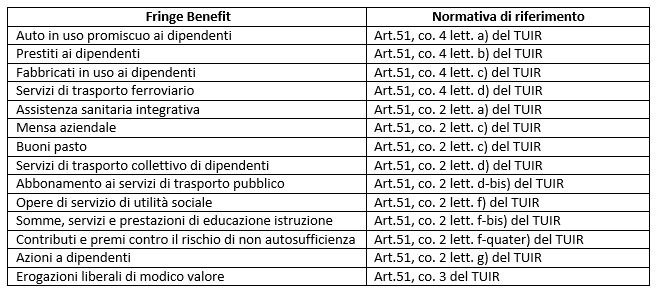

Tabella normativa delle deroghe all’art. 50 co.1 del Tuir:

Sonia Tedesco – Centro Studi CGN