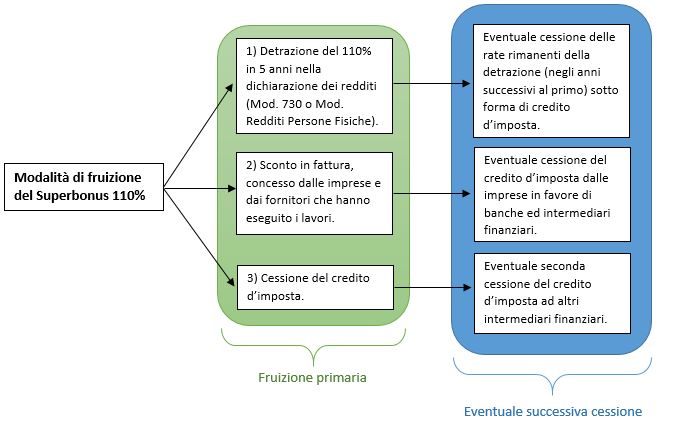

Detrazione del 110% in 5 anni nella dichiarazione dei redditi, sconto in fattura (concesso dalle imprese e dai fornitori che hanno eseguito i lavori), oppure cessione del credito d’imposta. Chiariamo quali sono le modalità per poter usufruire del Superbonus 110% e quali sono le peculiarità e i vantaggi di ciascuna opzione.

Al fine di contrastare gli effetti negativi causati dall’emergenza da Covid-19 sull’economia del Paese, il Decreto Rilancio ha introdotto delle misure di sostegno eccezionali in favore del settore dell’edilizia. È stato introdotto un Superbonus del 110% per alcuni interventi di efficientamento energetico e di messa in sicurezza antisismica degli edifici. Vediamo quali sono le modalità per poter usufruire della detrazione e, in particolare, della cessione del credito.

Ci sono diversi modi per usufruire della detrazione:

La prima opzione (usufruire del beneficio nella dichiarazione dei redditi) può essere poco favorevole per quei contribuenti che non hanno abbastanza capienza fiscale e rischierebbero di perdere una parte della detrazione.

La seconda opzione (sconto in fattura) può essere favorevole in quanto le spese per i lavori eseguiti vengono anticipate dall’impresa che esegue i lavori. Il problema è quello di trovare aziende che siano in grado di sostenere tale onere, e questo appare difficoltoso date le piccole dimensioni della maggior parte delle imprese italiane.

Rimane l’opzione della cessione del credito d’imposta. In pratica il contribuente paga, in prima istanza, le fatture relative ai lavori oggetto di Superbonus e matura un beneficio fiscale che ammonta al 110% delle spese per i lavori eseguiti, da ottenere in cinque quote annuali di pari importo. Egli può decidere di cedere tale credito d’imposta alle imprese e ai fornitori che hanno eseguito i lavori, ad altre persone fisiche, alle banche, alle società di assicurazioni o ad altri intermediari finanziari, ottenendo in breve tempo una somma probabilmente inferiore al 110%.

L’ammontare di tale somma può dipendere dalla contrattazione privata fra le imprese, gli intermediari finanziari e il contribuente stesso. In alcuni casi, se ci si rivolge alle banche, queste ultime possono concedere al contribuente un “prestito ponte” con cui egli paga le fatture relative alle spese di ristrutturazione. Successivamente, il contribuente cede alla banca il credito d’imposta del 110% che ha maturato e chiude in questo modo il debito con la banca. Tale operazione ha dei costi in termini di tassi d’interesse e spese di intermediazione.

La scelta della cessione (primaria) del credito deve essere effettuata in via telematica, tramite un apposito modello, avvalendosi dell’intermediazione di un soggetto abilitato all’apposizione del visto di conformità.

Il soggetto che riceve il credito d’imposta (cessionario) lo vedrà nel proprio cassetto fiscale e avrà la facoltà di cederlo ulteriormente ad altri intermediari finanziari o potrà utilizzarlo in compensazione di imposte dovute (ad esempio, IVA, IRAP, IMU) e/o di contributi INPS, ai sensi dell’articolo 17, D.Lgs. 9 luglio 1997, n. 241. Il credito può essere utilizzato in cinque quote annuali di pari importo. L’eventuale parte non utilizzata del credito non può essere chiesta a rimborso o essere fatta valere negli anni successivi. Essa, se non utilizzata in compensazione, viene definitivamente perduta.

Il credito d’imposta può essere ceduto anche mentre i lavori sono ancora in corso di esecuzione, per un massimo di due stati di avanzamento dei lavori.

Infine, si precisa che la cessione del credito d’imposta è valida anche per i lavori di ristrutturazione edilizia che non rientrano nel nuovo Superbonus (i normali lavori detraibili al 50% in dieci anni), per il Bonus facciate e interventi di Ecobonus.

Arnido Doci – Centro Studi CGN