L’epocale agevolazione fiscale del 110%, grazie alle novità introdotte in merito alla fruizione della detrazione, ha ampliato la portata del beneficio e di fatto anche lo scenario di contesti e situazioni che si potrebbero venire a creare. È quindi importante delineare il perimetro oggettivo dell’agevolazione, in termini di limiti di spesa e immobili che rientrano in tale privilegio.

Come illustra la Circolare n. 24 dell’8/08/2020:

“ …il Superbonus spetta a fronte del sostenimento delle spese relative a taluni specifici interventi finalizzati alla riqualificazione energetica e alla adozione di misure antisismiche degli edifici (cd. interventi “trainanti”) nonché ad ulteriori interventi, realizzati congiuntamente ai primi (cd. interventi “trainati”).”

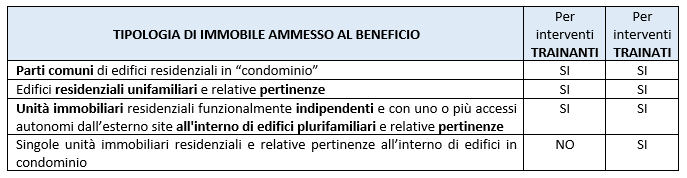

Ma su quali immobili possono essere effettuati tali interventi?

Utilizziamo la seguente tabella per individuare le tipologie di immobili e le possibili combinazioni di interventi:

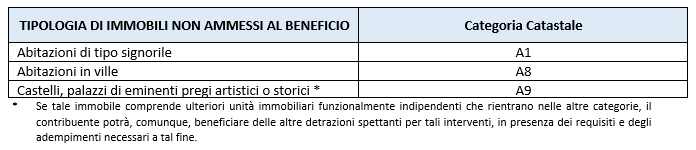

Quali sono invece gli immobili che non sono ammessi al beneficio della maggiore detrazione?

È utile anche rimarcare quali immobili sono espressamente esclusi, ed è sempre la Circolare sopra menzionata che li definisce. Li riportiamo in questa seconda tabella:

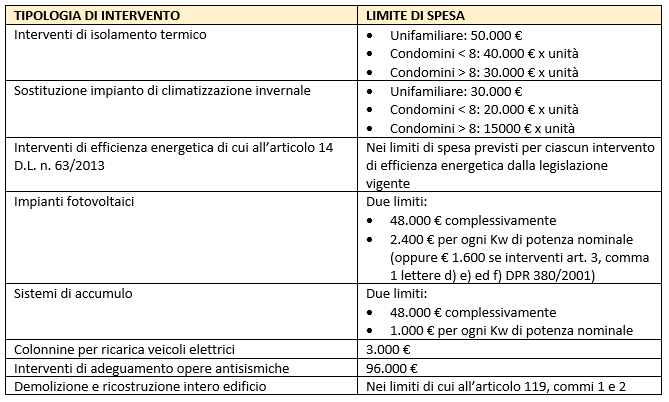

Analizziamo ora l’altro profilo oggettivo ossia i limiti di spesa. Per poterlo fare è necessario valutare diversi aspetti che, per semplicità, schematizziamo nella successiva tabella:

Adesso che abbiamo definito in maniera sintetica il quadro generale di applicazione della norma, possiamo procedere esaminando due dei casi particolari che si possono venire a creare a seguito dell’intervento effettuato, ossia i casi di frazionamento o accorpamento delle unità immobiliari.

Come viene calcolato il limite di spesa in caso di frazionamento o accorpamento?

Sappiamo bene che le nuove disposizioni definite nel Decreto Rilancio rappresentano un ampliamento della normativa vigente che disciplina gli interventi di recupero del patrimonio edilizio (inclusi gli interventi antisismici) nonché quelli di riqualificazione energetica degli edifici ed è per tale motivo che alcune regole generali rimangono invariate.

Con la Risposta 256 del 07/08/2020, l’Agenzia delle entrate infatti ribadisce ancora una volta come considerare i limiti di spesa nel caso di accorpamento o frazionamento: “Nel caso di interventi di recupero edilizio che comportino l’accorpamento di più unità abitative o la suddivisione in più immobili di un’unica unità abitativa, per l’individuazione del limite di spesa vanno considerate le unità immobiliari censite in Catasto all’inizio degli interventi edilizi e non quelle risultanti alla fine dei lavori (Circolare 11.05.1998, n. 121, paragrafo 3).”

Pertanto, ad esempio, come nel caso particolare dell’istante di cui sopra, in cui prima di effettuare i lavori di adeguamento sismico è stato operato un frazionamento che ha portato alla creazione di diverse unità immobiliari accatastate singolarmente, si potrà tener conto del limite di 96000 € moltiplicato per il numero di unità immobiliari censite al Catasto prima dell’inizio dei lavori “antisismici”.

Elisabetta Marsano – Centro studi CGN