Regime IVA degli oneri finanziari addebitati in fattura dall’impresa al committente: operazione autonoma o accessoria? È il dilemma degli operatori che devono fatturare interventi edili riconoscendo lo sconto in fattura con cessione successiva del credito. Esaminiamo la fattispecie proponendo possibili soluzioni operative ed evidenziando le scelte gestionali da evitare.

La fatturazione delle operazioni legate alle detrazioni edili si presta a particolari difficoltà per le imprese che applicano lo sconto in fattura di cui all’art 121 del DL 34/2020. Non trattandosi di imprese finanziarie, si rende necessario smobilizzare il credito cedendo a terzi (banca/poste) lo sconto. A questo punto nasce la questione per le imprese edili del trattamento IVA da riservare agli oneri finanziari che devono essere addebitati al committente pari alla differenza tra il valore nominale dello sconto applicato in fattura e il valore attuale del credito di imposta che viene riconosciuto dall’istituto che acquisisce il credito. Se non si procedesse con l’addebito al committente degli oneri finanziari, l’impresa che applica lo sconto in fattura sopporterebbe in proprio tali oneri con riduzione dei margini di profitto.

In pratica, la questione nasce nella gestione delle detrazioni edili dove il fornitore, a fronte dello sconto applicato in fattura, si vede accreditare dalla banca/poste un importo inferiore di circa il 2% all’anno del valore nominale dello sconto concesso al committente. Per esempio, per lavori condominiali di ristrutturazione con detrazione al 50% pari a euro 100.000, lo sconto in fattura è pari a euro 50.000. In caso di cessione a terzi, ipotizzando per comodità di calcolo il 2% del valore nominale all’anno, il valore attuale risulterebbe pari a euro 40.000 con interessi pari a euro 10.000 (2% su 50.000 euro per 10 anni della durata della detrazione).

Nella prospettiva di dover sopportare tali oneri finanziari, l’impresa in sede di fatturazione si pone la questione di riaddebitare tali oneri al committente con la conseguente questione del trattamento IVA da rispettare.

Analizziamo le possibili soluzioni per addebitare gli oneri finanziari da parte dell’impresa al committente:

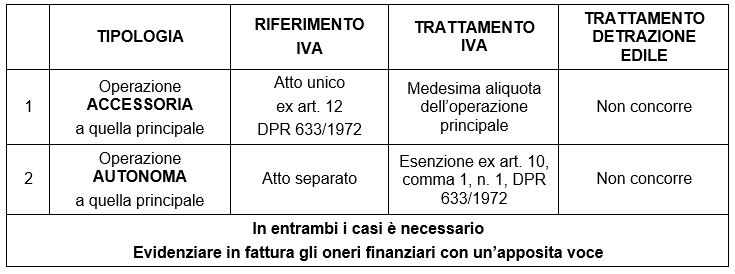

Si definisce accessoria, l’operazione che integra, completa e rende possibile l’operazione principale. Da un punto di vista pratico, affinché un’operazione sia considerata accessoria rispetto a quella principale, si rende opportuno procedere in questi termini:

- indicare già in fase contrattuale che si procederà con il ri-addebito degli oneri finanziari da parte dell’impresa appaltatrice nei riguardi del committente;

- effettuare i lavori edili legandoli all’applicazione dello sconto in fattura unitamente alla successiva cessione dello sconto a terzi (ad esempio, la banca).

In questa maniera la realizzazione delle opere edili si struttura in una parte principale (lavori edili) che si lega inscindibilmente a un’altra di natura accessoria (sconto in fattura con cessione a terzi) che la rende possibile.

Nel caso in cui le parti si dovessero accordare con un atto separato, l’addebito degli oneri finanziari non può considerarsi operazione accessoria in quanto tali oneri sarebbero slegati dall’operazione principale di realizzazione delle opere. Si tratterebbe di un’operazione autonoma rispetto all’operazione principale che si configura ai fini IVA quale operazione esente ex art. 10, comma 1, n.1 del DPR 633/1972.

I comportamenti, invece, da escludere sono i seguenti:

- riaddebitare al committente gli oneri finanziari senza evidenziarli come tali, limitandosi a variare in aumento il corrispettivo concordato. Si tratta di una pratica errata. La mancata evidenza della parte degli oneri finanziari, anche se nell’ambito dei costi massimi applicabili, comporterebbe un perverso meccanismo di rialzo ulteriore del corrispettivo per via del fatto che rientrerebbe nella base di calcolo della detrazione. Tale prassi potrebbe anche essere contestata dall’Agenzia delle Entrate che disconoscerebbe la parte del corrispettivo riconducibile agli oneri finanziari su cui viene calcolata la detrazione.

- l’ipotesi di applicare agli oneri finanziari l’esclusione da Iva ex art. 15, comma 1, n. 3, del Dpr 633/1972, quali “somme dovute a titolo di rimborso delle anticipazioni fatte in nome e per conto della controparte, purché regolarmente documentate” non è praticabile. Si tratta di un’operazione formalmente non riconducibile al committente per cui verrebbe a mancare l’intestazione al committente della documentazione bancaria.

Nicolò Cipriani – Centro Studi CGN