La prestazione di lavoro autonomo occasionale è regolamentata dagli articoli 2222 del codice civile e seguenti in materia di contratto d’opera. Il prestatore di lavoro autonomo occasionale è, infatti, colui che svolge un’opera o un servizio a favore di un committente, con lavoro prevalentemente proprio e senza alcun vincolo di subordinazione, dietro il pagamento di un corrispettivo e in via occasionale.

L’attività di lavoro autonomo occasionale, per sua natura, è caratterizzata dall’assenza dei seguenti elementi:

- continuità;

- abitualità;

- professionalità;

- coordinazione con il committente.

Il lavoratore non è inoltre tenuto ad aprire una partita IVA per lo svolgimento di prestazioni di lavoro autonomo occasionale.

Altra particolarità di tale istituto consiste nella gestione degli adempimenti contributivi e fiscali.

Contribuzione previdenziale

I lavoratori autonomi occasionali sono infatti obbligati ad iscriversi alla Gestione Separata Inps soltanto qualora i compensi corrisposti nell’arco dell’anno eccedano i 5.000 euro annui, tenendo conto delle prestazioni rese nei confronti di tutti i committenti.

L’obbligo di iscrizione sussiste al primo incarico che comporti il superamento della soglia dei 5.000 euro. Una volta effettuata l’iscrizione alla Gestione Separata, questa resterà valida per sempre.

Pertanto, gli importi inferiori a 5.000 euro percepiti nell’anno a titolo di prestazione di lavoro autonomo occasionale sono esclusi dalla contribuzione previdenziale.

Ma tale limite è da intendersi cumulativo rispetto ai compensi percepiti da più committenti. Infatti, i lavoratori interessati devono comunicare tempestivamente ai committenti il superamento della soglia di esenzione e, per la parte eccedente, iniziare a versare la contribuzione dovuta.

L’onere contributivo è posto per 2/3 a carico del committente e per 1/3 a carico del prestatore di lavoro.

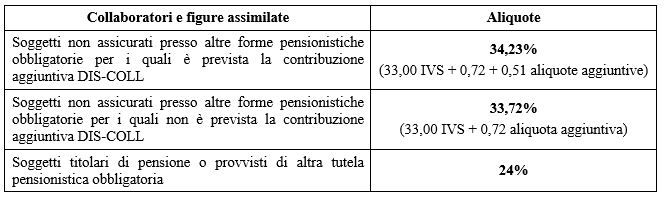

Annualmente l’Inps comunica le aliquote contributive da applicare al reddito percepito nell’anno.

Per l’anno 2021, la Circolare Inps del 5 febbraio 2021, n. 12 ha stabilito le seguenti aliquote:

I versamenti della contribuzione alla Gestione Separata sono a cura del committente interessato e avvengono tramite il modello F24. La contribuzione, qualora dovuta, dovrà essere versata entro il 16 del mese successivo al periodo di corresponsione del compenso. Inoltre, il committente dovrà inviare all’Inps – sempre nel caso in cui sia dovuta la contribuzione – il flusso mensile UniEmens entro il termine del mese successivo a quello di pagamento del compenso.

Imposizione fiscale

I redditi da lavoro autonomo occasionale sono fiscalmente classificati come “redditi diversi” ai sensi di quanto disposto dall’articolo 67, comma 1, lett. l) del TUIR.

L’imponibile previdenziale è costituito dal compenso lordo erogato al lavoratore, dedotte eventuali spese poste a carico del committente e risultanti dalla fattura.

Il compenso è assoggettato a ritenuta a titolo di acconto del 20% e deve essere trattenuta dal committente e versata, a mezzo modello F24, entro il 16 del mese successivo alla corresponsione del pagamento.

Inoltre, il committente è tenuto a compilare annualmente la Certificazione Unica (c.d. C.U.) nella quale dovrà riportare i redditi corrisposti ai lavoratori autonomi occasionali, le trattenute fiscali effettuate e la contribuzione eventualmente dovuta e versata. La Certificazione Unica deve essere trasmessa telematicamente all’Agenzia delle Entrate e consegnata al lavoratore nei termini previsti per legge (di norma entro il 16 marzo di ogni anno se necessario alla redazione dell’annuale dichiarazione dei redditi precompilata; diversamente il termine è quello relativo alla presentazione della dichiarazione annuale dei sostituti d’imposta – Modello 770).

La comunicazione preventiva obbligatoria

Una rilevante novità in materia di prestazioni di lavoro autonomo occasionale, approvata dal Senato, è stata introdotta con un emendamento in sede di conversione in Legge del cosiddetto Decreto Fiscale (Decreto Legge 21 ottobre 2021, n. 146).

Infatti, al fine di svolgere attività di monitoraggio e contrastare forme elusive di tale tipologia lavorativa, l’avvio dell’attività dei lavoratori autonomi occasionali dovrà essere oggetto di preventiva comunicazione all’Ispettorato Territoriale del Lavoro competente da parte del committente, mediante sms o posta elettronica, secondo le modalità operative applicate in caso di rapporti di lavoro intermittente.

Secondo tale previsione normativa, quindi, la comunicazione preventiva obbligatoria all’ITL competente dovrebbe avvenire mediante l’invio di una mail ad indirizzo di posta elettronica certificata ovvero mediante il servizio telematico appositamente previsto, come avviene in caso di utilizzo di lavoratori a chiamata.

La nuova disposizione prevede poi che, in caso di violazione dei predetti obblighi, si applichi una sanzione amministrativa di importo compreso tra 500 e 2.500 euro per ciascun lavoratore autonomo per cui sia stata omessa la comunicazione preventiva.

Sul punto si attendono pertanto ulteriori chiarimenti al fine di comprendere con precisione secondo quali modalità il committente debba ottemperare a tali nuovi adempimenti in caso di utilizzo di prestazioni di lavoro autonomo occasionale.

Francesco Geria – LaborTre Studio Associato