Nella determinazione del contributo a fondo perduto perequativo è necessario attenersi scrupolosamente ai riferimenti di righi e colonne di cui all’allegato A del Provvedimento del 4 settembre 2021, sussistendone naturalmente le altre condizioni. Tale ancoraggio è necessario anche in presenza di risultati “strani” dovuti agli effetti distorsivi che inevitabilmente si producono in presenza di una scelta che si è voluta quanto più semplice possibile.

Queste situazioni particolari sono legate ai seguenti casi:

- passaggio di regime: dal regime ordinario al semplificato oppure al forfettario o viceversa;

- passaggio da reddito d’impresa a lavoro autonomo o viceversa;

- inizio attività nel corso del 2019;

- cessazione attività nel corso del 2020;

- sussistenza di perdite.

Il contributo a fondo perduto perequativo è una somma di denaro corrisposta dall’Agenzia delle Entrate a seguito della presentazione, in modalità telematica, di un’apposita istanza da parte del contribuente che possiede i requisiti previsti. L’importo del contributo è commisurato al peggioramento del risultato economico d’esercizio relativo all’anno d’imposta in corso al 31 dicembre 2020 rispetto a quello relativo all’anno d’imposta in corso al 31 dicembre 2019, al netto dei contributi a fondo perduto dell’emergenza Covid-19 già percepiti.

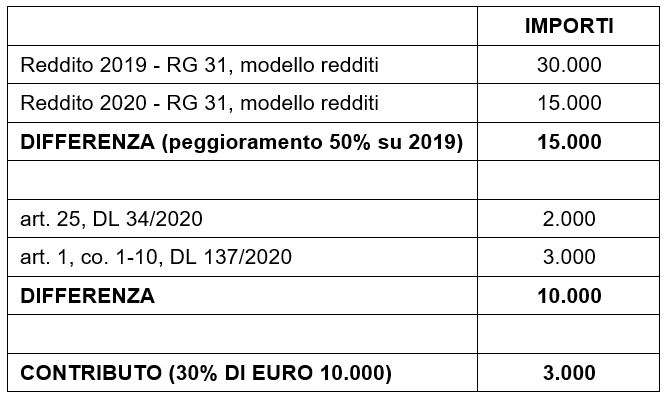

Si consideri il seguente esempio: l’imprenditore Mario Rossi, in contabilità semplificata, ha riportato i seguenti dati:

- Ricavi dichiarati, regime di cassa ibrido, sul 2019: euro 60.000;

- Reddito d’impresa periodo d’imposta 2019, euro 30.000 (RG 31, modello redditi);

- Reddito d’impresa periodo d’imposta 2020, euro 15.000 (RG 31, modello redditi).

Per via del peggioramento del risultato economico, superiore al 30%, al contribuente spetterà il contributo a fondo perduto che si determinerà in questi termini:

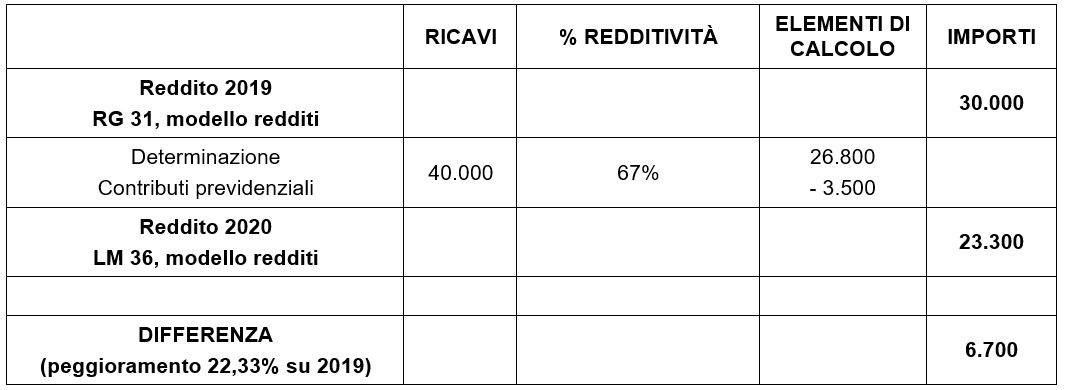

La modalità di calcolo del contributo perequativo non cambia anche nel caso in cui nel periodo 2019 fosse stato in regime forfettario e nel 2020 fosse transitato a regime di contabilità semplificata, o viceversa. Potrebbe, invece, cambiare l’accesso al contributo perché per quanto concerne il regime forfettario il rigo da prendere in considerazione è il rigo LM 36 che corrisponde al cd. “reddito netto”, ovvero ai componenti positivi moltiplicati per il coefficiente di redditività (variabile a seconda dell’attività esercitata) al netto dei contributi previdenziali ed assistenziali (i contributi previdenziali, invece, nel regime semplificato non vengono presi in considerazione).

Se consideriamo il cambio di regime in forfettario per il 2020, considerando per semplicità i contributi versati per un importo di euro 3.500, ipotizzando una percentuale di redditività del 67% riferita a ricavi pari a euro 40.000 si avrà:

Nel caso considerato, la determinazione del reddito con modalità forfettarie comporta l’inaccessibilità al contributo da parte del contribuente per il mancato superamento del calo di almeno il 30% del risultato economico.

In linea generale, il confronto va sempre effettuato riferendosi ai campi di cui all’allegato A del provvedimento dell’Agenzia delle Entrate, anche se ciò potrebbe portare a risultati inaspettati. Si deve tener presente che, nel caso di specie, ai fini dell’accesso al beneficio del contributo a fondo perduto perequativo non conta il differente regime contabile adottato nel biennio di osservazione.

Le stesse curiosità, non badando alle possibili alterazioni o stranezze nei risultati, dovendosi fare esclusivamente riferimento allo specifico rigo di riferimento di cui all’allegato A, potrebbero emergere anche nei seguenti casi:

- modificazione del regime contabile da ordinario in semplificato (in questo caso le rimanenze giocano un ruolo essenziale);

- il contribuente nel 2019 era una impresa e nel 2020 diviene un professionista, o viceversa;

- il contribuente, in forfettario, nel 2019 era una impresa e nel 2020 diviene un professionista. In questo caso non cambia il quadro (LM) ma ci potrebbero essere effetti distorsivi per via dell’eventuale variazione del coefficiente di redditività;

- l’inizio attività con apertura della partita IVA nel corso del 2019 potrebbe portare come effetto distorsivo la circostanza che il reddito conseguito non è ragguagliato ad anno rispetto all’anno successivo, che invece è stato calcolato su 12 mesi;

- la cessazione della partita IVA nel corso del 2020 comporta per il contribuente l’esclusione dal contributo in quanto privo di partita IVA al 25/07/2021 (data di entrata in vigore del DL 73/2021).

Infine, la norma nulla dispone per quanto attiene i periodi d’imposta in perdita. Posto che viene fatto esclusivo riferimento ad un peggioramento del 30% del risultato economico nel biennio 2019-2020, si deve ritenere che il contributo spetti anche in presenza delle seguenti circostanze:

- un periodo in perdita fiscale e l’altro con un reddito; per esempio, il 2019 con un reddito di euro 1.000 e il 2020 con una perdita di euro 4.500;

- un peggioramento della perdita fiscale dichiarata (due periodi in perdita fiscale), per esempio il 2019 con una perdita di euro 1.000 e il 2020 con una perdita di euro 4.500.

In entrambi i casi, per l’anno 2020, si è determinato un peggioramento di oltre il 30% rispetto al 2019.

Nicolò Cipriani – Centro Studi CGN