Con il Provvedimento n. 143350 del 27 aprile 2022, l’Agenzia Entrate ha definito i punteggi di affidabilità ISA per fruire dei benefici del cd. “regime premiale ISA”. Il provvedimento conferma quanto stabilito l’anno precedente in relazione al meccanismo che prevede l’accesso ai benefici sia in ragione del punteggio richiesto nell’annualità di applicazione dell’ISA, sia, in alternativa, in relazione al punteggio dell’anno di applicazione unitamente a quello dell’anno precedente.

Gli indici sintetici di affidabilità fiscale (di seguito, ISA) per gli esercenti attività d’impresa, arti o professioni sono finalizzati a verificare la normalità e la coerenza della gestione aziendale o professionale mediante l’attribuzione, su una scala da 1 a 10, del grado di affidabilità fiscale. L’applicazione degli ISA prevede la compilazione di una specifica comunicazione approvata dall’Agenzia delle Entrate che costituisce parte integrante della dichiarazione dei redditi, da presentare unitamente al modello Redditi nel termine previsto per lo stesso attraverso l’utilizzo di uno specifico software.

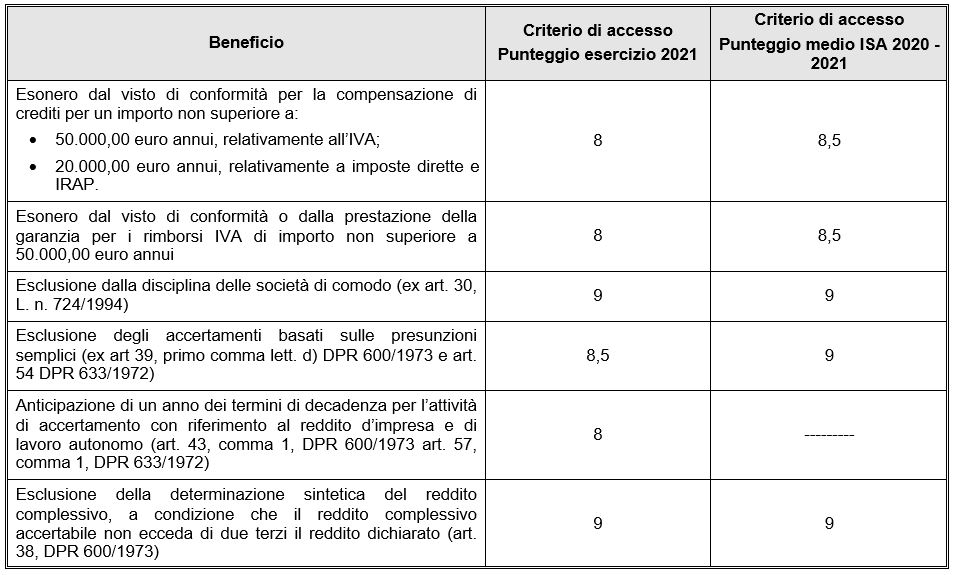

Nella seguente tabella è riportato uno schema che sintetizza i livelli di affidabilità fiscale richiesti per il 2021 per accedere ai vantaggi previsti dall’articolo 9-bis del DL n. 50/2017:

Il regime premiale è applicabile se per l’attività esercitata o per quella esercitata in misura prevalente, in caso di esercizio di più attività d’impresa o più attività di lavoro autonomo, è previsto uno specifico ISA e se lo stesso è effettivamente applicato dal contribuente.

Il regime premiale non è applicabile per i contribuenti che, per il periodo d’imposta interessato:

- non presentano il modello ISA in presenza di una causa di esclusione;

- presentano il modello solo per fini statistici o ai fini dell’acquisizione dei dati necessari all’elaborazione futura degli ISA, anche in caso di operatività delle cause di esclusione legate all’emergenza COVID che, per il periodo d’imposta 2021, interessano i contribuenti:

- che hanno subito una diminuzione di almeno il 33% dei ricavi ovvero dei compensi nel periodo d’imposta 2021 rispetto al periodo d’imposta 2019 (codice di esclusione n. 15 nei modelli Redditi);

- che hanno aperto la partiva IVA a partire dal primo gennaio 2019 (codice di esclusione 16);

- che esercitano, in maniera prevalente, le attività economiche individuate con i codici attività riportati nella Tabella n. 2 che sarà allegata alle istruzioni di parte generale dei modelli ISA (codice di esclusione 17).

I benefici relativi all’utilizzo in compensazione o al rimborso dei crediti IVA, riconosciuti dal regime premiale sulla base del giudizio di affidabilità relativo al 2021 o alla media dei giudizi relativi al 2020 e al 2021, sono spendibili per i crediti maturati nell’anno 2022 (risultanti dalla dichiarazione IVA 2023) e nei primi tre trimestri del 2023 (risultanti dai relativi modelli TR).

Confermando quanto previsto per l’anno precedente, i contribuenti che hanno conseguito nel 2021 sia reddito di impresa che reddito di lavoro autonomo, per accedere ai benefici premiali, dovranno verificare per entrambe le categorie reddituali il punteggio minimo richiesto per la premialità.

Nicolò Cipriani – Centro Studi CGN