Nel nostro ultimo articolo, “Gli strumenti di pagamento digitalizzati e l’innovazione nel settore finanziario”, abbiamo presentato alcune novità introdotte dalla Direttiva PSD2.

Sappiamo che i soggetti a cui è rivolta la PSD2 sono i fornitori di servizi di pagamento e che, recentemente, sono emersi nel panorama finanziario nuovi attori come le Fintech e i TPP (Third Party Providers).

La PSD2 prevede che le banche concedano ai TPP un accesso sicuro ai conti dei clienti e alle informazioni sui pagamenti, allo scopo di realizzare un mercato europeo dei pagamenti più efficiente.

Abbiamo parlato di terze parti, ma chi è e cosa fa un TPP? Attualmente, possiamo riconoscerne tre tipologie.

AISP (Account Information Service Providers)

Gli AISP offrono ad aziende terze la possibilità di accedere alla banca di un utente per ottenere informazioni relative al suo conto.

Questa categoria di TPP – che necessita (come tutte le altre) di apposita autorizzazione all’esercizio dell’attività da parte di Banca d’Italia, nel rispetto del TUB – può accedere alle informazioni concernenti conti anche in banche diverse ed esporle tutte su un’unica piattaforma.

Ciò consente all’utente di questi servizi di ottenere una comoda panoramica generale della sua situazione finanziaria e da qui effettuare analisi storiche oppure previsionali, nonché la riconciliazione di incassi e pagamenti.

PISP (Payment Initiation Service Providers)

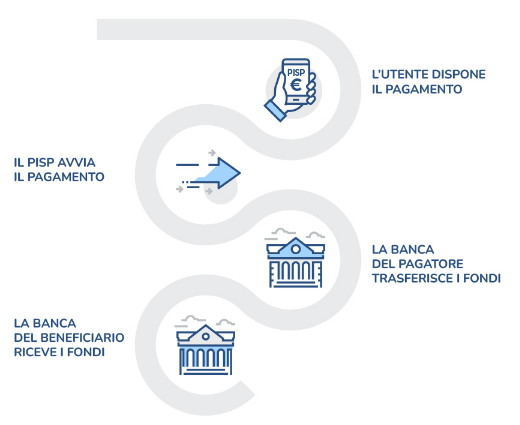

I PISP sono player che permettono a soggetti terzi di effettuare un’operazione di pagamento per conto di un acquirente, previa sua autorizzazione ovviamente, senza che debba passare dall’home banking. Ciò significa che chi usufruisce dei PISP può effettuare pagamenti digitali con maggiore flessibilità e semplicità.

CISP (Card Issuers Service Providers)

I CISP possono emettere carte di debito legate a conti accesi presso un altro istituto. Sono quindi soggetti che hanno il permesso di verificare la disponibilità sul conto di appoggio, in modo da poter comprendere se finalizzare o meno un pagamento.

Tecnicamente questo è possibile grazie all’utilizzo delle API (Application Programming Interface), un sistema di procedure che apre la comunicazione tra i servizi di terze parti e quelli bancari.

I servizi appena descritti possono essere offerti direttamente dal TPP, oppure possono essere integrati in applicazioni che non hanno contenuto finanziario, ma che risultano notevolmente arricchite dall’aggiunta di operatività di completamento del c.d. “ciclo di vita della pratica” (i.e. riconciliazione all’interno di un programma di contabilità, automatizzata grazie all’importazione dei movimenti bancari).

Ma come funzionano nel dettaglio i servizi PIS e che tipologia di pagamento consentono di effettuare?

Supponiamo di utilizzare un software di fatturazione elettronica e di scorrere l’elenco delle fatture di acquisto pervenute. Alcune di queste fatture conterranno i dettagli per il pagamento a mezzo di bonifico bancario, tipicamente una scadenza e un IBAN verso il quale effettuare il pagamento.

Attraverso un’integrazione di funzionalità, è possibile che alle scadenze di pagamento connesse a tali acquisti sia aggiunto un tasto “paga” e ora, cosa succede?

Utilizzando il servizio PIS, il pagatore avvia una richiesta di pagamento alla propria banca (detta “inizializzazione”, direttamente dal software che sta utilizzando).

Tipicamente il processo si svolge lungo poche e semplici fasi. Queste comprendono sempre un momento in cui l’utente, per poter effettivamente dare inizio al pagamento, viene reindirizzato a una schermata della banca, che consente l’inserimento delle credenziali e la conferma dell’operazione.

La banca riceverà l’ordine di disporre il bonifico e, dopo averne verificato i requisiti dal punto di vista della sicurezza, nonché della capienza del conto, procederà con l’effettuazione del pagamento.

I vantaggi di questa tipologia di pagamento sono di immediata riconoscibilità:

- Il pagamento da autorizzare risulta precompilato in ogni suo dato essenziale, riducendo così i margini di errore;

- L’intero ciclo di lavorazione si svolge in un unico ambiente e i passaggi fra banca e software non finanziario sono veloci e privi di frizioni per l’utente;

- Tutto si svolge in modalità digitale, non saranno necessarie stampe;

- Al termine di ogni inizializzazione di pagamento, è possibile ritrovare tutti i documenti delle transazioni all’interno del software utilizzato e questo consente di mantenere in ordine le procedure amministrative.

Mariangela Moretto – CGN Fintech