Ai soggetti titolari di contratti di locazione per unità immobiliari utilizzate come abitazione principale del soggetto titolare o dei suoi familiari spetta una detrazione stabilita in misura forfettaria, graduata in relazione all’ammontare del reddito complessivo (aumentato del reddito dei fabbricati locati assoggettati alla cedolare secca).

In particolare, la detrazione riguarda i contratti:

- a canone libero ai sensi della Legge n. 431/98 (rigo E71 codice 1);

- a canone convenzionale ai sensi della Legge n. 431/98, articolo 2, comma 3, e articolo 4, commi 2 e 3 (rigo E71 codice 2);

- stipulati da giovani di età compresa tra i 20 ed i 31 anni non compiuti (rigo E71 codice 4);

- stipulati dai lavoratori dipendenti in occasione di trasferimenti per motivi di lavoro (rigo E72).

Con particolare riguardo ai contratti di locazione stipulati dai giovani, l’articolo 1, comma 155, della legge di bilancio 2022 n.234/2021 ha modificato il regime di riferimento rendendo la detrazione prevista dal comma 1-ter dell’articolo 16 del TUIR maggiormente favorevole.

Il regime di maggior favore spetta ai contribuenti che presentano i seguenti requisiti:

- giovani con età compresa tra i 20 e i 31 anni non compiuti;

- reddito complessivo non superiore a 15.493,71 euro.

I beneficiari devono risultare titolari di un contratto di locazione:

- stipulato ai sensi della legge n. 431 del 1998;

- per l’intera unità immobiliare o porzione di essa da destinare a propria abitazione principale.

In tali casi, ai giovani contribuenti spetta una detrazione pari a

- 991,60 euro per i primi quattro anni di durata contrattuale;

- oppure, se superiore, la detrazione è pari al 20% dell’ammontare del canone di locazione entro il limite massimo di 2.000 euro di detrazione.

È il caso di precisare che il contratto deve essere stipulato prima del compimento del trentunesimo anno di età e la detrazione spetta solo fino all’anno di imposta in cui sono compiuti i 31 anni: per esempio se i 31 anni sono compiuti il 28 gennaio 2022, per il 2022 spetta una detrazione per 59 giorni. È, altresì, necessario che l’immobile in locazione sia diverso dall’abitazione principale dei genitori.

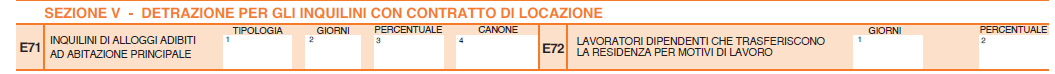

Il riconoscimento della detrazione passa attraverso la compilazione del rigo E71:

- nella colonna 1 («Tipologia») si deve indicare il codice 4;

- nella colonna 2 («N. giorni») si deve indicare il numero dei gironi nei quali l’unità è stata adibita ad abitazione principale;

- nella colonna 3 («Percentuale») si deve indicare la percentuale di detrazione spettante; ad esempio, due persone intestatarie del contratto di locazione dell’abitazione principale devono indicare 50; se il contratto di locazione è stato stipulato da una sola persona, va invece indicato 100;

- nella colonna 4 («Canone») si deve indicare l’ammontare del canone di locazione.

Le detrazioni che si indicano nei righi E71 e E72 si caratterizzano per i seguenti aspetti:

- non sono cumulabili tra loro e il contribuente dovrà scegliere quella più conveniente;

- nel caso in cui la detrazione spettante sia di importo superiore rispetto all’imposta lorda dovuta, al contribuente viene riconosciuto un “credito” pari alla quota di spesa non detratta;

- in assenza di redditi, la detrazione non può essere fruita, dal momento che in tal caso il contribuente non può essere definito “incapiente” ai fini del riconoscimento dell’ammontare corrispondente alla detrazione per canoni di locazione non fruita. È stato precisato, infatti, che l’incapienza presa in considerazione dalla norma è generata dalla circostanza che l’imposta lorda dovuta dal conduttore (al netto delle detrazioni di cui agli articoli 12 e 13) sia di ammontare inferiore a quello della detrazione (Circolare n. 34/E del 2008).

Infine, la detrazione è compatibile con la deduzione di cui all’art. 10, comma 3-bis), del TUIR per l’abitazione principale (Circolare n. 11 del 21 maggio 2014 risposta 7.1): ciò significa, ad esempio, che se un contribuente è titolare di un contratto di locazione per l’immobile adibito ad abitazione principale e possiede anche un immobile concesso in uso gratuito ad un familiare, può fruire sia della detrazione per i canoni di locazione sia della deduzione per abitazione principale.

La detrazione in esame non è cumulabile con il contributo fondo affitti (Circolare n. 34 del 4 aprile 2008 risposta 10.2) e, più in generale, con qualsiasi contributo che sollevi il contribuente dall’effettivo carico del canone.

Nicolò Cipriani – Centro Studi CGN