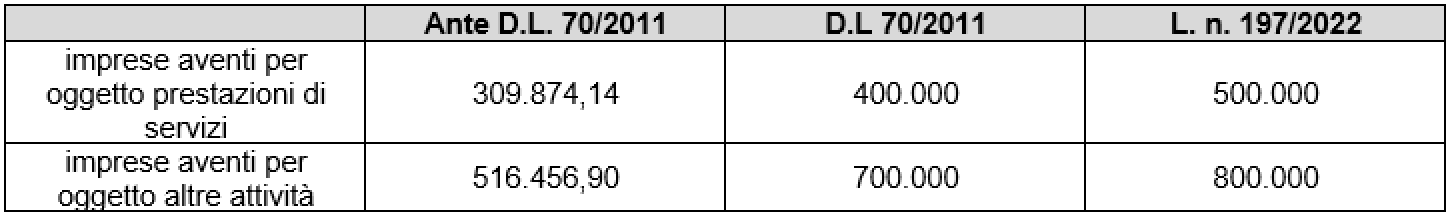

Una delle verifiche più importanti che le imprese devono effettuare riguarda le soglie di riferimento per l’accesso al regime di contabilità semplificata (ex art. 18 del DPR 600/1973) per il 2024. Le soglie di accesso al regime semplificato sono state modificate in aumento nella precedente legge di bilancio per il 2023 (art. 1, comma 276, L. n. 197 del 29 dicembre 2022) secondo i parametri sotto riportati.

Si tratta di un regime applicabile alle imprese individuali, società di persone (snc e sas) e ai soggetti equiparati di cui all’art. 5 del TUIR nonché agli enti non commerciali esercenti un’attività commerciale in via non prevalente.

Il regime di contabilità in semplificata è adottato naturalmente se i ricavi di cui agli artt. 57 e 85 del TUIR non superano le seguenti soglie che si sono innalzate nel corso del tempo in ragione del seguente prospetto:

Per l’applicazione dei limiti, si rende necessario verificare quanto segue:

- i contribuenti che risultano in attività dovranno valutare la nuova soglia di ricavi di euro 500.000 oppure 800.000 per l’anno 2023;

- mentre i contribuenti che inizieranno l’attività nel corso del 2024 effettueranno la scelta in ragione di dati previsionali verificandone la soglia ragguagliata pro rata temporis.

Per le imprese che esercitano contemporaneamente prestazioni di servizi e altre attività si rende necessario puntare l’attenzione sull’ammontare dei ricavi relativi all’attività prevalente. In assenza di annotazioni separate dei ricavi si considerano prevalenti le attività diverse dalle prestazioni di servizi.

In pratica, i passaggi logici sono i seguenti:

- se è tenuta una distinta annotazione dei ricavi per ogni attività, si fa riferimento all’ammontare dei ricavi relativi all’attività prevalente, ovverosia l’attività dalla quale sono conseguiti i maggiori ricavi nel periodo d’imposta;

- se manca la distinta annotazione, si considerano prevalenti le attività diverse dalle prestazioni di servizi e, ai fini dell’individuazione del regime contabile, rileva il limite di 800.000 euro.

In ogni caso, qualora l’ammontare dei ricavi relativo a tutte le attività svolte superi il limite massimo (pari a 800.000 euro), l’accesso al regime di contabilità semplificata è precluso.

E’ possibile adottare il regime semplificato anche per gli imprenditori individuali in possesso dei requisiti per accedere al regime forfettario di cui alla L. 190/2014. In quest’ipotesi, è utile evidenziare quanto riportato nella circolare n. 32/E/2023 dove l’Agenzia delle Entrate ha confermato che in questi casi non esistono vincoli di permanenza, potendo il contribuente tornare “al regime forfettario senza attendere il decorso di un triennio, in quanto trattasi di due regimi naturali dei contribuenti minori”.

Diverso il caso quando le imprese che potrebbero applicare “naturalmente” il regime di contabilità semplificata optano per il regime contabile ordinario. Si tratta di una scelta vincolante per un triennio, trattandosi di opzione riguardante anche le modalità di determinazione del reddito (art. 18 comma 8 del DPR 600/73).

Per quanto riguarda, invece, gli esercenti arti e professioni, il regime di contabilità semplificata costituisce il regime contabile naturale qualora non si esercitino diverse opzioni.

Nicolò Cipriani – Centro Studi CGN