Nell’ottica di semplificare gli adempimenti dichiarativi, a partire dall’anno d’imposta 2023, pertanto già con il 730/2024, gli investimenti finanziari e immobiliari, nonché le cripto-attività trovano spazio nel modello al quadro W, che corrisponde in tutto e per tutto al quadro RW del modello Redditi.

Sulla base dell’art. 4, c. 1 del DL 167/1990 i soggetti obbligati al monitoraggio sono, tra gli altri:

- le persone fisiche;

- i soggetti che si qualificano titolari effettivi alla luce della disciplina antiriciclaggio;

- i contribuenti che hanno affidato in gestione o amministrazione a intermediari residenti gli investimenti e le attività all’estero, qualora i flussi finanziari e i redditi derivanti dai beni siano stati assoggettati a ritenuta o a imposta sostitutiva dagli intermediari stessi (Circolare 19/E/2014);

- i cittadini italiani emigrati in Stati black list in quanto considerati residenti in Italia.

Tale quadro va compilato anche:

- dai contribuenti che hanno aderito alla c.d. voluntary disclosure se hanno deciso di continuare a detenere all’estero gli investimenti o le attività finanziarie

- dai soggetti esteri che trasferiscono la residenza in Italia per dichiarare i propri redditi esteri; se tali contribuenti esercitano l’opzione prevista dall’art.24-bis del Tuir (flat tax) non sono più tenuti all’obbligo del monitoraggio e sono esentati dall’IVIE e dall’IVAFE per i periodi d’imposta in cui tale opzione è esercitata. L’esenzione è applicata anche ai familiari del soggetto stesso.

Tali soggetti devono risultare fiscalmente residenti in Italia e, nell’anno d’imposta, devono detenere investimenti all’estero o attività estere di natura finanziaria suscettibili di produrre redditi imponibili in Italia (ossia il soggetto ha il potere di disporre del bene e ha il possesso del reddito ritraibile dallo stesso).

Ai sensi del nuovo c. 2, art. 2 del Tuir vengono considerati residenti “le persone che per la maggior parte del periodo d’imposta sono iscritte nelle anagrafi della popolazione residente o hanno nel territorio dello Stato il domicilio o la residenza ai sensi del Codice civile”. Conseguentemente è possibile verificare il requisito temporale della permanenza in Italia, con il fine di individuare se il soggetto va considerato residente, solo al termine del periodo d’imposta.

Ai sensi del c.2-bis, art. 2 del Tuir, sono obbligati al monitoraggio anche i cittadini italiani emigrati in Stati non collaborativi (ex black list) in quanto considerati residenti, salvo prova contraria.

Si precisa con la Circolare 38/E/2013:

- per un bene oggetto di più diritti reali come nuda proprietà e usufrutto, sia il nudo proprietario che l’usufruttuario devono compilare il quadro in quanto entrambi titolari di diritti in grado di generare redditi;

- per le attività finanziarie/patrimoniali cointestate (o in comunione) il quadro va compilato da ciascun soggetto intestatario con la propria quota di possesso (ad esempio un c/c cointestato va compilato da ciascun intestatario indicando l’intero valore delle attività detenute all’estero qualora ciascuno abbia la disponibilità piena delle stesse);

- i soggetti detentori della mera disponibilità o possibilità di movimentazione delle attività detenute all’estero devono anch’essi compilare il quadro.

Il quadro non deve essere compilato per le attività finanziarie e patrimoniali affidate in gestione o in amministrazione agli intermediari residenti e per i contratti comunque conclusi tramite il loro intervento, se i flussi finanziari e i redditi che derivano da tali attività e/o contratti siano stati assoggettati all’imposta sostitutiva dagli intermediari stessi.

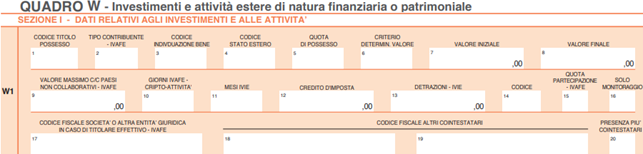

COMPILAZIONE DEL QUADRO – Sezione I

Nei righi da W1 a W5 sono da indicare:

- colonna 1 – il codice che contraddistingue a che titolo i beni sono detenuti ovvero:

- 1 proprietà

- 2 usufrutto

- 3 nuda proprietà

- 4 altro (altro diritto reale, beneficiario di trust, ecc.)

- colonna 2 – il codice:

- 1 se il contribuente è un soggetto delegato al prelievo o alla movimentazione del conto corrente;

- 2 se il contribuente risulta il titolare effettivo. colonna 3 – Codice individuazione bene il codice di individuazione del bene, rilevato dalla tabella Codici investimenti all’estero e attività estera di natura finanziaria posta in Appendice;

- colonna 4 –il codice dello Stato estero, rilevato dalla tabella Elenco Paesi e Territori esteri posta in Appendice; la compilazione è facoltativa nel caso di compilazione per dichiarare “valute virtuali”;

- colonna 5 – Quota di possesso la quota di possesso (in percentuale) dell’investimento;

- colonna 6 – il codice che contraddistingue il criterio di determinazione del valore ovvero:

- 1 valore di mercato

- 2 valore nominale

- 3 valore di rimborso

- 4 costo d’acquisto

- 5 valore catastale

- 6 valore dichiarato nella dichiarazione di successione o in altri atti

- colonna 7 – il valore all’inizio del periodo d’imposta o al primo giorno di detenzione dell’attività;

- colonna 8 – il valore al termine del periodo di imposta ovvero al termine del periodo di detenzione dell’attività. Per i conti correnti e libretti di risparmio va indicato il valore medio di giacenza;

- colonna 9 – l’ammontare massimo che il prodotto finanziario ha raggiunto nel corso del periodo d’imposta se il prodotto riguarda conti correnti e libretti di risparmio detenuti in Paesi non collaborativi;

- colonna 10 – il numero di giorni di detenzione per i beni per i quali è dovuta l’IVAFE (ma solo nel caso in cui sia dovuta l’IVAFE ovvero l’imposta sulle cripto-attività);

- colonna 11 – vie il numero di mesi di possesso per i beni per i quali è dovuta l’IVIE; si considerano i mesi in cui il possesso è durato almeno 15 giorni;

- colonna 12 – il credito d’imposta pari al valore dell’imposta patrimoniale versata nello Stato in cui è situato l’immobile o prodotto finanziario nonché cripto attività. L’importo indicato in questa colonna non può comunque essere superiore all’ammontare dell’imposta dovuta;

- colonna 13 – la detrazione di 200 euro rapportata al periodo dell’anno durante il quale l’immobile e relative pertinenze sono state adibite ad abitazione principale (solo se dovuta l’IVIE);

- colonna 14 – il codice per indicare la compilazione di uno o più quadri reddituali conseguenti al cespite indicato oggetto di monitoraggio ovvero se il bene è infruttifero. Ovvero:

- 1 Compilazione quadro RL

- 2 Compilazione della sezione III del quadro L

- 3 Compilazione quadro RT

- 4 Compilazione contemporanea di due o tre ipotesi descritte con i codici precedenti

- 5 Nel caso in cui i redditi relativi ai prodotti finanziari verranno percepiti in un successivo periodo d’imposta ovvero se i predetti prodotti finanziari sono infruttiferi. In questo caso è opportuno che gli interessati acquisiscano dagli intermediari esteri documenti o attestazioni da cui risulti tale circostanza

- colonna 15 – la percentuale di partecipazione nella società o nell’entità giuridica nel caso in cui il contribuente risulti titolare effettivo (solo se dovuta l’IVAFE);

- colonna 16 – da barrare nel caso in cui il contribuente adempia ai soli obblighi relativi al monitoraggio fiscale, ma per qualsiasi ragione non è tenuto alla liquidazione della IVIE ovvero dell’IVAFE;

- colonna 17 – il codice fiscale o il codice identificativo della società o altra entità giuridica nel caso in cui il contribuente risulti titolare effettivo (in questo caso la colonna 2 va compilata con il codice 2 e la colonna 15 va compilata con la percentuale relativa alla partecipazione);

- colonne 18 e 19 – i codici fiscali degli altri soggetti che a qualsiasi titolo sono tenuti alla compilazione;

- colonna 20 – barrare la colonna in caso i cointestatari siano più di due.

Appare poi doveroso ricordare che nel caso in cui sia dovuta una correzione o integrazione del quadro W vige l’obbligo di presentazione del modello Redditi PF integrativo, anche se la correzione riguarda dati contenuti anche in altri quadro del modello 730/2024.

Rita Martin – Centro Studi CGN