Tra le novità più significative del modello 730/2024 per il periodo d’imposta 2023 si evidenzia la sezione II del quadro L dove occorre indicare i dati relativi alle rivalutazioni eseguite sui terreni edificabili ed agricoli. La rideterminazione del valore dei terreni (e delle partecipazioni) è un beneficio che è stato previsto, per la prima volta, nella legge 448/2001 e poi prorogato, da ultimo con la legge di Bilancio 2024.

Si tratta di indicare in luogo del costo o valore iniziale del bene oggetto della rivalutazione, quello indicato nella perizia di stima con la conseguenza di far emergere, in caso di cessione, una plusvalenza minore fino all’eventuale azzeramento. La rivalutazione comporta il versamento dell’imposta sostitutiva in misura pari al 16% dell’importo rivalutato e la redazione di una perizia di stima.

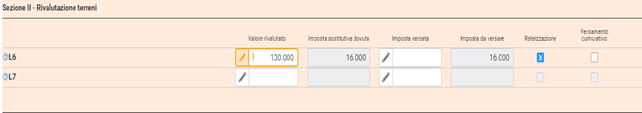

Nel modello 730/2024 dovranno essere indicati i dati relativi alle rivalutazioni eseguite nel 2023 e, in particolare, dovranno essere compilati i righi L6 ed L7.

Si consideri il presente esempio con i seguenti dati:

- valore del terreno risultante dalla perizia di stima € 100.000,00

- imposta sostitutiva del 16% € 100.000,00 x 16% = € 16.000,00

Nel caso in cui il contribuente abbia optato per la rateizzazione del versamento dell’imposta sostitutiva versando la 1° rata entro il 15/11/2023, il rigo L6 del Quadro L viene compilato come segue indicando:

- nella colonna 1, il valore rivalutato risultante della perizia giurata di stima;

- nella colonna 2, l’imposta sostitutiva dovuta;

- nella colonna 3, l’imposta eventualmente già versata in occasione di precedenti procedure di rideterminazione effettuate con riferimento ai medesimi beni che può essere scomputata dall’imposta sostitutiva dovuta relativa alla nuova rideterminazione. Nella colonna va indicato il totale degli importi versati con il modello F24 indicando il codice tributo 8056 e l’anno 2023;

- nella colonna 4, l’imposta residua da versare che è pari all’importo della differenza tra l’imposta di colonna 2 e quella di colonna 3 (solo se positiva);

- nella colonna 5, deve essere barrata la casella se l’importo dell’imposta sostitutiva residua da versare di colonna 4 è stato rateizzato;

- nella colonna 6, deve essere barrata la casella se l’importo dell’imposta sostitutiva residua da versare di colonna 4 indicata nella colonna 2 è parte di un versamento cumulativo.

Nel seguente esempio, invece, si prevede un contribuente che ha rivalutato un terreno edificabile posseduto alla data dell’1/01/2023 che è stato già oggetto nel 2021 di rivalutazione.

Nella Sez. II del Quadro L del Mod. 730/2024 si indicano distintamente le rivalutazioni effettuate precedentemente dei terreni agricoli, edificabili e oggetto di lottizzazione, posseduti alla data dell’1/01/2023, per i quali il valore di acquisto è stato rideterminato sulla base di una perizia giurata di stima ed è stato effettuato il versamento dell’imposta sostitutiva del 16% entro il 15/11/2023 in un’unica soluzione/1° rata.

- valore del terreno risultante dalla perizia di stima € 150.000,00

- imposta sostitutiva del 16% € 150.000,00 x 16% = € 24.000,00

- valore del terreno risultante dalla perizia di stima (precedente rivalutazione) € 100.000,00 imposta sostitutiva del 11% (versata in un’unica soluzione) € 100.000,00 x 11% = € 11.000,00

Il contribuente ha rateizzato il versamento dell’imposta sostitutiva.

Il rigo L6 del Quadro L viene compilato come segue:

- nella colonna 1 valore rivalutato risultante della perizia giurata di stima (€ 130.000)

- nella colonna 2 importo dell’imposta sostitutiva dovuta (€ 20.800)

- nella colonna 3 imposta sostitutiva imposta già versata (€ 11.000) in occasione della precedente rivalutazione dello stesso terreno che può scomputarsi dall’imposta sostitutiva dovuta sulla nuova rivalutazione

- nella colonna 4 importo dell’imposta sostitutiva da versare (€ 20.800 – € 11.000 = € 9.800)

- nella colonna 5 è stata barrata in quanto l’importo dell’imposta sostitutiva da versare è stato rateizzato.

Nicolò Cipriani – Centro Studi CGN