Il nuovo quadro W del modello 730 deve essere compilato dai contribuenti che abbiano detenuto immobili/attività finanziarie all’estero o criptoattività al fine di assolvere agli obblighi dichiarativi in materia di monitoraggio fiscale nonché per il pagamento delle imposte reddituali e patrimoniali (IVIE e IVAFE). Il quadro W rispetto al modulo RW dello scorso anno presente nel modello Redditi, è stato aggiornato per tenere conto dell’introduzione dell’imposta sul valore delle criptoattività (Ivaca), introdotta dal 1° gennaio 2023. E’ il caso di evidenziare, però, che per i redditi derivanti da plusvalenze e minusvalenze finanziarie sarà necessario compilare anche il quadro RT del modello Redditi.

La circolare n. 30/E/2023 contiene i principali chiarimenti a cura dell’Agenzia delle Entrate per l’individuazione dei valori delle criptoattività da riportare nel quadro W ai fini del monitoraggio fiscale e della determinazione dell’Ivaca. Tra gli aspetti più significativi si evidenziano:

- gli obblighi di monitoraggio fiscale per le criptoattività sussistono indipendentemente dalle modalità di archiviazione e conservazione;

- l’unico esonero dagli obblighi dichiarativi si riferisce esclusivamente al caso di criptoattività detenute nell’ambito dei regimi del risparmio amministrato o gestito.

- la sola applicazione dell’imposta di bollo del due per mille da parte dell’exchange non esonera il contribuente dall’obbligo di compilazione del quadro W, che nel caso specifico resta un obbligo ai soli fini della normativa in materia di monitoraggio fiscale;

- la sanzione per la mancata presentazione del quadro W si colloca dal 3% al 15% degli importi non dichiarati nella colonna valore finale, in proporzione al numero di giorni di detenzione dell’asset.

- l’Ivaca si calcola nella misura del 2 per mille sul valore delle criptoattività, indicando quale base imponibile il valore al termine di ciascun anno solare (oppure nel giorno in cui avviene la cessione o la permuta) rilevato dalla piattaforma dell’exchange dove è avvenuto l’acquisto della stessa.

- Per evitare la compilazione di numerosi righi, è stato chiarito (Telefisco 2024) che è possibile indicare il valore iniziale e finale di ciascun portafoglio cripto immediatamente prima e dopo ciascun apporto di capitale, ferma restando la necessità di predisporre e conservare un apposito prospetto in cui devono essere specificati i valori delle singole attività, da esibire in caso di controllo. Tale semplificazione potrebbe comportare un disallineamento tra i dati rilevanti ai fini del monitoraggio fiscale e quelli che rilevano ai fini della determinazione dell’Ivaca.

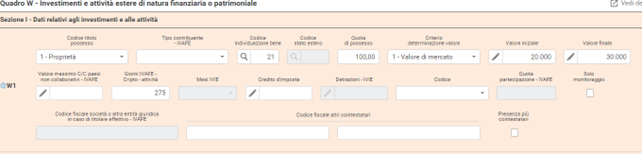

Si consideri il seguente esempio di compilazione.

Il contribuente ha acquistato l’1/04/2023 cripto-attività per un importo di € 20.000,00. Il controvalore in euro al 31/12/2023 di dette cripto-attività è di € 30.000,00.

La compilazione del quadro W del modello 730/2024 si presenta come segue indicando i seguenti dati:

- Nella colonna 1 il 1 (proprietà)

- Nella colonna 3 21 (cripto-attività)

- Nella colonna 5 quota di possesso (100%)

- Nella colonna 6 cod. 1 (il criterio di determinazione del valore è il valore di mercato)

- Nella colonna.7 € 20.000 (valore iniziale)

- Nella colonna 8 € 30.000 (valore finale)

- Nella colonna. 10 184 (giorni di possesso)

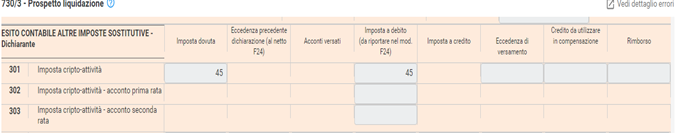

Il conteggio si sviluppa nei seguenti termini:

- € 30.000,00 x 2‰ = € 60,00

- € 60,00 x 100% x 275/365 = € 45

Il soggetto che presta l’assistenza fiscale riporta l’importo nel rigo 301 del Mod. 730-3/2024.

Per una conoscenza ulteriore del quadro W, invitiamo alla lettura dell’articolo dedicato alla sua compilazione in presenza di conti correnti esteri.

Nicolò Cipriani – Centro Studi CGN