Con l’avvicinarsi della scadenza per la presentazione del Modello 730/2024, è bene ricordare che, qualora il contribuente sia residente in Italia ma lavori all’estero, potrebbe rientrare in quella categoria di lavoratori obbligati a dichiarare i redditi percepiti all’estero, avendo tuttavia la possibilità di beneficiare di un credito per imposte versate all’estero.

Nell’ordinamento italiano, infatti, viene applicata la c.d. tassazione mondiale, principio secondo cui il reddito dovrà essere dichiarato nello Stato di residenza (nel nostro caso, l’Italia) a prescindere che sia stato tassato anche nello Stato estero (c.d. Stato della fonte), dove lo stesso è stato prodotto.

Potrebbe dunque verificarsi una doppia imposizione giuridica: il medesimo soggetto vede assoggettati a tassazione i redditi transnazionali sia nel Paese in cui il reddito è prodotto, sia nel Paese di residenza. Per ovviare a tale problema l’Italia ha previsto l’istituto del credito d’imposta (c.d. foreign tax credit) per le imposte divenute definitive entro la data di presentazione della dichiarazione dei redditi italiana.

Reddito effettivamente percepito o reddito convenzionale?

L’art. 51, comma 8-bis del TUIR, in deroga alle regole ordinarie, prevede l’utilizzo delle retribuzioni convenzionali per quei lavoratori dipendenti, rientranti in determinate categorie e settori, che sono stati impiegati all’estero in via continuativa e che hanno soggiornato nello Stato estero nell’arco di 12 mesi per un periodo superiore a 183 giorni.

Sostanzialmente, applicando tali retribuzioni convenzionali, il contribuente non dovrà dichiarare il reddito estero effettivamente percepito, ma rideterminerà il proprio reddito imponibile in Italia sulla base delle tabelle, che suddividono l’impiego per settore, qualifica e fascia.

Il reddito convenzionale è un reddito figurativo che il dichiarante è obbligato ad indicare, in luogo di quello presente nelle certificazioni estere, ogni qual volta lo stesso sia definito nel decreto del Ministro del lavoro e delle politiche sociali.

Il Ministero del Lavoro e delle Politiche Sociali, di concerto con il Ministero dell’Economia e delle Finanze, ha pubblicato sulla Gazzetta Ufficiale n. 66 del 19 marzo 2024 il Decreto Interministeriale 6 marzo 2024, con la determinazione delle retribuzioni convenzionali 2024 per i lavoratori all’estero.

Per la gestione di ogni singolo caso, si rende tuttavia necessaria la consultazione delle singole Convenzioni sottoscritte negli anni passati dal Governo italiano con i Governi dei Paesi esteri, consultabili sul sito del MEF.

La rideterminazione del credito

L’art. 165 comma 10 del TUIR prevede che «nel caso in cui il reddito prodotto all’estero concorra parzialmente alla formazione del reddito complessivo, anche l’imposta estera va ridotta in misura corrispondente». Nella pratica, ogni qual volta il reddito prodotto all’estero viene dichiarato in Italia in misura ridotta (rispetto a quanto effettivamente percepito) anche l’imposta estera va riproporzionata di conseguenza.

Esempio pratico

Il Sig. Marco, fiscalmente residente in Italia, ha lavorato come dipendente in via continuativa all’estero nel periodo che va da febbraio 2023 a novembre 2023 per un’azienda privata con sede in Spagna.

A gennaio 2023 aveva lavorato alle dipendenze di un sostituto d’imposta italiano, mentre a dicembre 2023 era diventato pensionato INPS.

Il Sig. Marco, ai fini della trasmissione del Modello 730/2024, presenterà al Caf e/o al Professionista abilitato copia delle CU emesse dal sostituto d’imposta italiano e dall’INPS, oltre a copia della documentazione utile per determinare il reddito estero e le eventuali imposte estere versate in Spagna a titolo definitivo, come disposto dalla Circolare 15/e del 19/06/2023.

Dal momento che risultano verificate le seguenti condizioni:

→ il lavoratore dipendente è fiscalmente residente in Italia;

→ lo svolgimento di lavoro dipendente all’estero è stato in via continuativa, operando in uno dei settori di attività individuati nel decreto ministeriale sulle retribuzioni convenzionali;

→ il lavoro è oggetto esclusivo del rapporto;

→ il soggiorno all’estero ha avuto una durata superiore a 183 giorni, anche non consecutivi

il Sig. Marco dovrà optare per l’utilizzo delle retribuzioni convenzionali.

Pertanto, supponendo che:

– il reddito estero imponibile effettivamente percepito sia pari a 100.000,00 €;

– l’imposta estera divenuta definitiva sia pari a 20.000,00 €;

– la retribuzione convenzionale per i dieci mesi dell’anno 2023 sia complessivamente pari a 75.000,00 €, sulla base di settore, qualifica e fascia corrispondenti

il Sig. Marco dovrà:

1) dichiarare al quadro C il reddito estero pari a 75.000,00 €, congiuntamente al reddito italiano percepito a gennaio 2023 e al reddito da pensione percepito a dicembre 2023;

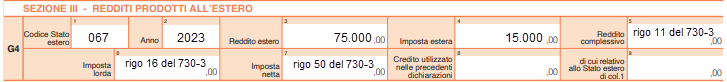

2) compilare il rigo G4 come segue:

L’imposta estera da riportare nella colonna 4 del rigo G4 è il risultato della seguente proporzione, fornita dalla Circolare 9/e del 05/03/2015.

Avendo dichiarato in Italia solo il 75% del reddito, pur avendo versato 20.000,00 € di imposte estere all’Agenzia Tributaria spagnola, il Sig. Marco potrà recuperare sotto forma di credito solo ed esclusivamente il 75% dell’imposta, pari a 15.000,00 €.

Si rammenta tuttavia che, l’imposta netta dovuta nel periodo di appartenenza del reddito estero costituisce il limite massimo entro cui può essere concesso il credito d’imposta per i redditi prodotti all’estero. Inoltre, il credito non può eccedere il 43% del reddito prodotto all’estero, ossia non può superare il più alto scaglione di tassazione previsto in Italia.

Alessandra Bortolin – Centro Studi CGN