Per i beni immobili inseriti nei quadri W e RW è possibile usufruire di un credito per le imposte versate all’estero, ma non tutte le imposte possono essere scomputate. Analizziamo quali sono.

Premessa

Nel quadro W del modello 730 ovvero nel quadro RW nel modello Redditi devono essere segnalati dai soggetti residenti in Italia gli immobili situati all’estero o per i quali sono detenuti diritti reali immobiliari (ad esempio, usufrutto o nuda proprietà) o quote di essi (ad esempio, comproprietà o multiproprietà), al fine del pagamento dell’Ivie dovuta. Da tale imposta è possibile scomputare un eventuale importo versato all’estero quale credito d’imposta.

Gli investimenti all’estero che dovranno essere indicati nel quadro W/RW saranno quelli dai quali si possa conseguire redditi di fonte estera imponibili in Italia. Pertanto, la segnalazione andrà effettuata non solo in relazione alle fattispecie di effettiva produzione dei redditi, ma anche le ipotesi di produzione dei redditi sia solo astratta o potenziale.

Dovranno essere quindi sempre indicati gli immobili tenuti a disposizione anche se non hanno prodotto reddito.

Il DL 193/2016 ha previsto all’art.7-quater c.23 che, in ipotesi di detenzione di immobili all’estero, il contribuente è esonerato dalla compilazione del quadro RW qualora, nell’anno oggetto di monitoraggio, non siano intervenute variazioni al valore dello stesso.

Invece, nel caso di variazioni avvenute per un solo immobile, va compilato il quadro W/RW indicando tutti gli immobili esteri posseduti.

Credito d’imposta

L’imposta è calcolata per l’anno 2023 in misura dello 0,76%, mentre dall’anno 2024 è calcolata nella misura del 1,06%.

Nella compilazione del quadro, nella colonna “Credito d’imposta” vanno indicate le imposte che sono state versate all’estero per l’immobile segnalato e che andranno quindi a diminuire l’Ivie dovuta.

Di seguito una tabella riassuntiva che specifica quali sono le imposte estere che possono essere scomputate dall’Ivie dovuta, in riferimento ai principali Stati esteri:

| Stato | Imposta patrimoniale detraibile |

| Austria | Grundsteuer |

| Belgio | Précompte immobilier |

| Bulgaria | Danak varhu nedvizhimite imoti |

| Cipro | Faros akinitis periousias |

| Danimarca | Lov on statslig – kommunal og amtskommunal ejendomsvaerdiskat Kommunal ok amtskommunal grundskyld |

| Estonia | Maamaks |

| Finlandia | Kiinteistovero |

| Francia | Tax froncière – Impot de Solidartié sur la Fortune |

| Germania | Grundsteur |

| Grecia | Foros akitinis periousias |

| Irlanda | The rates |

| Islanda | Fasteignagjold |

| Lettonia | Nekustama ipasuma nodoklis |

| Lituania | Nekilnjamojo turto mokestis |

| Lussemburgo | Impot foncier |

| Norvegia | Eiendomsskatt – Formuesskatt |

| Olanda | Onroerendkaaz belasting |

| Polonia | Podatek od nieruchòmosci |

| Portogallo | Imposto Municipal sobre Imòveis |

| Romania | Taxa pe cladiri |

| Slovacchia | Dan z nehnutelnosti |

| Slovenia | Nadomestilo zu uporabo – Davek na premozenje – Davek na nepremicno premozenje cevje vrednosti |

| Spagna | Impuesto sobre Bienes Inmuebles |

| Svezia | Fastightsskatt – Kommunal Fastighetsavgift |

| Ungheria | Epitményadò |

| Stati Uniti | Real proprery tax |

| Argentina | Impuesto immobiliario |

| Svizzera | Imposta sulla sostanza delle persone fisiche e Imposta immobiliare |

| Russia | Nalog na imuschstvo fisicheskih litz |

Esempio:

Un contribuente possiede per l’intero anno un immobile in Germania il cui valore di acquisto è di euro 175.000, valore che rimane invariato al 31/12 dell’anno di riferimento; per tale immobile ha versato in Germania la Grundsteur pari a euro 300.

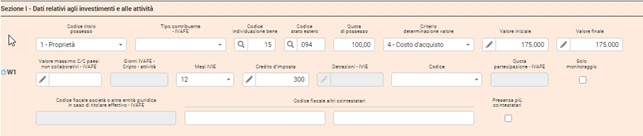

La compilazione del quadro W sarà la seguente:

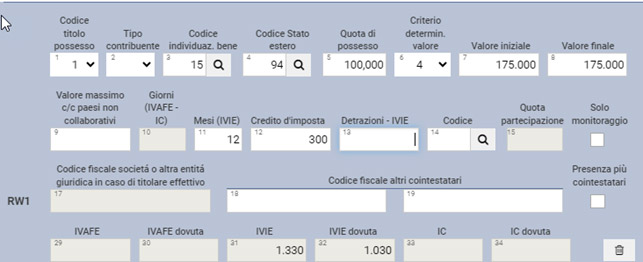

La compilazione del quadro RW sarà la seguente:

L’imposta dovuta è calcolata allo 0,76% su 175.000 ed è pari a 1.330; da tale importo si scomputano i 300 euro versati all’estero a titolo di credito d’imposta e pertanto l’importo dovuto sarà pari a 1.030 euro.

Rita Martin – Centro Studi CGN