Cambiano le regole riguardanti l’obbligo di utilizzo del modello F24 cartaceo e telematico e le regole nella determinazione del reddito di lavoro autonomo, con un impatto sulle spese di viaggio dei professionisti. Approfondiamo queste due importanti novità introdotte con l’entrata in vigore del DL. 193/2016.

Con la conversione in legge del D.L. 193/2016 sarà possibile utilizzare già dai prossimi versamenti del 16 dicembre il modello F24 cartaceo anche quando l’importo da versare (senza compensazioni) sia pari o superiore a 1.000 euro.

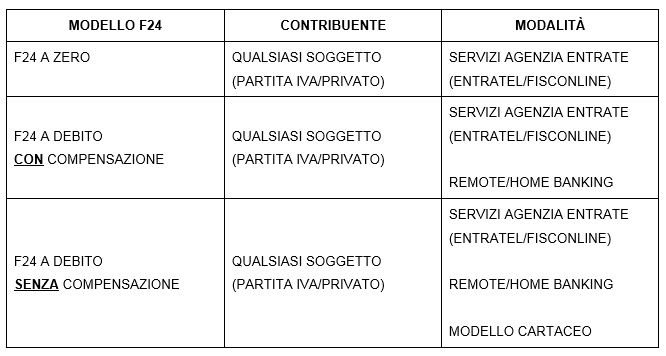

Non risultano invece modificate le altre regole concernenti l’obbligo di utilizzare il canale telematico che resta in vigore quando:

- il saldo finale è pari a zero per effetto di compensazioni. In tal caso si utilizzano esclusivamente i servizi telematici dell’Agenzia delle Entrate;

- risultano effettuate delle compensazioni che non hanno azzerato il saldo finale. In tal caso è possibile utilizzare anche i servizi di home banking nonché quelli messi a disposizione dagli intermediari della riscossione convenzionati).

Ecco nel dettaglio le nuove regole da applicare per i versamenti dei modelli F24.

Con l’entrata in vigore del D.L. 193/2016, a partire dal 2017, cambiano le regole nella determinazione del reddito di lavoro autonomo ex art. 54 D.P.R. 917/1986. La modifica concerne le spese di viaggio che sono escluse dalla formazione del reddito di lavoro autonomo così come avviene per le spese di vitto e alloggio. In questo modo tutte le spese per trasferte (viaggio, vitto e alloggio) sostenute dal committente per conto del professionista non costituiscono compensi in natura per il professionista.

Attualmente l’art. 54 comma 5 del TUIR prevede che “le spese relative a prestazioni alberghiere e a somministrazioni di alimenti e bevande sono deducibili nella misura del 75 per cento, e, in ogni caso, per un importo complessivamente non superiore al 2 per cento dell’ammontare dei compensi percepiti nel periodo d’imposta. Le prestazioni alberghiere e di somministrazione di alimenti e bevande acquistate direttamente dal committente non costituiscono compensi in natura per il professionista.”

Nella nuova formulazione si prevede che anche le spese di viaggio e trasporto, se sostenute direttamente dal committente, non costituiranno reddito per il professionista esattamente come avviene per le prestazioni alberghiere e di somministrazione di alimenti e bevande acquistate direttamente dal committente.

È una norma da accogliere con favore in quanto definisce la deducibilità dei costi delle trasferte per il committente e la neutralità di tali spese in capo al lavoratore autonomo in tutti quei casi in cui il committente paga le spese di viaggio, vitto o alloggio per permettere al professionista in trasferta di svolgere al meglio la prestazione concordata (per esempio una difesa in Commissione Tributaria o la partecipazione in qualità di sindaco in seno al consiglio di amministrazione).

Il nuovo regime prevede le seguenti regole per i rimborsi spese spettanti al professionista, distinguendole in due categorie:

- anticipazioni effettuate in nome e per conto del cliente;

- rimborsi spese assimilati ai compensi per:

- spese sostenute dal committente relative a trasferte;

- spese sostenute con documento intestato a professionista per conto del cliente.

Le anticipazioni effettuate dal professionista in nome e per conto del cliente costituiscono delle semplici anticipazioni finanziarie, sono escluse dall’IVA ex art. 15 del DPR 633/1972, non vanno assoggettate a ritenuta d’acconto e non concorrono a formare né il volume d’affari né il reddito professionale.

Le spese di viaggio, per prestazioni alberghiere e somministrazione di alimenti e bevande in pubblici esercizi sostenute dal committente per conto del professionista non costituiscono più compensi in natura per il professionista. L’Agenzia delle Entrate ha chiarito (circ. n. 31/2014) che tali spese, non costituendo più compensi in natura, non devono essere considerate nell’ammontare dei compensi percepiti nel periodo di imposta. Secondo le nuove regole si determina una completa neutralità nel calcolo del reddito professionale di tutte le spese (vitto, alloggio e ora anche viaggio) che il committente sostiene direttamente per consentire al professionista incaricato di eseguire il proprio mandato professionale. Ne consegue che i relativi costi non transitano nella contabilità del professionista e vengono dedotti direttamente dal committente nella determinazione del suo reddito d’impresa. Per quanto concerne il comparto IVA, il professionista non esegue alcun adempimento e l’impresa committente procede con l’integrale detrazione dell’IVA, in quanto la fattura risulta alla stessa intestata.

Nel caso in cui il professionista sostenga delle spese per conto del cliente, ma in nome proprio, con relativo documento di spesa intestato all’esercente la professione, le stesse concorreranno alla formazione del reddito di lavoro autonomo e saranno soggette a ritenuta d’acconto e saranno imponibili ai fini IVA. È il caso di segnalare che nella versione in corso di approvazione del Job’s Act autonomi si prevede la deducibilità integrale dei costi di vitto e alloggio, superando così i limiti indicati al comma 5 dell’articolo 54 del TUIR.

Nicolò Cipriani – Centro Studi CGN