Come viene applicata la tassazione agevolata per i premi di produttività per i titolari di reddito di lavoro dipendente? Ecco i chiarimenti del Fisco e alcuni casi pratici di compilazione del modello Redditi 2017.

L’articolo 1, commi 182-190 della legge 28 dicembre 2015, n. 208 (legge di Stabilità 2016) ha reintrodotto, a decorrere dal 2016, un sistema di tassazione agevolata, consistente nell’applicazione di un’imposta sostitutiva dell’IRPEF e delle relative addizionali del 10% per i premi di produttività del settore privato.

Un utile vademecum per lavoratori e datori di lavoro è la Circolare n.28/E del 15 giugno 2016, con la quale l’Agenzia delle Entrate ha diramato i primi attesi chiarimenti in materia di detassazione dei premi di risultato e welfare aziendale. In particolare: la reintroduzione a regime dell’imposta sostitutiva del 10% sulle retribuzioni legate alla produttività, l’estensione del beneficio alla partecipazione agli utili dell’impresa e la possibilità di ricevere i premi sotto forma di beni e servizi detassati (benefit).

Il lavoratore può comunque rinunciare alla tassazione sostitutiva, optando per la tassazione ordinaria se ritenuta più favorevole. Tale fattispecie può verificarsi ad esempio in presenza di oneri detraibili o deducibili.

Per l’anno 2016, le retribuzioni premiali devono essere d’importo complessivamente non superiore a:

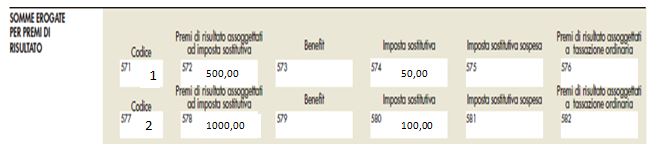

- 2.000 euro (in questo caso risultano compilati con il codice 1 i punti 571 e/o 577 della Cu 2017);

- fino a 2.500 euro se l’azienda coinvolge pariteticamente i lavoratori nell’organizzazione del lavoro, mediante la costituzione di gruppi di lavoro finalizzati al miglioramento o all’innovazione di aree produttive o sistemi di produzione, nell’ambito di strutture permanenti di consultazione e monitoraggio degli obiettivi da perseguire e delle risorse necessarie (in questo caso risultano compilati con il codice 2 i punti 571 e/o 577 della Cu 2017).

La detassazione delle somme è riservata ai lavoratori del settore privato, titolari di reddito da lavoro dipendente (non anche quelli a esso assimilati) di importo non superiore, nell’anno precedente a quello in cui vengono erogate le somme agevolate, a 50.000,00 euro, anche se derivanti da più rapporti di lavoro e comprese le pensioni di ogni genere e le eventuali somme di denaro per crediti di lavoro.

Non vanno considerati, per la verifica del limite, eventuali redditi di lavoro assoggettati a tassazione separata, mentre vanno considerate le somme assoggettate ad imposta sostitutiva a meno che gli emolumenti premiali non siano stati sostituiti con prestazioni di welfare aziendale.

L’agevolazione in esame è applicabile anche se:

- nel 2015 non è stato conseguito alcun reddito di lavoro dipendente;

- il limite di 50.000 euro è stato superato per effetto del conseguimento di redditi diversi da quelli di lavoro dipendente (ad esempio reddito derivante dalla locazione);

- nel 2016 è stato superato il limite di 50.000 euro, fermo restando che, in tale ipotesi, l’agevolazione non si applica per i premi eventualmente erogati nel 2017.

Le somme detassate non concorrono alla formazione del reddito complessivo e, pertanto:

- non rilevano ai fini:

- della determinazione delle detrazioni commisurate al reddito (es. carichi famiglia/lavoro dipendente);

- della eventuale spettanza del bonus “80 euro” con riferimento al raggiungimento del limite di 26.000 euro;

- rilevano ai fini:

- della verifica della capienza d’imposta relativamente alla spettanza del bonus “80 euro”;

- della determinazione della situazione economica equivalente (ISEE) nonché ai fini dell’accesso alle prestazioni previdenziali e assistenziali.

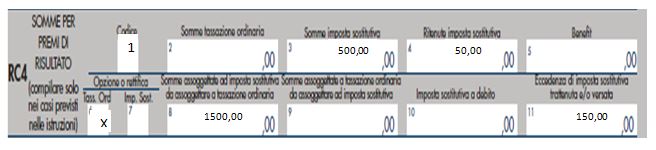

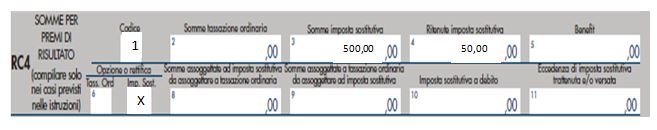

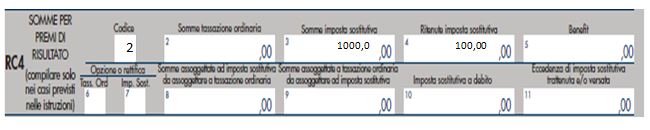

L’indicazione nel rigo RC4 del modello Redditi 2017 delle somme percepite per premi di risultato è sempre obbligatoria in quanto tale informazione consente la corretta determinazione del bonus IRPEF di cui al rigo RC14. Pertanto, il presente rigo va sempre compilato in presenza di una Certificazione Unica 2017 nella quale risulti compilato il punto 571 e uno dei punti da 572 a 576. Se nella Certificazione Unica 2017 risultano compilati anche i punti da 577 a 582 occorrerà compilare un secondo rigo RC4 utilizzando un ulteriore modulo del quadro RC; l’opzione relativa alla tassazione ordinaria o sostitutiva, invece, viene indicata solo nel primo modulo del dichiarativo.

Vediamo qualche esempio pratico:

Certificazione Unica 2017 con premi di risultato assoggettati a tassazione sostitutiva

- Opzione: dalla tassazione sostitutiva a quella ordinaria Compilazione del rigo RC4 del quadro RC del Modello Redditi 2017 – primo modulo:

Compilazione del rigo RC4 del quadro RC del Modello Redditi 2017 – secondo modulo:

2. Conferma della tassazione sostitutiva come da Certificazione Unica 2017

Compilazione del rigo RC4 del quadro RC del Modello Redditi 2017 – primo modulo:

Compilazione del rigo RC4 del quadro RC del Modello Redditi 2017 – secondo modulo:

Anita Ervoni – Centro Studi CGN