Per le violazioni formali, che non incidono cioè sulla determinazione della base imponibile, commesse fino al 24 ottobre 2018, è stata prevista la possibilità di definizione delle stesse mediante il versamento di una sanzione fissa pari a euro 200 per periodo d’imposta.

La c.d. definizione agevolata è estesa sia a tutto il mondo delle partite Iva e ai contribuenti persone fisiche che abbiano commesso irregolarità formali nell’adempimento degli obblighi fiscali, sia ai soggetti obbligati alla comunicazione di dati fiscalmente rilevanti.

La Legge di riferimento è la 136/2018 che converte il D.L.119/2018. Le disposizioni attuative sono stabilite nel Provvedimento dell’Agenzia delle entrate n. 62274/2019 che specifica: Le violazioni formali che possono formare oggetto di regolarizzazione sono quelle per cui sono competenti gli uffici dell’Agenzia delle entrate ad irrogare le relative sanzioni amministrative, commesse fino al 24 ottobre 2018 dal contribuente, dal sostituto d’imposta, dall’intermediario e da altro soggetto tenuto ad adempimenti fiscalmente rilevanti, anche solo di comunicazione di dati, che non rilevano sulla determinazione della base imponibile e dell’imposta, ai fini dell’Iva, dell’IRAP, delle imposte sui redditi, delle relative addizionali e imposte sostitutive, delle ritenute alla fonte, dei crediti d’imposta e sul relativo pagamento dei tributi. Più in generale, nella regolarizzazione rientrano comunque le violazioni formali a cui si applicano, anche mediante rinvio normativo, le sanzioni per i tributi di cui al periodo precedente.

Nel Provvedimento sono inoltre specificate le modalità di regolarizzazione.

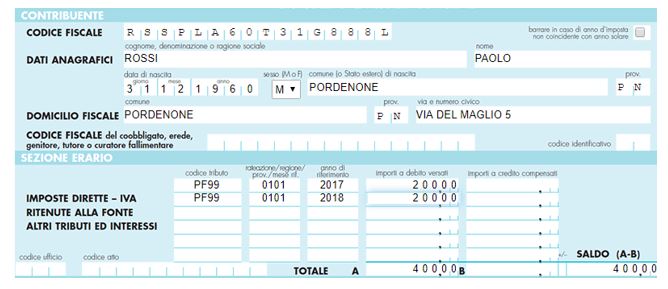

Il codice tributo per il versamento della sanzione è il “PF99” denominato “VIOLAZIONI FORMALI – definizione agevolata – art. 9 del DL n. 119/2018” da pagarsi con modello F24 ed è stato stabilito con la Risoluzione 37/E/2019.

Ulteriori informazioni sono state dettate, nel dettaglio, dalla Circolare 11/E/2019 che specifica in elenco quali sono le violazioni sanabili e quali NON sono sanabili.

Tra le violazioni sanabili troviamo, ad esempio:

- l’omessa o irregolare presentazione dei dati fatture emesse/ricevute e delle liquidazioni periodiche Iva;

- l’omessa, irregolare o incompleta presentazione dei modelli Intrastat;

- la tardiva trasmissione delle dichiarazioni da parte degli intermediari;

- l’omessa o tardiva comunicazione dei dati al sistema T.S.;

- l’omessa comunicazione di proroga o risoluzione del contratto di locazione soggetto a cedolare secca;

- l’irregolare applicazione delle disposizioni relative al reverse charge;

- la mancata iscrizione al VIES;

- l’irregolare tenuta delle scritture contabili e l’errata detrazione dell’Iva (applicazione in misura superiore).

Rimangono escluse e pertanto non sanabili tutte le violazioni sostanziali, cioè quelle che incidono sulla determinazione dell’imponibile, dell’imposta o sul pagamento del tributo, quali, a titolo di esempio:

- l’omessa presentazione del modello F24 con saldo a zero mediante l’applicativo Entratel;

- l’acquisto di beni/servizi senza emissione di regolare fattura nei termini o con l’emissione di fattura irregolare;

- l’omessa presentazione delle dichiarazioni fiscali;

- gli errori collegati al visto di conformità.

A completamento, si ricorda che il pagamento della sanzione, così come stabilito dal Provvedimento dell’Agenzia delle entrate n. 62274/2019 deve avvenire entro il 2 marzo 2020, previa rimozione delle irregolarità od omissione, ove possibile.

Esempio:

Paolo Rossi non ha inviato entro i termini la liquidazione periodica Iva del II trimestre 2018 ed ha inviato tardivamente i dati al sistema T.S. per l’anno 2017.

Potrà versare l’importo di euro 400 (200 per periodo d’imposta e per violazione) compilando il modello F24 in questo modo, procedendo alla regolarizzazione dell’invio della liquidazione periodica Iva omessa:

Rita Martin – centro Studi CGN