Si presentano particolarmente gravosi i nuovi obblighi di verifica riguardanti il versamento delle ritenute sui redditi di lavoro dipendente erogati dalle imprese prestatrici, dove si prevedono una serie di adempimenti per controllare e contrastare l’illecita somministrazione di manodopera (art. 4, DL 124/2019 convertito in L. n. 157/2019).

Trattasi di nuovi adempimenti a carico delle parti, committenti e imprese appaltanti da un lato e imprese affidatarie e appaltatrici dall’altro, per ciò che riguarda l’affidamento del compimento di un’opera o più opere o di uno o più servizi di importo superiore a euro 200.000, tramite contratti di appalto, subappalto, affidamento a soggetti consorziati o rapporti negoziali comunque denominati. Si tratta di commesse caratterizzate da prevalente utilizzo di manodopera presso le sedi di attività del committente con l’utilizzo di beni strumentali di proprietà di quest’ultimo o ad esso riconducibili in qualunque forma. Alle norme di legge hanno fatto seguito il provvedimento n. 54730 del 6/2/2020, per quanto concerne il certificato di regolarità fiscale, e i chiarimenti della circolare n. 1/E del 12/02/2020 a cura dell’Agenzia delle Entrate.

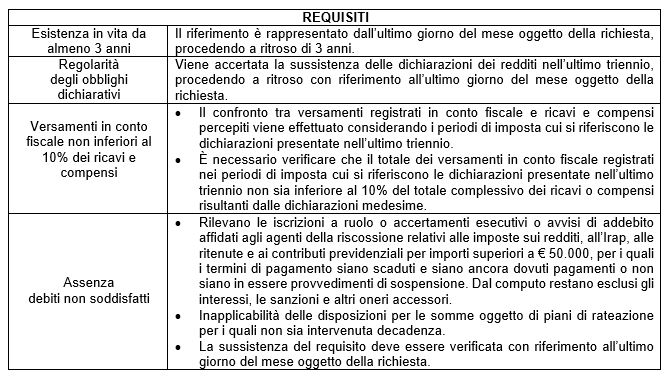

I nuovi obblighi non si applicano se le imprese appaltatrici o subappaltatrici consegnano al committente la certificazione, messa a disposizione dall’Agenzia delle Entrate, che attesta la sussistenza di specifici requisiti riepilogati nella tabella che segue.

Il calcolo per verificare il requisito del versamento viene effettuato ponendo al numeratore i versamenti complessivi effettuati tramite modello F24 per tributi, contributi e premi assicurativi Inail, al lordo dei crediti compensati, nel corso dei periodi d’imposta cui si riferiscono le dichiarazioni dei redditi presentate nell’ultimo triennio. Al denominatore si devono considerare i ricavi o compensi complessivi risultanti dalle dichiarazioni presentate nel medesimo triennio.

Per la valutazione della sussistenza delle dichiarazioni nell’ultimo triennio, potrebbe darsi il caso dell’avvenuta scadenza dei termini nell’ultimo triennio di due sole dichiarazioni. Si pensi, ad esempio, a un’impresa costituita il 1.01.2017 e che, a febbraio 2020, risulta avere più di 3 anni di vita, ma risulta aver presentato le dichiarazioni dei redditi relative ai periodi d’imposta 2017 e 2018. In tale ipotesi il riscontro sarà effettuato su 2 dichiarazioni.

Il certificato viene messo a disposizione presso un qualunque ufficio territoriale della Direzione provinciale competente in base al domicilio fiscale dell’impresa. Per i grandi contribuenti l’emissione del certificato è a cura della Direzione regionale.

Nel caso in cui il committente sia una pubblica amministrazione si rendono applicabili le disposizioni previste dal D.P.R. 28.12.2000, n. 445 che comporta la possibilità di autocertificare la sussistenza dei requisiti.

La validità del certificato è di 4 mesi dalla data del rilascio in esenzione dall’imposta di bollo e dai tributi speciali, considerato che si tratta di un documento emesso a seguito di un obbligo di legge.

Nicolò Cipriani – Centro Studi CGN