Tra le agevolazioni più diffuse e riconosciute alle famiglie italiane troviamo le detrazioni per i carichi di famiglia. Il coniuge a carico, i figli a carico e gli altri familiari danno diritto ad un’agevolazione fiscale consistente nell’abbattimento dell’imposta lorda (IRPEF) da pagare annualmente sul proprio reddito complessivo. In particolare, la detrazione può essere riconosciuta al contribuente direttamente dal datore di lavoro in busta paga o in fase di dichiarazione dei redditi. In questo articolo, riepiloghiamo quali sono i requisiti per risultare a carico e quali solo le novità proposte per la dichiarazione dei redditi 2020.

Chi sono i figli a carico?

L’art. 12, comma 1, lettera c) del TUIR prevede che possano essere considerati fiscalmente a carico di entrambi i genitori (nella misura del 50%) o di un solo genitore (nella misura del 100%), anche se non conviventi con il contribuente o residenti all’estero, i figli:

- naturali riconosciuti;

- adottivi;

- affidati;

- affiliati;

indipendentemente dal superamento di determinati limiti di età e dal fatto che siano o meno dediti agli studi o al tirocinio gratuito.

Quale è il limite di reddito per essere considerati fiscalmente a carico?

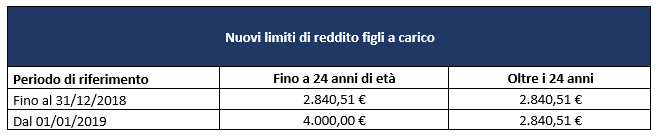

L’art. 1, ai commi 252 e 253, della legge n. 205 del 27 dicembre 2017, c.d. Legge di Bilancio 2018, eleva da 2.840,51 € a 4.000 € la soglia di reddito complessivo per essere considerati fiscalmente a carico per i figli di età non superiore a 24 anni, a partire dal 1° gennaio 2019.

Per poter applicare il limite di reddito 4.000 € per i figli a carico di età non superiore a 24 anni, l’Agenzia delle entrate ha chiarito che “il requisito anagrafico deve ritenersi sussistere per l’intero anno in cui il figlio raggiunge il limite di età, a prescindere dal giorno e dal mese in cui ciò accade” (risposta a Telefisco 2018).

Pertanto, per i figli che compiono 24 anni, la soglia di reddito complessivo per essere considerati a carico è di 4.000 €, a prescindere dal giorno e dal mese del compleanno.

Diversamente, per i figli che compiranno 25 anni nel periodo di imposta:

- il limite reddituale a cui fare riferimento sarà di 2.840,51 €;

- anche se i 25 anni dovessero essere compiuti il 31/12 dell’anno (e dunque, il figlio dovesse trascorre quasi tutto l’anno come ventiquattrenne).

Nel limite di reddito di 2.840,51 € o 4.000 € che il familiare deve possedere per essere considerato fiscalmente a carico, vanno computate anche le seguenti somme, che non sono comprese nel reddito complessivo:

- il reddito dei fabbricati assoggettato alla cedolare secca sulle locazioni;

- le retribuzioni corrisposte da Enti e Organismi Internazionali, rappresentanze diplomatiche e consolari, missioni, Santa Sede, Enti gestiti direttamente da essa ed Enti Centrali della Chiesa Cattolica;

- la quota esente dei redditi di lavoro dipendente prestato nelle zone di frontiera (frontalieri) da parte di soggetti residenti;

- il reddito d’impresa o di lavoro autonomo assoggettato ad imposta sostitutiva (regime forfettario).

Invece, per la determinazione del reddito complessivo per essere considerati a carico, non devono essere prese in considerazione le seguenti tipologie di reddito:

- redditi esenti ai fini IRPEF (es. borse di studio; pensione di invalidità, ecc.);

- redditi soggetti a ritenuta alla fonte (es. redditi da attività sportiva dilettantistica fino a 10.000 € annui).

A quanto ammonta l’importo della detrazione per i figli a carico?

Varia in base al reddito e il CAF o il professionista che compilerà la dichiarazione dovrà calcolare l’ammontare delle detrazioni effettivamente spettanti tenendo conto di quanto previsto dall’art. 12 del TUIR.

A seconda della situazione reddituale del contribuente, le detrazioni per carichi di famiglia possono spettare per intero, solo in parte o non spettare.

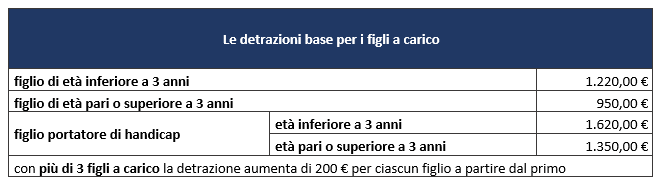

La detrazione di base per i figli a carico è attualmente pari a:

- 1.220 €, per il figlio di età inferiore a 3 anni;

- 950 €, se il figlio ha un’età pari o superiore a 3 anni.

Se in famiglia ci sono più di 3 figli a carico, questi importi aumentano di 200 € per ciascun figlio, a partire dal primo.

Per il figlio disabile, riconosciuto tale ai sensi della legge n. 104 del 1992, si ha diritto all’ulteriore importo di 400 €.

Come va ripartita la detrazione tra i genitori?

Al 50% tra i genitori non legalmente ed effettivamente separati. In alternativa, e se c’è accordo tra le parti, si può scegliere di attribuire tutta la detrazione al genitore che possiede il reddito più elevato. Questa facoltà consente a quest’ultimo, come per esempio nel caso di “incapienza” dell’imposta del genitore con reddito più basso, il godimento per intero delle detrazioni.

Come si calcola la detrazione effettiva?

Tale detrazione spetta per la parte corrispondente al rapporto tra l’importo di 95.000 €, diminuito del reddito complessivo, e 95.000 €; in presenza di più figli, l’importo di 95.000 € è aumentato, per tutti, di 15.000 € per ogni figlio successivo al primo.

La formula per il calcolo:

detrazione teorica * (95.000 € – reddito complessivo) / 95.000 €

Nel reddito complessivo non va considerata l’abitazione principale e le relative pertinenze. Va compreso, invece, il reddito dei fabbricati locati assoggettato al regime della cedolare secca.

Esempio: Contribuente che ha un reddito complessivo annuo di 30.000 € e un figlio a carico di 10 anni.

La detrazione effettiva per il figlio a carico è pari a 649,99 € e va calcolata nel modo seguente:

950 € (detrazione base) * (95.000 € – 30.000 €) / 95.000 € = 950 € * 0,6842 = 649,99 €

Per verificare l’importo della detrazione e le formule di calcolo si rimanda alla lettura delle istruzioni ministeriali del modello 730/2020 o del modello Redditi PF.

Vediamo insieme alcune casistiche.

- Il contribuente Stefano ha un reddito complessivo annuo di 29.000 €. Da gennaio ad aprile 2019 ha beneficiato per il figlio 23enne della detrazione per i figli a carico in busta paga. Nel mese di maggio, il figlio Antonio ha percepito un reddito di lavoro autonomo assoggettato ad imposta sostitutiva pari a 6.000 €. Il contribuente ha diritto alla detrazione per il figlio a carico?

Il figlio Antonio non può essere considerato fiscalmente a carico, in quanto ha superato la soglia di reddito complessivo di 4.000 € (per la determinazione del reddito complessivo deve essere preso in considerazione il reddito di lavoro autonomo assoggettato ad imposta sostitutiva). Pertanto, il contribuente dovrà restituire le somme percepite da gennaio ad aprile in sede di conguaglio di fine anno o per mezzo della liquidazione della dichiarazione dei redditi.

- I coniugi Francesco e Paola hanno un reddito complessivo annuo di 70.000 €, di cui 40.000 € Francesco e 30.000 € Paola. Nell’anno 2019, la figlia Michela ha compiuto 24 anni di età e ha percepito una somma pari a 5.000 € a titolo di borsa di studio dalla facoltà di medicina e chirurgia. I coniugi hanno diritto alla detrazione per la figlia a carico?

La figlia Michela può essere considerata a carico per l’intero anno, in quanto per la determinazione del reddito complessivo non deve essere preso in considerazione il reddito esente ai fini IRPEF.

- I coniugi Alessandro e Lucia dichiarano un reddito complessivo annuo di 50.000€, di cui 30.000 € Alessandro e 20.000 € Lucia. Nel mese di novembre 2019, il figlio Giuseppe ha compiuto 25 anni di età (ha trascorso quasi tutto l’anno 2019 come ventiquattrenne) e ha percepito un reddito da attività sportiva dilettantistica pari a 5.000 €. I coniugi hanno diritto alla detrazione per il figlio a carico?

Il figlio Giuseppe può essere considerato a carico per l’intero anno d’imposta, in quanto per la determinazione del reddito complessivo non deve essere tenuto in considerazione il reddito soggetto a ritenuta alla fonte (fino 10.000 € per l’attività sportiva dilettantistica). Tuttavia, il limite reddituale a cui fare riferimento sarà di 2.840,51 €, in quanto il requisito anagrafico (24 anni) deve sussistere per l’intero anno in cui il figlio raggiunge il limite di età, a prescindere dal giorno e dal mese in cui ciò accade.

Petra Manakova – Centro Studi CGN