L’Agenzia delle entrate, con la circolare n. 29/E del 14 dicembre 2020, fornisce i primi chiarimenti di carattere interpretativo in merito al riconoscimento del Bonus Irpef per l’anno di imposta 2020 e seguenti.

Il Decreto Legge n.3 del 5 febbraio 2020, al fine di ridurre la tassazione sul lavoro, ha sostituito la disciplina del Bonus Irpef (conosciuto anche come “Bonus Renzi”) con l’introduzione di due nuove misure fiscali.

- Il “trattamento integrativo”. Consiste nella rimodulazione del Bonus Irpef e riconosce un trattamento integrativo ai titolari di reddito di lavoro dipendente e assimilati, la cui imposta lorda, determinata su detti redditi, sia di ammontare superiore alle detrazioni da lavoro spettanti (capienza di imposta). Tale trattamento, determinato in rapporto al numero di giorni lavorativi a partire dal 1° luglio 2020, è pari a 600 euro per il 2020 e 1.200 euro per il 2021. Il trattamento integrativo spetta soltanto se il reddito complessivo del potenziale beneficiario non è superiore a 28.000 euro.

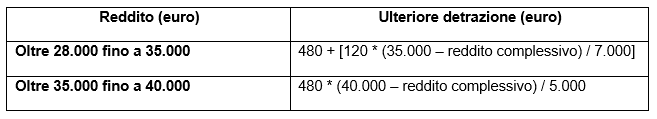

- L’“ulteriore detrazione fiscale”. Per le prestazioni rese tra il 1° luglio e il 31 dicembre 2020 viene riconosciuta una ulteriore detrazione fiscale ai titolari di reddito di lavoro dipendente e assimilati, con reddito complessivo superiore a 28.000 euro e fino a 40.000 euro. L’importo di tale detrazione, che deve essere rapportata al periodo di lavoro, è decrescente all’aumentare del reddito complessivo, fino ad azzerarsi al raggiungimento di un livello di reddito complessivo pari a 40.000 euro.

A decorrere dal 1° luglio 2020, entrambe le misure sono riconosciute automaticamente dai sostituti d’imposta in busta paga ai lavoratori, verificandone in sede di conguaglio la spettanza.

Il trattamento integrativo viene erogato solo al verificarsi delle seguenti tre condizioni.

- Il trattamento viene riconosciuto ai titolari di reddito di lavoro dipendente e assimilati (compresi i compensi percepiti dai lavoratori soci delle cooperative, le indennità e i compensi percepiti a carico di terzi dai lavoratori dipendenti per incarichi svolti in relazione a tale qualità, le somme da chiunque corrisposte a titolo di borsa di studio, premio o sussidio per fini di studio o addestramento professionale, i redditi derivanti da rapporti di collaborazione coordinata e continuativa, le remunerazioni dei sacerdoti, le prestazioni pensionistiche, i compensi per lavori socialmente utili in conformità a specifiche disposizioni normative).

- L’imposta lorda sui redditi di lavoro dipendente e assimilati deve essere di importo superiore alle detrazioni, calcolate su un reddito complessivo formato dai medesimi redditi che hanno determinato l’imposta lorda stessa.

In merito, si precisa che il decreto Rilancio (D.L. 34/2020) ha stabilito che per il solo anno di imposta 2020 il trattamento venga riconosciuto anche nel caso in cui il lavoratore risulti incapiente per effetto del minor reddito di lavoro dipendente prodotto nell’anno 2020 a causa delle conseguenze connesse all’emergenza epidemiologica da COVID-19: “Al fine di contenere gli effetti negativi derivanti dalle misure di prevenzione e contenimento connesse all’emergenza epidemiologica da COVID -19, per l’anno 2020 il credito […] spettano anche se l’imposta lorda calcolata sui redditi di cui all’articolo 49, con esclusione di quelli indicati nel comma 2, lettera a), del citato testo unico, sia di importo inferiore alla detrazione spettante […]”. Il beneficio, quindi, spetta anche ai lavoratori incapienti che hanno beneficiato di cassa integrazione ordinaria e assegno ordinario, cassa integrazione in deroga e congedo parentale COVID-19.

- L’importo del reddito complessivo non deve essere superiore a 28.000 euro. A tal proposito si precisa che:

- per i soggetti che beneficiano dei regimi speciali previsti per il “rientro dei cervelli” (docenti e ricercatori) e per gli “impatriati” occorre considerare detti redditi per intero;

- non rientra nella determinazione del reddito complessivo il reddito dell’unità immobiliare adibita ad abitazione principale e delle relative pertinenze;

- i redditi assoggettati a cedolare secca sugli affitti devono essere considerati nella determinazione del reddito complessivo;

- qualora il contribuente, titolare di redditi che consentono la fruizione del beneficio fiscale in argomento, produca anche redditi di lavoro autonomo in regime forfetario, tali redditi devono essere considerati nella determinazione del reddito complessivo.

L’ulteriore detrazione, invece, riveste carattere temporaneo, spettando solo per le prestazioni rese dal 1° luglio al 31 dicembre 2020, e spetta alle medesime condizioni che consentono di accedere al trattamento integrativo. L’ammontare della detrazione è determinata nel seguente modo:

Si ricorda, infine, che anche i contribuenti le cui remunerazioni sono erogate da un soggetto che non è sostituto di imposta (es. i lavoratori domestici) possono richiedere i predetti benefici nella dichiarazione dei redditi relativa al periodo di riferimento.

Sara Leon – Centri Studi CGN