I datori di lavoro, in qualità di sostituti d’imposta, sono chiamati ogni anno ad effettuare il conguaglio sia fiscale che contributivo delle retribuzioni erogate ai propri lavoratori subordinati. Adempimento che quest’anno, però, fa i conti con le novità relative al nuovo bonus in busta paga. Ecco per voi un riepilogo.

Ai sensi dell’articolo 23 del D.P.R. 29 settembre 1973, n. 600 il datore di lavoro, a seguito della corresponsione di somme per prestazioni di lavoro dipendente, ha l’obbligo di operare una ritenuta a titolo d’acconto dell’imposta sul reddito delle persone fisiche (IRPEF) dovuta dai lavoratori dipendenti. Il datore di lavoro opera, infatti, in qualità di sostituto d’imposta.

L’articolo 49 del D.P.R. 22 dicembre 1986, n. 917 (TUIR) considera redditi di lavoro dipendente quelli che derivano da rapporti aventi per oggetto la prestazione di lavoro, con qualsiasi qualifica, alle dipendenze e sotto la direzione di altri, compreso il lavoro a domicilio quando è considerato lavoro dipendente secondo le norme della legislazione sul lavoro.

Inoltre, sono considerati redditi di lavoro dipendente:

- le pensioni di ogni genere e gli assegni ad esse equiparati;

- gli interessi derivanti da crediti di lavoro ai sensi dell’articolo 429, ultimo comma del c.p.c.;

- e i redditi assimilati a quelli di lavoro dipendente si sensi dell’articolo 50 TUIR.

Ai fini della tassazione degli emolumenti riconducibili al rapporto di lavoro dipendente, l’articolo 51 del TUIR fa riferimento a tutte le somme e i valori in genere, a qualunque titolo percepiti nel periodo d’imposta, anche sotto forma di erogazioni liberali, in relazione al rapporto di lavoro.

Viene inoltre precisato che si considerano percepiti nel periodo d’imposta anche le somme e i valori in genere, corrisposti dai datori di lavoro entro il giorno 12 del mese di gennaio del periodo d’imposta successivo a quello cui si riferiscono.

Tuttavia, alla fine dell’anno, è necessario effettuare il conguaglio tra le ritenute operate mensilmente sui redditi di lavoro dipendente e l’IRPEF dovuta dal lavoratore sull’importo complessivo dei redditi.

Il conguaglio è subordinato al compimento delle seguenti operazioni:

- cumulo delle retribuzioni, comprese le mensilità aggiuntive, erogate nel corso dell’anno per definire il reddito complessivo annuo al netto delle somme trattenute al dipendente per oneri si sensi dell’articolo 10 del TUIR (ad esempio, i contributi versati alla previdenza complementare, l’assegno di mantenimento al coniuge, ecc.);

- determinazione dell’imposta lorda dovuta sull’ammontare complessivo delle retribuzioni medesime (alla base imponibile complessiva è applicata l’aliquota progressiva IRPEF del corrispondente scaglione annuo di reddito);

- calcolo delle detrazioni per carichi di famiglia e delle altre detrazioni annue eventualmente spettanti;

- determinazione dell’imposta netta complessiva, che corrisponde alla differenza tra l’imposta lorda annua e l’ammontare complessivo delle detrazioni spettanti. Nell’ipotesi in cui le detrazioni superino l’imposta lorda, l’imposta netta sarà uguale a zero ed è escluso che l’eccedenza di detrazioni costituisca credito d’imposta per il dipendente.

Dalle operazioni di conguaglio possono scaturire due diversi risultati:

- conguaglio a debito: qualora vi sia incapienza delle retribuzioni per effettuare il prelievo delle imposte dovute in sede di conguaglio di fine anno entro il 28 febbraio dell’anno successivo, il sostituto d’imposta può comunicare per iscritto al sostituito la volontà di versare la somma corrispondente alle ritenute ancora dovute ovvero di autorizzare il prelievo sulle retribuzioni dei periodi di paga successivi al secondo dello stesso periodo d’imposta. Qualora l’importo, al termine del periodo di imposta, non sia stato trattenuto (per cessazione del rapporto lavorativo o per incapienza delle retribuzioni) questo deve essere comunicato all’interessato, affinché provveda al versamento entro il 15 gennaio dell’anno successivo;

- conguaglio a credito: qualora si determini un credito per il dipendente, il sostituto ha l’obbligo di restituire le maggiori ritenute operate nel corso dell’anno (anche nel caso di operazioni effettuate in corso d’anno per la cessazione del rapporto di lavoro, compresa l’ipotesi di decesso del sostituito) mediante la riduzione del monte ritenute disponibile nel mese ovvero, nel caso di incapienza, anticipare le somme da recuperare sulle ritenute disponibili nei mesi successivi.

Il sostituto d’imposta deve quantificare anche un importo a titolo di addizionale regionale all’IRPEF, se risulta dovuta IRPEF nel corso dell’anno, e di addizionale comunale all’IRPEF, nel caso in cui il lavoratore abbia il domicilio fiscale in un Comune che ha deliberato l’addizionale comunale.

Con riferimento al conguaglio di fine anno è necessario tenere in considerazione anche il cosiddetto trattamento integrativo e l’ulteriore detrazione fiscale introdotti dal Decreto Legge 5 febbraio 2020, n. 3 recante “Misure urgenti per la riduzione della pressione fiscale sul lavoro dipendente”, il quale ha inoltre abrogato il cosiddetto “Bonus Renzi” a partire dal 1° luglio 2020.

In materia è intervenuta anche l’Agenzia delle Entrate con propria Circolare del 14 dicembre 2020, n. 29.

Infatti, a partire dal 1° luglio 2020, è riconosciuto un trattamento integrativo ai titolari di reddito di lavoro dipendente e di taluni redditi assimilati a quelli di lavoro dipendente, la cui imposta lorda, determinata su detti redditi, sia di ammontare superiore alle detrazioni da lavoro spettanti.

Il trattamento di cui sopra, determinato in rapporto al numero di giorni lavorativi a partire dal 1° luglio 2020, è pari a 600 euro per il 2020 e 1.200 euro per il 2021.

Inoltre, spetta soltanto nelle ipotesi in cui il reddito complessivo del potenziale beneficiario non è superiore a 28.000 euro.

La maturazione del diritto al trattamento integrativo è subordinata al rispetto di tre condizioni:

- tipologia di reddito prodotto (reddito di lavoro dipendente e assimilati);

- sussistenza di un’imposta a debito dopo aver apportato le detrazioni per lavoro;

- importo del reddito complessivo non superiore a 28.000 euro.

I potenziali beneficiari del trattamento integrativo sono innanzitutto i contribuenti il cui reddito complessivo è formato dai redditi di lavoro dipendente e dai seguenti redditi assimilati a quelli di lavoro dipendente:

- i compensi percepiti dai lavoratori soci delle cooperative;

- le indennità e i compensi percepiti a carico di terzi dai lavoratori dipendenti per incarichi svolti in relazione a tale qualità;

- le somme da chiunque corrisposte a titolo di borsa di studio, premio o sussidio per fini di studio o addestramento professionale;

- i redditi derivanti da rapporti di collaborazione coordinata e continuativa;

- le remunerazioni dei sacerdoti;

- le prestazioni pensionistiche comunque erogate;

- i compensi per lavori socialmente utili in conformità a specifiche disposizioni normative.

I contribuenti titolari dei redditi in precedenza indicati devono altresì avere un’imposta lorda, determinata su detti redditi, di ammontare superiore alle detrazioni da lavoro loro spettanti. Pertanto occorre calcolare le detrazioni spettanti in base ai soli redditi che danno potenzialmente diritto al beneficio fiscale.

Al fine di evitare penalizzazioni per i lavoratori dipendenti che hanno i presupposti per la fruizione dell’imposta sostituiva applicabile al premio di risultato, il reddito di lavoro dipendente assoggettato a imposta sostitutiva deve comunque essere sommato ai redditi tassati in via ordinaria.

Qualora il contribuente, titolare di redditi che consentono la fruizione del beneficio fiscale in argomento, produca anche redditi di lavoro autonomo in regime forfetario, tali redditi devono essere considerati nella determinazione del reddito complessivo ai fini della verifica della spettanza del trattamento integrativo.

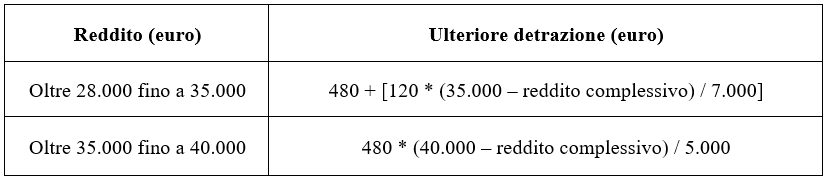

Il D.L. n. 3/2020 ha inoltre previsto un’ulteriore detrazione fiscale, rapportata al periodo di lavoro, per i titolari di reddito di lavoro dipendente e di determinati redditi assimilati a quello di lavoro dipendente, di importo pari a:

- 480 euro, aumentata del prodotto tra 120 euro e l’importo corrispondente al rapporto tra 35.000 euro, diminuito del reddito complessivo, e 7.000 euro, se l’ammontare del reddito complessivo è superiore a 28.000 euro ma non a 35.000 euro;

- 480 euro, se il reddito complessivo è superiore a 35.000 euro ma non a 40.000 euro; la detrazione spetta per la parte corrispondente al rapporto tra l’importo di 40.000 euro, diminuito del reddito complessivo, e l’importo di 5.000 euro.

La detrazione di cui si tratta ha carattere temporaneo, spettando solo per le prestazioni rese dal 1° luglio al 31 dicembre 2020, in vista di una revisione strutturale del sistema delle detrazioni.

I potenziali beneficiari di tale ulteriore detrazione sono i contribuenti il cui reddito complessivo è formato dalle medesime tipologie di reddito che consentono di accedere al trattamento integrativo.

L’ammontare della detrazione è determinata secondo lo schema indicato nella tabella sottostante.

Ai fini dell’utilizzo dell’ulteriore detrazione, inoltre, è necessario che il contribuente abbia una “capienza” in termini di imposta e, in caso di capienza parziale dell’imposta lorda, il beneficio spetta entro tale limite.

Entrambe le misure fiscali in commento sono riconosciute dai sostituti d’imposta senza attendere alcuna richiesta esplicita da parte dei beneficiari stessi. Pertanto, il trattamento integrativo e l’ulteriore detrazione fiscale spettanti sono attribuiti dai sostituti d’imposta ripartendone i relativi importi sulle retribuzioni relative a prestazioni rese a decorrere dal 1° luglio 2020 e verificandone in sede di conguaglio la spettanza.

Qualora, in sede di conguaglio, il trattamento integrativo risulti non spettante, il sostituto d’imposta provvederà al recupero del relativo importo determinato al netto dell’ulteriore detrazione fiscale eventualmente spettante. Tuttavia, tale chiarimento vale ai fini della elaborazione della busta paga del contribuente e non del versamento allo Stato delle somme recuperate dal sostituto d’imposta.

Invece, qualora in sede di conguaglio risulti non spettante l’ulteriore detrazione fiscale, il sostituto d’imposta provvede al recupero del relativo importo, che, se superiore a 60 euro, dovrà avvenire in 8 rate a partire dalla retribuzione che sconta gli effetti del conguaglio.

Con riferimento all’erogazione dell’ulteriore detrazione fiscale, qualora vi sia capienza di imposta lorda, in sede di determinazione dell’imposta netta, l’importo massimo dell’agevolazione spettante viene sommato a quello relativo alle altre detrazioni eventualmente spettanti. L’importo complessivo così determinato è quindi portato in diminuzione dell’imposta lorda fino a concorrenza della stessa.

Nell’ipotesi in cui la retribuzione relativa alle prestazioni lavorative rese nel mese di giugno 2020 sia erogata nel successivo mese di luglio, il dipendente non potrà beneficiare del trattamento integrativo. Tuttavia, nella retribuzione erogata nel mese di luglio dovrà essere riconosciuto il bonus Irpef (Bonus Renzi).

Inoltre, nel caso in cui il lavoratore abbia diritto al bonus Irpef per le prestazioni rese nel primo semestre 2020, essendo stabilita la misura dell’agevolazione con riferimento all’anno solare, il relativo importo deve essere determinato rapportando i giorni che danno diritto all’agevolazione al numero dei giorni dell’anno solare.

Il Decreto Legge 19 maggio 2020, n. 34, a causa dell’emergenza epidemiologica dovuta a Covid-19, ha previsto il riconoscimento del bonus Irpef e del trattamento integrativo spettanti, rispettivamente, fino al 30 giugno 2020 e dal 1° luglio 2020, ai lavoratori dipendenti anche nelle ipotesi in cui il lavoratore abbia una imposta lorda, determinata sui redditi di lavoro dipendente e su determinati redditi a questi assimilati di ammontare inferiore alle detrazioni da lavoro loro spettanti, per effetto del minor reddito di lavoro dipendente prodotto nell’anno 2020.

Pertanto, il sostituto d’imposta riconosce i benefici di cui sopra, qualora spettanti, per il periodo nel quale il lavoratore fruisce degli ammortizzatori sociali concessi dal cosiddetto decreto Cura Italia (D.L. n. 18/2020) assumendo, in luogo degli importi delle predette misure di sostegno, la retribuzione contrattuale che sarebbe spettata in assenza dell’emergenza sanitaria da Covid-19.

Il D.L. n. 34/2020 ha previsto, inoltre, che il sostituto d’imposta debba erogare al lavoratore le somme che quest’ultimo non ha percepito a titolo di bonus Irpef, nel periodo in cui lo stesso abbia fruito di talune misure a sostegno del lavoro previste dal D.L. n. 18/2020.

Tali somme devono essere corrisposte dal sostituto d’imposta a partire dalla prima retribuzione utile erogata al lavoratore e, comunque, entro il termine di effettuazione delle operazioni di conguaglio.

In relazione al periodo di imposta 2020, il datore di lavoro sarà tenuto ad operare un conguaglio fiscale relativamente alle diverse misure agevolative, sia relativamente al bonus Irpef eventualmente spettante in relazione al primo semestre, sia relativamente al trattamento integrativo o alla ulteriore detrazione fiscale eventualmente spettanti per il secondo semestre dell’anno.

In particolare, se a fine anno risulta che il contribuente ha maturato un’imposta lorda sui redditi che danno diritto al beneficio fiscale che non supera le detrazioni relative ai medesimi redditi, il lavoratore dovrà restituire sia il bonus Irpef che il trattamento integrativo.

La restituzione del bonus Irpef dovrà avvenire in unica soluzione con la retribuzione che sconta gli effetti del conguaglio, mentre la restituzione del trattamento integrativo, al netto dell’ulteriore detrazione eventualmente spettante, se di importo superiore a 60 euro, dovrà avvenire in 8 rate a partire dalla retribuzione che sconta gli effetti del conguaglio.

I sostituti d’imposta recuperano il credito maturato per effetto dell’erogazione del trattamento integrativo mediante l’istituto della compensazione nell’ambito del modello F24, senza applicazione del limite normativamente previsto.

Il credito d’imposta maturato per effetto dell’erogazione del trattamento integrativo dovrà essere indicato nel modello di Dichiarazione dei Sostituti d’Imposta e degli Intermediari (Modello 770).

Nelle ipotesi in cui le remunerazioni ai contribuenti aventi diritto al trattamento integrativo o all’ulteriore detrazione fiscale siano erogate da un soggetto che non è sostituto di imposta, i suddetti lavoratori possono richiedere i benefici di cui si tratta nella dichiarazione dei redditi relativa al periodo di riferimento secondo modalità che saranno specificate nei modelli delle dichiarazioni dei redditi.

Infine, il trattamento integrativo non concorre alla formazione del reddito e, pertanto, le somme incassate a tale titolo non sono imponibili ai fini delle imposte sui redditi, comprese le relative addizionali regionale e comunale.

Francesco Geria – LaborTre Studio Associato