In occasione delle festività natalizie, è consuetudine per molte aziende e professionisti offrire omaggi ai propri clienti. In questo articolo riepiloghiamo le norme fiscali di riferimento ai fini IVA e delle imposte dirette ai fini di una corretta gestione dei vari casi che si possono prospettare.

Le norme fiscali di riferimento sono:

- Art. 108 TUIR per le imprese

- Art. 54 TUIR per i professionisti e lavoratori autonomi

- Art. 2, c. 2, numero 4) D.P.R. 633/72

- Art. 19 bis 1, c. 1, lett. h) D.P.R. 633/1972.

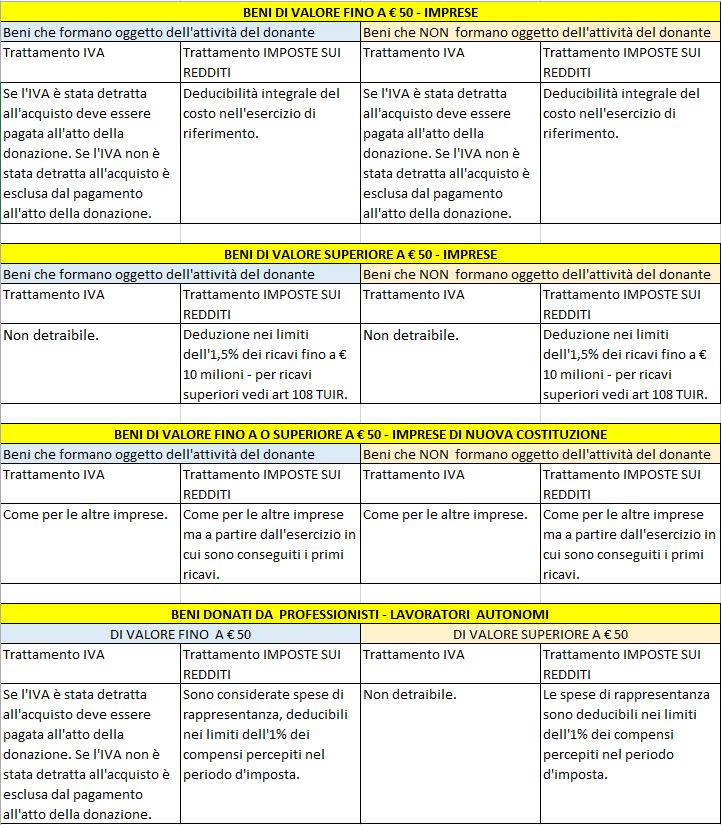

Al fine di una più agevole lettura, le regole fiscali sono state compendiate nella tabella che segue:

Per la gestione fiscale degli omaggi si deve tenere presente che:

- il valore delle ceste natalizie deve essere considerato sommando il costo di tutti i beni che le compongono;

- per il versamento dell’IVA dovuta (si pensi agli omaggi di importo inferiore a € 50) si potrà:

- emettere fattura con la rivalsa dell’IVA (il cliente cioè dovrà pagare l’IVA);

- oppure emettere fattura con la rinuncia alla rivalsa IVA (il cliente non pagherà niente ma l’IVA non costituirà costo deducibile ai sensi dell’art. 99 TUIR e la fattura documenterà l’avvenuto omaggio utile a vincere la presunzione di cessione in evasione di IVA);

- oppure emettere, per ogni donazione o in forma riepilogativa mensile, un’autofattura per omaggi. Nel caso di fattura riepilogativa si dovranno emettere i DDT utili a documentare l’avvenuto omaggio anche per vincere la presunzione di cessione in evasione di IVA;

- istituire il “registro degli omaggi” dove annotare la data, l’ammontare degli omaggi e l’aliquota IVA di pertinenza;

- nel caso di beni che all’atto dell’acquisto si sappia siano già destinati ad essere omaggiati, la mancata detrazione dell’IVA della fattura d’acquisto darà la possibilità di considerare le cessioni di beni fuori campo IVA (art. 2 c. 2 n. 4 DPR n. 633/1972) con un significativo snellimento delle incombenze fiscali.

Dott. Rag. Giuseppina Spanò – Palermo