Tra le novità del 730/2022 in materia di crediti d’imposta, trovano spazio, all’interno del quadro G, il nuovo rigo G8 e la modifica del rigo G15. Analizziamo nello specifico di cosa si tratta.

RIGO G8: credito d’imposta per acquisto “prima casa under 36”

Il nuovo rigo G8 del 730 accoglie il credito d’imposta per acquisto “prima casa under 36”, introdotto dall’art.64, commi da 6 a 10 del D.L.73/2021 – c.d. Sostegni-bis – per favorire l’acquisto della casa di abitazione da parte delle persone under 36 attraverso alcune misure di favore, quali:

- l’esenzione dal pagamento dell’imposta di registro, ipotecaria e catastale;

- il riconoscimento di un credito d’imposta in caso di acquisto soggetto a Iva.

In particolare, possono beneficiare dell’agevolazione i giovani con meno di 36 anni e un Isee non superiore 40.000,00 euro che acquistano un’abitazione entro il 30 giugno 2022, modificato in 31 dicembre 2022 dalla Legge 234/2021 – c.d. Legge di Bilancio 2022.

Nelle dichiarazioni predisposte per l’anno d’imposta 2020 non era previsto uno specifico campo in cui indicare il nuovo credito d’imposta nel 730, in quanto i modelli dichiarativi erano stati approvati prima dell’introduzione della misura in argomento. È tuttavia stato implementato il modello Redditi PF 2021.

In particolare, l’importo del credito di imposta in questione andava indicato nel rigo CR7, col. 2, dedicato al credito di imposta per il riacquisto della prima casa.

Per distinguere il credito d’imposta (pari all’IVA corrisposta) per acquisto “prima casa under 36” dal credito d’imposta per riacquisto “prima casa”, il contribuente che intendeva fruire del nuovo credito doveva inserire il codice “1” nella casella “Situazioni particolari” presente nel frontespizio e non era possibile compilare la col. 1 del rigo CR7.

In dichiarazione dei redditi il credito d’imposta “prima casa under 36” era utilizzabile in diminuzione delle imposte dirette con i medesimi criteri previsti per il credito d’imposta per il riacquisto della “prima casa”.

Se il contribuente era in regime di vantaggio o in regime forfetario, il credito d’imposta “prima casa under 36” andava prioritariamente portato in diminuzione dall’importo delle relative imposte sostitutive dovute, indicato nel rigo LM40, col. 1.

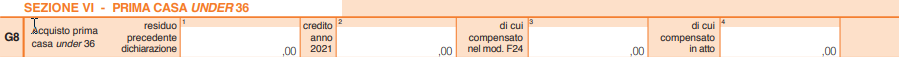

Per l’anno d’imposta 2021 (730/2022) il credito viene riportato al rigo G8 in questo modo:

Colonna 1 – Residuo precedente dichiarazione: riportare il credito d’imposta per il riacquisto prima casa che non ha trovato capienza nella precedente dichiarazione (rigo RN47 col.11 del modello Redditi PF 2021) se nella casella “Situazioni particolari” del frontespizio è stato indicato il codice 1.

Colonna 2 – Credito anno 2021: riportare il credito maturato nel 2021, pari all’Iva pagata in occasione del rogito.

Colonna 3 – Credito compensato nel modello F24: riportare il credito utilizzato in compensazione in F24 fino alla data di presentazione del 730/2022.

Colonna 4 – Credito compensato in atto: riportare il credito d’imposta compensato negli atti stipulati successivamente all’acquisto della prima casa assoggettata a Iva. Il codice tributo per l’utilizzo in compensazione in F24 è il 6928 istituito con Risoluzione 62/E/2021, da indicare nella sezione “Erario”, colonna “importi a credito compensati”, ovvero, nei casi in cui il contribuente debba procedere al riversamento dell’agevolazione, nella colonna “importi a debito versati”. Il campo “anno di riferimento” è valorizzato con il periodo d’imposta in cui è stato stipulato l’atto traslativo a titolo oneroso della proprietà, nel formato “AAAA”.

Per maggiori informazioni normative su tale agevolazione è possibile fare riferimento ai seguenti articoli:

- Il bonus prima casa per gli under 36: le novità

- Bonus prima casa under 36, i chiarimenti del fisco

- La Legge di Bilancio proroga le agevolazioni prima casa per i giovani under 36

RIGO G15: nuovi crediti d’imposta

Sono innanzitutto eliminate tre sezioni presenti nel 730/2021:

- sezione V – Incremento dell’occupazione di cui all’ex rigo G7

- sezione VIII – Credito d’imposta per le erogazioni liberali a sostegno della scuola (school bonus) di cui all’ex rigo G10

- sezione X – Videosorveglianza di cui all’ex rigo G12

![]()

Al rigo G15 si possono quindi indicare diversi crediti d’imposta. Per indicare più crediti d’imposta, occorre compilare più moduli. Nella colonna 1 (codice) indicare i seguenti codici:

- 1 credito d’imposta mediazioni per la conciliazione di controversie civili e commerciali;

- 2 credito d’imposta Ape;

- 3 credito d’imposta sport bonus;

- 4 credito d’imposta per bonifica ambientale;

- 5 credito d’imposta per monopattini elettrici e servizi di mobilità elettrica;

- 6 credito d’imposta per l’incremento dell’occupazione ex rigo G7. È possibile indicare solamente la quota annuale non utilizzata nell’anno precedente;

- 7 credito d’imposta per erogazioni liberali a sostegno della scuola / c.d. school bonus ex rigo G10. È possibile indicare solamente la quota annuale non utilizzata nell’anno precedente senza alcun limite temporale; considerato che il credito d’imposta è ripartito in tre quote annuali di pari importo e che l’ultimo anno in cui era ammessa l’effettuazione di tale erogazione era il 2018, il 2021 è l’ultimo anno in cui è possibile fruire dell’ultima rata di spettanza;

- 8 credito d’imposta per videosorveglianza ex rigo G12;

- 9 credito d’imposta per sanificazione e acquisto dispositivi di protezione. Alle strutture ricettive extra-alberghiere a carattere non imprenditoriale munite di codice identificativo regionale ovvero, in mancanza, identificate mediante autocertificazione in merito allo svolgimento di attività d bed and breakfast, spetta un credito d’imposta in misura pari al 30% delle spese sostenute nei mesi di giugno, luglio ed agosto 2021 per la sanificazione degli ambienti e degli strumenti utilizzati e per l’acquisto di dispositivi di protezione individuale e di altri dispositivi atti a garantire la salute dei lavoratori e degli utenti, comprese le spese per la somministrazione di tamponi per COVID-19. Il credito d’imposta spetta fino ad un massimo di 60.000 euro. Con provvedimento del Direttore dell’Agenzia delle Entrate 10 novembre 2021 è stato stabilito che la percentuale di fruizione del credito d’imposta è pari al 100%. Il credito d’imposta è utilizzabile anche in compensazione nel modello F24;

- 10 credito d’imposta per depuratori d’acqua e riduzione consumo di plastica c.d. bonus acqua potabile. Al fine di razionalizzare l’uso dell’acqua e di ridurre il consumo di contenitori di plastica per acque destinate ad uso potabile,dal 1° gennaio 2021 al 31 dicembre 2022, spetta un credito d’imposta nella misura del 50% delle spese sostenute per l’acquisto e l’installazione di sistemi di filtraggio, mineralizzazione, raffreddamento e addizione di anidride carbonica alimentare E 290, per il miglioramento qualitativo delle acque destinate al consumo umano erogate da acquedotti, fino a un ammontare complessivo delle stesse non superiore a 1.000 euro per ciascuna unità immobiliare. Se si fruisce del credito d’imposta per più unità immobiliari, occorre compilare un rigo per ciascuna di esse. Il credito d’imposta è utilizzabile anche in compensazione nel modello F24. La Legge di Bilancio 2022 ha prorogato al 2023 questa agevolazione inizialmente introdotta per il biennio 2021-2022.

Rita Martin – Centro Studi CGN