Scade il 15 novembre 2022 il termine relativo alla procedura di rideterminazione del valore delle partecipazioni societarie, qualificate e non qualificate, nonché dei terreni, sia edificabili che con destinazione agricola. Si tratta di un istituto giuridico che punta a rivalutare il valore iniziale del bene per il calcolo della plusvalenza ai fini delle imposte dirette permettendo un affrancamento fiscale con relativa riduzione fino all’azzeramento della plusvalenze in caso di cessione.

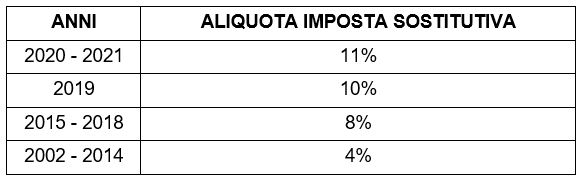

L’introduzione dell’art. 29 del D.L. n. 17 del 1° marzo 2022 (cd. “Decreto Energia”) (pubblicato in G.U. n. 50 del 1 marzo 2022) ha riaperto la possibilità di affrancare il valore dei terreni edificabili o agricoli, e delle partecipazioni societarie non negoziate nei mercati regolamentati, posseduti alla data del 1° gennaio 2022, con un’aliquota dell’imposta sostitutiva pari al 14%. Si tratta di un’aliquota che nel corso del tempo è andata incrementandosi di cui si riporta l’evoluzione nel presente prospetto:

L’incremento dell’imposta sostitutiva fino all’attuale 14% del valore risultante dalla perizia rende necessari alcuni calcoli di valutazione della convenienza confrontando i diversi regimi fiscali applicabili. Si prenda in considerazione la tassazione delle plusvalenze derivanti da cessione di partecipazioni societarie, la cui disciplina risulta uniformata tra le partecipazioni “qualificate” a quella delle partecipazioni “non qualificate”. Tali proventi sono assoggettati ad un’imposta sostitutiva del 26%; oppure, in caso di cessione a titolo oneroso di terreni non edificabili posseduti da meno di cinque anni, è possibile l’applicazione dell’imposta sostituiva fissata nella misura del 26% (fino al 31/12/2019 era del 20%).

Si tratta di regimi fiscali sostitutivi che applicano aliquote differenti (il 14% o il 26%) su basi imponibili diverse (valore periziato o plusvalenza). L’operazione di rivalutazione risulterà conveniente laddove l’imposta sostitutiva pari al 14% sull’importo periziato sia inferiore al 26% della plusvalenza (differenza tra il corrispettivo vendita e il costo di acquisto) tassata in ipotesi di non affrancamento.

Attraverso il calcolo proporzionale, al fine di determinare il punto di pareggio tra l’imposta sostitutiva applicando la rivalutazione oppure l’imposta sostituiva senza affrancamento è possibile affermare che il regime agevolato conviene quanto maggiore è la plusvalenza. In particolare, il regime sostitutivo agevolato conviene se la plusvalenza realizzata è superiore al 53,84% del valore periziato, che si ottiene risolvendo la seguente equazione:

14% x valore della perizia = 26% x plusvalenza da cessione

calcolo da cui deriva la soluzione del rapporto di 14/26 = 53,84%.

L’imposta sostitutiva pari al 14% potrà pertanto essere versata:

- in un’unica soluzione entro il 15 novembre 2022;

- in forma rateale, in tre rate dello stesso ammontare entro:

- il 15 novembre 2022;

- il 15 novembre 2023;

- il 15 novembre 2024.

Sull’importo delle rate successive alla prima sono dovuti gli interessi nella misura del 3%.

È stato chiarito in sede interpretativa dall’Agenzia delle Entrate (circolare n. 47/E del 2011) nonché dalla Corte di Cassazione nella sentenza n. 5981 del 12 marzo 2018 che la rivalutazione si perfeziona con il versamento dell’intero importo dell’imposta sostitutiva dovuta in ragione del valore indicato nella perizia giurata, oppure, in caso di pagamento rateale, della prima rata, entro il termine previsto. Trattandosi di un’opzione incardinata sulla manifestazione unilaterale di volontà legata alla rideterminazione del costo del valore di acquisto e non di una mera enunciazione di un fatto o di una dichiarazione di scienza, al contribuente non è consentita la “ritrattazione”, ovvero la possibilità ripensare l’opzione formulata chiedendo il rimborso di quanto versato (cfr. Cass. n. 26186 del 6 settembre 2022).

Il pagamento dell’imposta sostitutiva deve essere effettuato utilizzando il modello F24, indicando “2022” come anno di riferimento e i codici tributo 8055 per le partecipazioni e 8056 per i terreni.

In sede di dichiarazione dei redditi per l’anno in cui la rivalutazione è stata eseguita, è necessario indicare i dati relativi alla rideterminazione del valore delle partecipazioni (quadro RT) e dei terreni (quadro RM). L’indicazione dei dati in dichiarazione costituisce mero adempimento formale. L’omissione di tali elementi non comporta l’inefficacia dell’opzione, ma la sola applicazione della sanzione da 250 a 2.000 euro come previsto dall’articolo 8, comma 1, del D.Lgs. n. 471/1997.

Nicolò Cipriani – Centro Studi CGN