Entro il prossimo 27 dicembre 2022, i contribuenti che effettuano operazioni rilevanti ai fini IVA dovranno procedere al versamento dell’acconto IVA. Si tratta dell’ultimo pagamento dell’anno in corso, che chiude il calendario degli adempimenti fiscali. Analizziamo, in sintesi, i tre metodi per il calcolo dell’acconto IVA con le relative modalità di pagamento.

L’acconto viene determinato secondo uno dei seguenti metodi:

- metodo storico;

- metodo previsionale;

- metodo delle operazioni effettuate.

Il metodo più diffuso è sicuramente quello storico, ritenuto più semplice e sbrigativo, mentre i metodi previsionale e delle operazioni effettuate vengono applicati in determinate situazioni specifiche. Qualunque sia il metodo adottato, l’acconto che si determina sarà scomputato dall’imposta dovuta risultante dalla liquidazione effettuata a seconda del regime adottato:

- per il mese di dicembre, per i contribuenti mensili, con pagamento al 16 gennaio 2023;

- nella liquidazione annuale per l’anno 2022, per i contribuenti trimestrali su opzione, pagamento entro il 16 marzo 2023.

Nel presente articolo analizziamo, in sintesi, i tre metodi per il calcolo dell’acconto IVA con le relative modalità di pagamento.

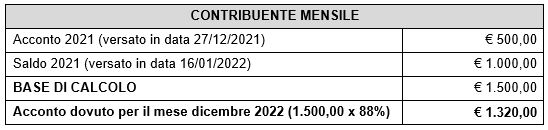

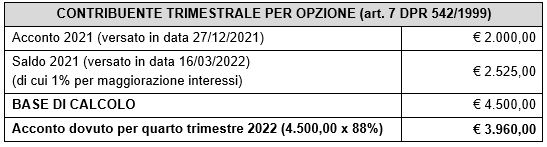

Il metodo storico prende in considerazione l’88% del debito IVA relativo al mese di dicembre 2021 (contribuenti mensili) o il quarto trimestre (contribuenti trimestrali) dell’anno precedente senza considerare gli interessi dell’1% e al lordo dell’acconto versato lo scorso anno.

Si considerino i seguenti esempi.

La modifica del regime di periodicità rispetto al 2021 comporta un calcolo supplementare in quanto occorre tenerne conto in sede di determinazione dell’acconto:

- da liquidazione mensile a trimestrale. Il contribuente dovrà utilizzare quale base di calcolo la sommatoria delle liquidazioni di ottobre, novembre e dicembre dell’anno precedente, non considerando un eventuale riporto di credito precedente e l’eventuale acconto versato;

- da liquidazione trimestrale a mensile. Il contribuente utilizzerà quale base di calcolo 1/3 della liquidazione IVA trimestrale 2021.

L’acconto IVA determinato secondo il metodo previsionale consiste, invece, nel commisurare la somma dovuta sulla base del dato previsionale 2022, ovvero sulla base delle operazioni che verranno effettuate nel mese di dicembre, o nel quarto trimestre o nella dichiarazione annuale dell’anno in corso. L’adozione di tale metodo prevede, per non incorrere in sanzioni, la necessità che a consuntivo l’acconto versato per il mese di dicembre oppure il quarto trimestre 2022 non risulti inferiore all’88% di quanto effettivamente dovuto per il periodo di riferimento (mese di dicembre, quarto trimestre o dichiarazione IVA relativa al 2022).

Il metodo delle operazioni effettuate consente al contribuente di determinare l’IVA dovuta in acconto in ragione del 100% dell’importo che deriva effettuando un’apposita liquidazione IVA al 20 dicembre. Tale metodo consiste nel determinare l’ammontare dell’acconto dovuto tenendo in considerazione le operazioni effettuate con riferimento al periodo 1.12 – 20.12 (contribuente mensile), ovvero 1.10 – 20.12 (contribuente trimestrale). Si tratta di una liquidazione dell’IVA effettuata al solo scopo di determinare l’acconto dovuto, il cui risultato a debito dovrà essere versato interamente.

Il versamento dell’acconto IVA va effettuato con modalità telematiche utilizzando il modello di pagamento F24 con i seguenti codici tributo:

- “6013” per i contribuenti mensili,

- “6035” per quelli trimestrali.

L’anno di riferimento da indicare è il “2022”.

Il versamento non è dovuto se risulta inferiore a € 103,29.

L’ammontare dell’acconto, unitamente all’indicazione circa il metodo adottato per la sua determinazione, andranno indicati in sede di dichiarazione IVA per l’anno 2022 (modello IVA/2023): negli appositi campi che accolgono i dati dei versamenti (rigo VP13 della liquidazione periodica relativa al mese di dicembre oppure rigo VH17).

Nicolò Cipriani – Centro Studi CGN