È fissato al 31 marzo 2023 il termine per avvalersi del ravvedimento operoso speciale, che prevede la possibilità di sanare le violazioni commesse nelle dichiarazioni fiscali fino al periodo di imposta 2021 avvalendosi della riduzione delle sanzioni a 1/18 del minimo. Ne esaminiamo le caratteristiche salienti vista la prossimità della scadenza.

Il ravvedimento operoso speciale si attua rimuovendo la violazione mediante la presentazione di una dichiarazione integrativa per i periodi d’imposta ancora accertabili sino 2021, al fine di sanare i seguenti tributi:

- le imposte sui redditi e le imposte sostitutive rappresentati nel modello Redditi;

- l’IVA nell’ambito dell’omonima dichiarazione;

- l’IRAP nell’ambito dell’omonima dichiarazione;

- le ritenute fiscali che confluiscono nel modello 770 – dichiarazione del sostituto d’imposta.

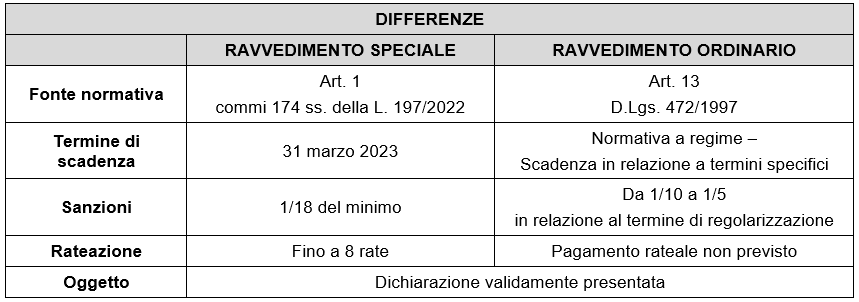

Il ravvedimento operoso speciale si distingue dal ravvedimento ordinario secondo il seguente prospetto riepilogativo:

Secondo l’Agenzia delle Entrate, rientrano nella fattispecie in esame anche le violazioni cd prodromiche che si pongono a monte della dichiarazione, la cui commissione si traduce in una infedele dichiarativa, vale a dire:

- omesse oppure infedeli fatturazioni;

- errori nella registrazione delle operazioni rilevanti ai fini IVA;

- indebita detrazione IVA commessa nella liquidazione periodica.

Su questi specifici punti si segnala la posizione della dottrina di merito che ritiene la sanzione da omesso versamento assorbita dalle più gravi violazioni di omessa fatturazione e dichiarazione infedele.

Le ipotesi di applicazione più diffuse del ravvedimento speciale sono rappresentate dalle seguenti situazioni:

- dichiarazione infedele che comporta una sanzione dal 90% al 180% delle imposte/ritenute dovute. Applicando sul minimo del 90% la riduzione a 1/18 ne deriva una sanzione da pagare pari al 5% della maggiore imposta dovuta;

- violazioni nell’ambito del controllo formale della dichiarazione (art. 36-ter del DPR 600/73) che di solito si riscontrano nell’ambito di una irregolare compilazione del quadro RP del modello Redditi, in materia di deduzioni dall’imponibile o di detrazioni di imposta (per esempio eventuali errori commessi nella fruizione delle detrazioni edilizie). Tali violazioni vengono sanzionate in misura pari al 30% che si riduce a 1,67% della maggiore imposta dovuta (un diciottesimo del 30%).

Si precisa che il ravvedimento operoso speciale non può riguardare le violazioni inerenti la liquidazione automatica della dichiarazione (artt. 36-bis del DPR 600/73 e 54-bis del DPR 633/72) che godono di un’altra tipologia di sanatoria di cui all’art. 1, commi da 153 a 159, L. n. 197/2022. Non rientrano nella fattispecie in esame gli omessi oppure i tardivi versamenti di imposte dichiarate (si pensi all’IVA dovuta in base alle liquidazioni mensili o trimestrali, oppure ai versamenti a saldo e in acconto delle imposte sui redditi).

Non rientrano nell’ambito del ravvedimento speciale in commento:

- i tributi per i quali non vige l’obbligo di presentare una dichiarazione con cadenze predeterminate e, più in generale, i tributi non periodici come (per esempio imposta di registro, l’imposta catastale, l’imposta di bollo, le tasse di concessione governativa);

- le violazioni in tema di omessa o irregolare compilazione del quadro RW sul monitoraggio fiscale;

- i tributi non gestiti dall’Agenzia delle Entrate (per esempio l’IMU o i diritti camerali);

- l’omessa dichiarazione, comprendendo in tale ambito la dichiarazione presentata con un ritardo superiore a 90 giorni.

Eventuali controlli fiscali non precludono il ravvedimento operoso speciale: per esempio inviti a comparire, accessi dei funzionari o della Guardia di Finanza, richieste di esibizione di documenti o notifica di questionari oppure consegna del processo verbale di constatazione.

La preclusione al ravvedimento speciale deriva, invece, dalla notifica:

- di un avviso di accertamento, di contestazione della sanzione, di recupero del credito di imposta, della cartella di pagamento;

- della comunicazione bonaria inerente al controllo formale.

La preclusione va verificata con riferimento a quando si paga almeno la prima rata: per esempio se il 15 marzo 2023 si paga la prima rata e il 20 marzo 2023 viene notificato l’avviso di accertamento, il ravvedimento non è precluso.

Le modalità di pagamento sono quelle ordinarie tramite il modello F24, tenendo presente che:

- è ammessa la compensazione con crediti di imposta;

- gli interessi legali vanno calcolati giorno per giorno da quando il pagamento sarebbe dovuto avvenire fino al giorno in cui si esegue;

- i codici tributo di nuova istituzione (ris. ADE n. 6 del 14.2.2023) riguardano solo le sanzioni, distinte per imposta. Per i tributi e gli interessi legali vanno indicati i codici tributo da autoliquidazione;

- è possibile la rateazione fino a un massimo di 8 rate versando la prima rata entro il 31 marzo 2023, mentre le rate successive vanno pagate entro:

I) il 30 giugno,

II) il 30 settembre,

III) il 20 dicembre e

IV) il 31 marzo di ciascun anno.

Nicolò Cipriani – Centro Studi CGN