In occasione della stagione dei dichiarativi fiscali, è utile rivedere le regole essenziali concernenti la detrazione Irpef spettante nella misura del 19% per le spese sostenute per la frequenza di corsi di laurea tenuti presso università o istituti universitari pubblici o privati, italiani o stranieri, di perfezionamento e/o di specializzazione universitaria.

La detrazione dall’imposta lorda per gli oneri indicati nell’art. 15 Tuir e in altre disposizioni normative, per sé e i familiari a carico, spetta a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero mediante altri sistemi di pagamento previsti dall’art. 23 D.Lgs. 241/1997 (carte di debito, di credito, prepagate, assegni bancari e circolari).

In particolare, la detrazione spetta per le spese sostenute per la frequenza di:

- corsi di istruzione universitaria;

- corsi universitari di specializzazione;

- corsi di perfezionamento;

- master universitari;

- corsi di dottorato di ricerca (trattasi di corsi disciplinati ai sensi del D.M. 270/2004 e della L. 210/1998 secondo cui il dottorato di ricerca rappresenta un titolo conseguito, a seguito di uno specifico corso previsto dall’ordinamento, per consentire ai laureati di acquisire un grado di preparazione necessaria per svolgere l’attività di ricerca di alta qualificazione);

- istituti tecnici superiori, in quanto equiparati alle spese universitarie;

- nuovi corsi, istituiti ai sensi del D.P.R. 212/2005, presso i Conservatori di musica e gli Istituti musicali pareggiati.

Per i contribuenti con reddito complessivo non superiore a 36.000 euro, per un importo non superiore a 1.000 euro, a decorrere dal periodo d’imposta in corso alla data del 1° gennaio 2021, sono detraibili dall’Irpef le spese per l’iscrizione annuale e l’abbonamento di ragazzi di età compresa tra 5 e 18 anni a conservatori di musica, a istituzioni di alta formazione artistica, musicale e coreutica (AFAM) legalmente riconosciute, a scuole di musica iscritte nei registri regionali, nonché a cori, bande e scuole di musica riconosciuti da una pubblica amministrazione, per lo studio e la pratica della musica.

La detrazione spetta anche per le seguenti spese:

- tasse di immatricolazione e iscrizione (anche per gli studenti fuori corso);

- soprattasse per esami di profitto e laurea/diploma;

- tassa regionale per il diritto allo studio (art. 3 L. 549/1995);

- contributi pagati per la frequenza dei corsi.

La detrazione non spetta per:

- i contributi pagati all’università pubblica relativamente al riconoscimento del titolo di studio (laurea) conseguito all’estero, in quanto la spesa indicata non rientra nel concetto di “spese per frequenza di corsi di istruzione universitaria”;

- le spese relative all’acquisto di libri scolastici, strumenti musicali, materiale di cancelleria, viaggi ferroviari, vitto e alloggio necessarie per consentire la frequenza della scuola.

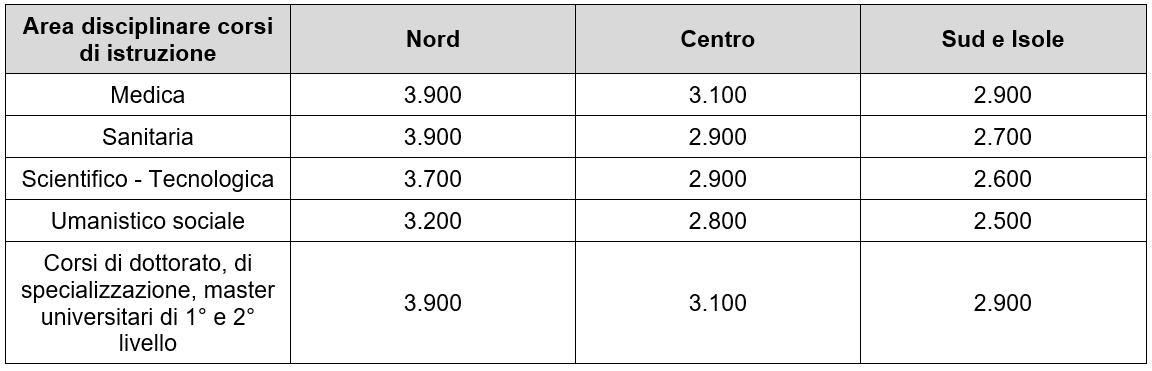

Le spese per la frequenza di corsi d’istruzione universitaria presso le università non statali sono detraibili dall’Irpef dovuta entro un limite stabilito annualmente per ciascuna facoltà universitaria in base all’area territoriale e a quella disciplinare.

Per l’anno d’imposta 2022, gli importi massimi detraibili sono gli stessi stabiliti per gli anni passati e sono indicati nell’art. 1 del decreto ministeriale n. 1406 del 23 dicembre 2022 (G.U. – Serie Generale n. 37 del 14 febbraio 2023):

Per le prove di ammissioni presso le università non statali, occorre attenersi alle seguenti regole:

- in caso di iscrizione a più prove di ammissione occorrerà includere le spese sostenute (compresa l’imposta di bollo) per i test di ammissione, nel limite proprio del corso al quale lo studente si iscriverà;

- nel caso, invece, in cui lo studente abbia sostenuto più test di ammissione senza iscriversi ad alcun corso, ai fini della detraibilità deve fare riferimento al limite di spesa più elevato tra quelli stabiliti per i corsi e per le facoltà per le quali ha svolto il test.

È utile completare l’argomento tenendo conto di quanto segue:

- Università all’estero, per le spese di frequenza occorre fare riferimento all’importo massimo stabilito per la frequenza di corsi di istruzione appartenenti alla medesima area disciplinare nella zona geografica in cui lo studente ha il domicilio fiscale;

- Università telematiche, le spese per i corsi di laurea possono essere detratte, al pari di quelle per la frequenza di altre università non statali, facendo riferimento all’area tematica del corso e, per l’individuazione dell’area geografica, alla Regione in cui ha sede legale l’università.

Per le spese di istruzione sostenute per le università statali e non statali è necessario conservare le ricevute o quietanze di pagamento recanti gli importi sostenuti a tale titolo nel corso del 2022, anche se per le università non statali la detrazione è calcolata su un importo non superiore a quello definito dal decreto del MIUR.

Nicolò Cipriani – Centro Studi CGN