Nel nuovo quadro W del 730/2024 confluiscono, tra i dati da segnalare, anche i conti correnti detenuti all’estero che vanno indicati anche per il calcolo dell’Ivafe dovuta. Facciamo qualche esempio di compilazione.

Premessa

Gli obblighi di indicazione nella dichiarazione dei redditi non sussistono per i depositi e conti correnti costituiti il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro (con l’art. 2 L. n. 186/2014 è stata innalzata la soglia di esenzione per i depositi e conti correnti bancari costituiti all’estero con efficacia dalla dichiarazione 2016, in precedenza l’art. 2, co. 4-bis Legge 50/2014 stabiliva una soglia a euro 10.000). Ad oggi la soglia è pari a euro 15.000.

Tale segnalazione però risulta dovuta se il contribuente è tenuto al pagamento dell’Ivafe, che opera per importi superiori a 5.000 euro.

Le giacenze mediamente inferiori ai 5.000 euro NON scontano l’IVAFE.

Se sono presenti più conti presso lo stesso intermediario, dovrà essere effettuata la somma dei valori medi di giacenza sommando il valore di tutti i conti.

Anche i conti correnti esteri nei quali si accreditano le vincite in denaro devono essere indicati nel presente quadro. L’Agenzia delle entrate con la Risoluzione 141/2010 afferma che anche tale importo (classificato come reddito diverso) dovrà essere indicato in tale quadro. L’esclusione opera solamente se i redditi vengono riscossi da un intermediario italiano che effettuerà la ritenuta d’ingresso.

Nel caso in cui il conto corrente estero sia cointestato, la Circolare 45/E/2010 afferma che l’obbligo di compilazione risulta essere a carico di ciascun soggetto intestatario con riferimento alla propria quota di possesso. Tale modalità di compilazione avviene solamente nel caso in cui l’esercizio dei diritti relativi all’intero bene richiede un analogo atto di disposizione da parte degli altri cointestatari. Ciò significa che il cointestatario che abbia pieno potere sul bene, dovrà indicare l’intero valore dell’attività e non il valore relativo alla propria quota (ad esempio conto corrente cointestato dove ogni cointestatario può disporre interamente della somma senza avere l’autorizzazione dell’altro).

La Circolare 38/E/2013, riprendendo quanto indicato nella Circolare 5/E/2010, afferma che sono tenuti agli obblighi del monitoraggio fiscale non solo i titolari del conto corrente estero, bensì anche coloro che ne hanno la disponibilità o la possibilità di movimentazione (ad esempio il soggetto delegato al prelevamento)

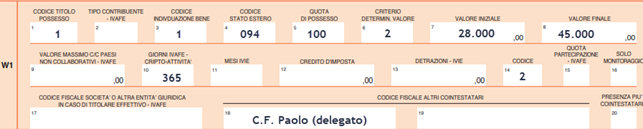

Esempio 1:

Paolo e Sergio sono cointestatari di un c/c in Germania, il cui saldo al 1 gennaio 2023 ammonta a euro 46.000 e al 31 dicembre 2023 ammonta a euro 56.000; non sono maturati interessi. La giacenza media è calcolata in 42.000 euro.

Entrambi compilano il quadro W del 730 come sotto indicato:

Nel campo “Valore finale” va indicata la giacenza media pro quota.

Ognuno versa l’Ivafe per la propria quota (17 euro) che trova riportata al punto 165 del Prospetto di liquidazione.

Esempio 2:

Silvia è l’unica titolare di un c/c in Spagna, mentre Paolo ha una delega al prelievo dal medesimo c/c.

Il saldo del c/c al 1 gennaio è pari a euro 28.000, mentre la giacenza media è di 45.000 euro e il saldo al 31 dicembre di 50.000 euro.

La compilazione del quadro W è la seguente:

- Silvia

Silvia versa l’Ivafe per intero (34 euro) che trova riportata al punto 165 del Prospetto di liquidazione.

- Paolo

Paolo non versa alcuna imposta, ma compila il quadro W per il solo monitoraggio, tuttavia per la mancata compilazione del quadro da parte di entrambi le sanzioni saranno addebitate ad entrambi nella stessa misura al 100%.

Esempio 3:

Carla possiede due c/c in Francia presso la medesima banca:

- c/c X al 100% per 365 giorni con giacenza media di euro 1.000

- c/c Y al 50% per 365 giorni con giacenza media di euro 7.000

Poiché sappiamo che le giacenze medie inferiori a euro 5.000 non scontano alcuna imposta, va effettuato il seguente calcolo:

1.000+ (7.000 x 50%) = 4.500

Carla non versa alcuna imposta; se i saldi dei c/c hanno un valore superiore a 15.000 euro

compila il quadro RW ai soli fini del monitoraggio.

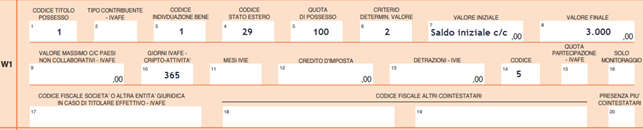

Esempio 4:

Carla possiede due c/c in Francia presso la medesima banca:

- c/c X al 100% per 365 giorni con giacenza media di euro 3.000

- c/c Y al 50% per 365 giorni con giacenza media di euro 5.000

Effettuando il calcolo della giacenza media 3.000 + (5.000 x 50%) = 5.500 euro e risultando questa superiore a euro 5.000 è dovuta imposta e il quadro W dovrà essere così compilato:

- primo c/c, per il quale versa l’Ivafe per euro 34 (al 100%)

- secondo c/c, per il quale versa l’Ivafe per euro 17 (50%)

Rita Martin – Centro Studi CGN